公司发布2017年年报:报告期内实现收入241.98亿元,同比下降14.34%;归上净利润32.41亿元,同比增长2.51%;扣非净利润11.48亿元,同比下降12.78%。公司整体经营稳健,业绩基本符合预期,盈利及现金流持续优化。2017年底公司完成了资产收购,电网自动化、继保及柔直是公司收入及业绩的重要支撑,受租赁业务回购进度影响,电网自动化业务有一定波动,继保及柔直快速发展。公司仍将持续优化业务,提升效率,推进新产品新产业的发展,18年有望实现较快的发展,维持强烈推荐评级,目标价21-23元(市值963-1054亿元)。

摘要

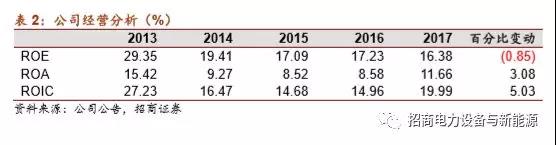

1.经营稳健,效率提升,盈利及现金流表现良好:2017年公司收入242亿,同比下降14%,主要系电网自动化中设备租赁项目全年业主未回购,收入无法确认所致。公司毛利率及净利率分别提升5个点及3个点,至30%、15%,ROE超16%,尽管汇兑损益导致了财务费用的增加,但费用率水平较低,赊销比进一步下降,报表更加扎实。

2.继保及柔直业务竞争力强,发展迅速:继保及柔直业务收入52亿,同比增长31%,毛利率虽略有下滑,但仍处于47%的较高水平。公司在继电保护、换流阀等核心设备中竞争力领先,有望受益于全球直流/柔直的产业化发展。

3.公司将持续加强电网领域高壁垒、高毛利业务的竞争力:公司具有一定软件型企业的特质,员工构成中,技术人员占比63%,过去高附加值的调度业务是公司的利润引擎,近年来配网主站业务公司市占率约50%,继保在电网自动化及直流核心设备的招标中,领先优势也十分显著。公司目前信通业务潜力较大,电力电子、IGBT产业化项目也已展开,发挥科技型特质,巩固在高壁垒环节的竞争力,公司目前在手订单313亿,稳步发展具有支撑。

4.通过海外及网外业务发展,公司长期格局将更加清晰:公司轨交、节能环保等业务发展较为平稳,海外业务潜力极大,进一步参与市场化的竞争将使得公司长期格局更加清晰。

5.投资建议:维持强烈推荐评级,目标价21-23。

风险提示:集团资产整合进度低于预期,租赁项目回购低预期。

1.业绩稳健,符合预期

业绩稳健,符合预期:公司2017年收入241.98亿元,同比下降14.34%;归上净利润32.41亿元,同比增长2.51%;扣非净利润11.48亿元,同比下降12.78%。受租赁业务回购进度影响,电网自动化业务有一定波动,也影响了公司整体收入及业绩表现。

效率提升,盈利及现金流表现良好:公司毛利率及净利率分别提升5个点及3个点,至30%、15%,ROE超16%,尽管汇兑损益导致了财务费用的增加,但费用率水平较低,17年公司研发资本化比例较低,为5.33%,较16年下降2.06个百分点,较12年下降11.59个百分点,研发费用的增长以及重组产生的一次性费用使得管理费用有所提升。

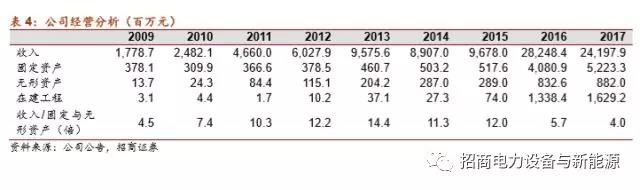

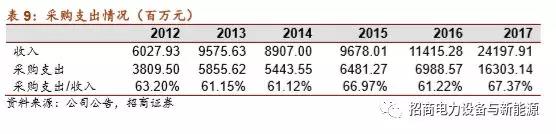

收购江宁及浦口土地后,固定资产增长较快,因此周转率略有下滑,人均产值持续提升,已达到400万以上。公司15年来赊销比持续下降,且保持在80%左右。17年赊销比为69.8%,较16年降低1.8个百分点。全年经营性现金流超过营收,报表更加扎实。

分业务情况:

继保及柔直业务竞争力强,发展迅速:继保及柔直业务收入52亿,同比增长31%,毛利率虽略有下滑,但仍处于47%的较高水平。公司在继电保护、换流阀等核心设备中竞争力领先,有望受益于全球直流/柔直的产业化发展。

发电及水利业务因市场竞争加剧,收入下降27.61%;集成及其他业务中,公司适度控制了盈利能力较弱的新能源集成总包业务量(主要是南瑞太阳能业务),使收入下降,毛利率上升;电力自动化信息通信业务全面向好,营收增长8.38%,毛利率增长2.82个百分点,至20%。

2.公司将持续加强电网领域高壁垒、高毛利业务的竞争力

公司具有一定软件型企业的特质,员工构成中,技术人员占比63%,过去高附加值的调度业务是公司的利润引擎,近年来配网主站业务公司市占率约50%,继保在电网自动化及直流核心设备的招标中,领先优势也十分显著。公司目前信通业务潜力较大,电力电子、IGBT产业化项目也已展开,发挥科技型特质,巩固在高壁垒环节的竞争力,公司目前在手订单313亿,稳步发展具有支撑。

3.配网信通及直流业务仍有较快增长潜力

配网自动化领域,17、18年招投标规模再突破。17年配网设备招标量成倍增长,2017年是配电大年,配电终端设备招标量是2016年的两倍多,主站招标量亦创新高,数量将近14-16年主站招标量之和。而18年第一批配网协议招标中,除数量上的增加外,还拓宽了招标设备,TTU设备开始大额招标。

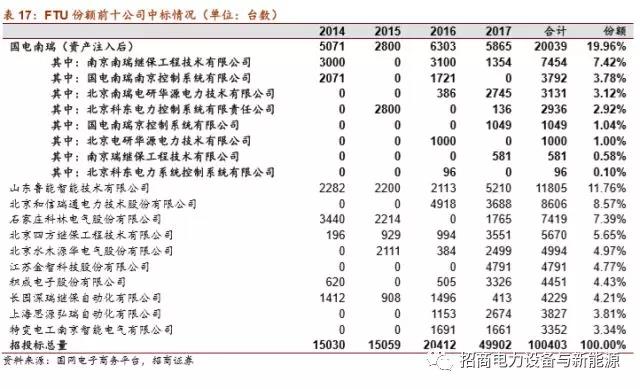

公司在配网领域具有全方位优势。公司在配网自动化领域中各个设备均有明显优势。对于技术壁垒较高的配电主站,公司占据绝对优势,在14-17年配电主站中标38台,占14-17年主站招标总数的48.7%,基本处于绝对领先地位;在配电终端设备招投标中,公司亦占据17.34%的份额,且FTU优势更大,占将近20%市场份额,优势明显。

18年多条直流/柔直项目有望招标。南网乌东德、青海-河南和雅中-江西特高压直流/柔直项目均有望在年内招标。直流/柔直是公司传统强势领域,公司在过去关键设备招标中成绩亮眼,如近期照张北柔直招标中南瑞实现25亿中标,且中标设备集中在核心设备。换流阀、控制保护等关键设备技术难度较高,具备技术实力的公司相应产品利润率也较高。在高标准柔直/直流项目的产业化进程中,优质企业将持续显著受益。

整体上市后,直流、柔直业务将成为公司优势板块。继保电气、普瑞工程在特高压直流/柔直领域优势显著。继保电气是直流输电保护控制与换流阀国产化的主要推动者,公司与许继电气(集团),通过10余年的学习和创新,基本实现了超高压、特高压直流输电的换流阀、控制保护的完全自主化、国产化。

信通业务行业空间极大,公司从国网信通业务切入,目前已国网生产制造流程控制基本由南瑞负责,在电网应用中有得天独厚的优势,同时公司还将开拓发电端信通业务,公司信通业务相对体量较小,有望实现较高速的增长。

4.海外、网外业务持续拓展

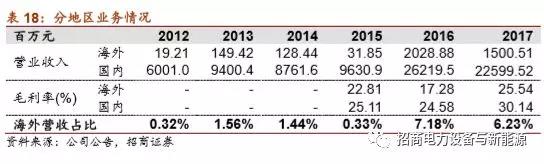

公司海外业务质量双收。公司17年海外业务营收15.0亿元,占总营收比例为6.23%;毛利率25.54%,较16年上升8.26个百分点。若按资产注入前计算16年海外营收占比,其值为0.41%,资产注入后7.18%的占比相差颇大,可见资产注入在一定程度上完善了公司业务区域结构。

同时,今年来中国承接海外直流项目日益增多,公司凭借其直流/柔直业务优势,在海外市场仍然大有可为。

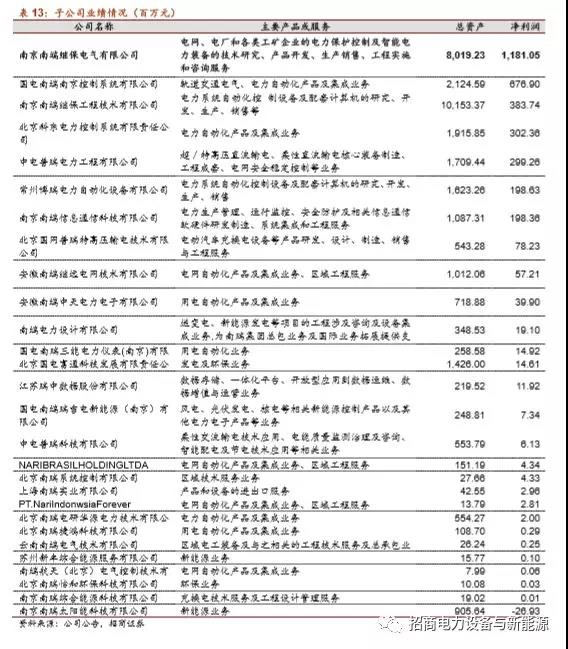

网外业务已有所贡献。从子公司业绩情况来看,除公司电力相关业务外,公司数据存储业务、新能源业务与进出口服务业务已经有所贡献,净利润为2385.5万。同时,公司向国家电网销售占比维持在50%左右,对电网业务依赖性并未有明显上升。公司如果能在更加市场化竞争的领域有所突破,长期成长空间和格局将更加清晰。