【导言】EdKee对美国核电厂过早退出能源市场背后的原因,以及最近的举措是否有助于确保该国核电的未来进行了审视。

EdKee对美国核电厂过早退出能源市场背后的原因,以及最近的举措是否有助于确保该国核电的未来进行了审视。

美国有99座在运的商业反应堆,这些反应堆所都是由受政府监管的投资者或政府公用事业公司建造完工的,但现在仅有46座商业反应堆依赖电力市场收入继续运行。

自1990年以来,美国已有16座反应堆提前退役。有6座反应堆在过去五年内关闭。而仅有一个机组投入商业运行:在70年代开始建设的WattsBar2。

自1990年以来,退役的大多数反应堆大多因为没有经济可行性而被关闭。对于一些人来说,主要是核电维护的高成本和高风险。对另一些人来说,发电成本高于出售电价的收入。如果核能发电售价高一点的话,1990年以后退役的许多反应堆将能够继续运行下去。

同样的经济因素还有可能导致美国其他的反应堆提前退役。特别是商业核电站面临的市场经济压力可能导致其提前退役。正如2016年FortCalhoun核电站提前退役那样,受监管核电厂也面临着低电价市场的带来的压力。

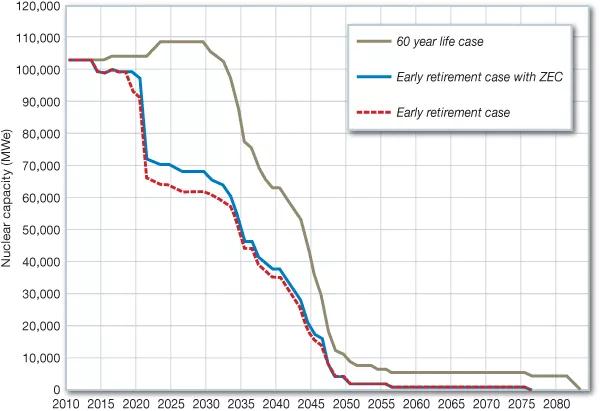

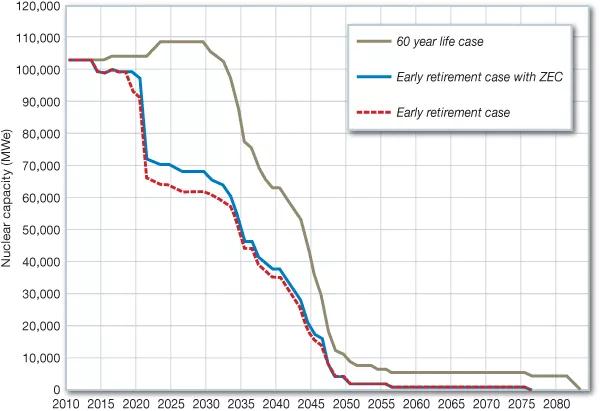

可以通过在核能舰队中三个情景来解释核电站退役问题:

1.60年寿期的案例-假定2010年美国核电行业面临的财务问题已经解决,2010年所有商业运行的反应堆运行期限包括原有的40年许可证期限以及额外的20年许可证延期,(事实上,美国核管会正在与业界合作,对20年后许可证续期更新有关的问题进行审查)。这个案例还假定在包括Vogtle和Summer在内的四个反应堆已经建成并运行60年之久。

2.提前退役案例-假设美国核电行业面临的财务问题未得到解决,有48个运行反应堆在2010年至2025年之间退役,其中包括六个早期已经退役的反应堆。未退役的核电厂共运行60年。这个案例假设Vogtle和Summer反应堆计划都被放弃了(事实上,Summer在今年早些时候就被放弃了,Vogtle正在接受乔治亚州公用事业委员会的审查)。

3.提前退役的案例-ZEC-如案例2,但在纽约州和伊利诺斯州设有七个为避免碳排放而提供零碳排放信用额度(ZEC)支持的反应堆,假设总共运营60年。

图表显示了2010年至2085年这三个情景的总核电容量。

新的反应堆

退役的核反应堆尽管可被一个新的核电站取而代之,但预计这种情况不会发生。推动运行反应堆提前退役的市场因素和条件将阻碍美国新的核电站进入市场。

上面讨论的三种情景都假定,除了2015年的WattBar2和四座在建的寿期为60年的反应堆之外,并无其他新建的核能项目。

这三个例外(Vogtle,VCSummer和WattsBar2反应堆)都是2007年之前做出的决定,当时预计美国的核能市场状况会有所好转。

这些项目的投资决策是在美国电价低迷的因素变得清晰之前做出的。Vogtle和Summer项目面临的成本高于预期的压力,而VCSummer项目已经被放弃。Vogtle项目于2017年中期进行了重组。佐治亚州公共服务委员会,国家电力监管机构已批准其继续建设,但正在对该项目进行详细审查,预计将在2018年2月作出最终决定。

其他一些拟议的项目,包括几个已经获得NRC批准的建设和运营的项目,已被搁置甚至取消。

市场化失败

美国反应堆的提前退役是美国核电市场化的失败,在这一过程中核电厂的所有权、投资与其在电力市场的财务业绩挂钩。

导致六座反应堆在过去五年提前退役的因素现在依然存在。这些因素可能进一步导致更多反应堆的提前退役,并阻碍向新核电厂的投资。

核电机组的提前关停和永久性退役,没有替代核电出现,这样意味着核电带来的重大公共利益的丧失。随着核电的比重下降,美国的碳和其他污染物排放量将会增加,电网基载能力可靠性下降,系统可靠性下降,与天然气短期价格挂钩的电价波动更大,美国核电在国内市场也将不复存在。

市场失灵是因为市场参与者决定不进行增加公共利益的活动,因为核电不能盈利,美国的反应堆提前退役原因之一是市场调节的失灵。

电力市场失灵

最近美国核电厂盈利能力的下滑并非于经营不善造成的。自2012年以来,核电发电成本一直在下降,核电厂的产能指数依然很高。

相反,这是因为核电为市场供电还是为公用设施供电的价格更低。由于天然气价格低,电力需求增长低,可再生能源发电的普及率提高(基于州和联邦的激励措施和税收抵免),电力市场价格持续下降。在没有需求增长的情况下增加可再生能源的发电量,使用扭曲电力市场价格的市场外激励措施进一步降低了美国的电价。

美国电力市场侧重于短期边际成本,没有反映出固定发电成本或保证发电机的投资回报。

电力市场负责对现有发电设施的短期调度,但不负责发电投资的长期规划。

在某些时候,电力市场上的电价是负值。而在美国,电价负值的小时数正在增加。负价格与大量的可再生能源发电有关,由市场外的州和联邦激励措施支持可再生能源发电。

美国电力市场受到一系列市场外补贴的损害,包括产能市场、可再生能源发电激励、储备和辅助服务协议以及监管必须经营的合同。理想情况下,电力行业的目标是以最低的长期总成本提供可靠的服务,然而美国电力批发市场可能无法实现这一目标。

美国核电厂的所有者根据这些核电厂商品电力的市场价值和产能做出决定。当电力价格低时(就像今天和可预见的未来一样),商业核电站就会亏损,私人或公用事业所拥有的核电站被视为价值较低,而且没无新的核电厂看起来有利可图。

由美国能源部(DOE)主办的两项最近的研究对美国核电市场挑战的讨论和分析。

现在怎么办?

一般来说,可引入负外部性成本应对市场失灵,通过提供补偿支持积极的外部效应,并将可能经历了市场失灵的领域收为政府所有。

纽约和伊利诺斯州批准了一些计划,来帮助核电厂避免提前退役。根据二氧化碳的社会成本对核电的零排放电力补贴。由此产生的零排放信用(ZEC)支付资金将为核电厂提供直接资金补偿,帮助他们维持运转。

美国大部分地区的产能市场已经形成,以帮助解决电力市场在长期规划方面的不足。这些产能市场为发电厂的产能提供了一些补偿,其中可能包括核电厂。这些产能支付在电力现货市场之外,可通过避免价格上涨或容量不足时发生的峰值间接影响,这些产能市场的合同条款只有几年。

美国东北部的PJM产能市场由于2014年的极端寒冷天气事件(简称极地涡旋)而被修改,这包括保持发电厂现场燃料的要求和对发电厂进行更严厉的处罚。

2017年9月,美国能源部向联邦能源管理委员会提交了新的市场规则,供其参考。它将为某些电站建立补偿机制,以提高电力系统在极端事件中的可靠性和弹性。对包括核电站在内的保持90天现场燃料供应的发电厂进行可靠性补偿。“规则制定通知(案卷编号RM18-1-000)”正在FERC进行监管审查。

对该提案的反应分为两派:反对派来自那些反对煤炭和核能发电的人。一些电力市场运营商和机构声称,弹性支付将破坏电力市场。但是弹性支付与已经运行的PJM产能市场有一些相似之处,被视为一个成功的例子。

即便RM18-1-000没有全面实施,这项规定也引发了对电力市场为何不起作用,以及如何未来如何解决这些问题的大讨论。

原标题:核能市场的解决方案