作为最早实施新自由主义的“一带一路”国家之一,为应对其快速增长的电力需求,土耳其从1984年开始出台一系列针对电力领域的PPP法律,依靠由此大量涌现的BOT、BO电站,成功解决了电力短缺。然而,随着电力供应日渐饱和,这些PPP电站成本偏高、效率较低的缺点转而成为了电力市场的负担。于是,土耳其在2001年出台了《电力市场法(6446号)》,意在全面开放电力市场,并与欧盟接轨,自此拉开了土耳其新世纪电力市场改革的序幕。

经过近20年大刀阔斧的改革,目前绝大部分的BO电站与BOT电站的合同都将于2018至2019年到期。并且,随着《电力市场法(4628号)》明确取消此类模式下的财政部担保,实际上这些“PPP模式”基本已不再被新开发的电力项目所采用。除输电领域仍由其国有输电公司垄断以外,目前土耳其电力市场的发电、配电、售电活动主要由通过申请相应电力许可(license)取得资格的市场参与者进行,电力交易则主要通过有序的电力批发市场以及短期双边售电协议开展。另一方面,可再生能源逐渐成为了土耳其政府鼓励和支持的重点,给关注土耳其电力市场的投资者带来了新一片蓝海。

1电力项目“PPP模式”

尽管土耳其在PPP领域称得上是先行者,但在漫长的PPP发展历程中,土耳其始终没有一部统一的PPP法律。从上世纪80年代开始,土耳其分别于1984年、1994年和1997年出台了《电力BOT法(3096号)》《BOT法(3996号)》以及《电力BO法(4283号)》,构成了土耳其的电力PPP主要法律框架。

在《电力BOT法(3096号)》的框架下,私人投资者通过与能源和自然资源部( “能源部”)签订特许权协议,取得相应特许权,进而得以建设和运营电力设施,并将其生产的电力出售给国有发电输电公司(“TEAS”)[1]。此前,市场上全部的电力活动都由土耳其电力局(TEK)垂直垄断。《BOT法(3996号)》在立法层面将“BOT模式”适用范围从电力扩张到了大部分基础设施行业(包括高速公路、桥梁、隧道、水处理厂、铁路等),而《电力BO法(4283号)》仅适用于热电项目。

虽然《电力BOT法(3096号)》早在1984年就颁布实施,但直到土耳其政府于20世纪90年代颁布和落实诸多鼓励政策后,电力PPP项目才大量涌现。为了提升电力PPP项目的可融资性、吸引境外投资者,土耳其政府曾对电力PPP项目提供了诸多优惠措施。

长期购电承诺和照付不议条款

土耳其的电力PPP项目中,电价由能源部决定,并通过与TEAS签订购电协议落实。同TEAS签署的购电协议为期15年至30年不等。购电协议通常约定了 “照付不议”条款,明确规定购电数量与价格(或价格计算公式),使TEAS承担全额购买项目发电量的义务。长期的购电承诺以及照付不议安排所形成的稳定现金流,显然为此类项目的可融资性以及稳定投资收益奠定了良好基础。

电价调整条款

电力PPP项目协议通常会约定“电价调整条款”,除根据物价指数调整以外,在水电项目中地质和水文条件发生意外变化,或热电项目中燃料电价上涨影响项目预期经济效益的情况下,电价也将做相应的调整。此外,购电协议也约定了不可抗力的情况下的补偿机制。

政府担保

为进一步加强投资人的信心,土耳其政府还会通过财政部对购电协议下的付款义务提供政府担保,并设立专门的“托管账户”机构来确保项目贷款的及时偿还。土耳其政府通过提供政府担保为项目开发进行背书,无疑为投资者和融资银行在当时投资电力PPP项目又注入了一剂“强心剂”。

2全面开放的自由市场

随着2001年《电力市场法(4628号)》、后续2013年《电力市场法(6446号)》以及相关配套法律法规的出台,除输电之外的发电、配电、售电等活动已基本开放,任何主体向能源市场监管局(Energy Market Regulatory Authority,下称“EMRA”)申请取得相应电力许可[2]后即可进行。

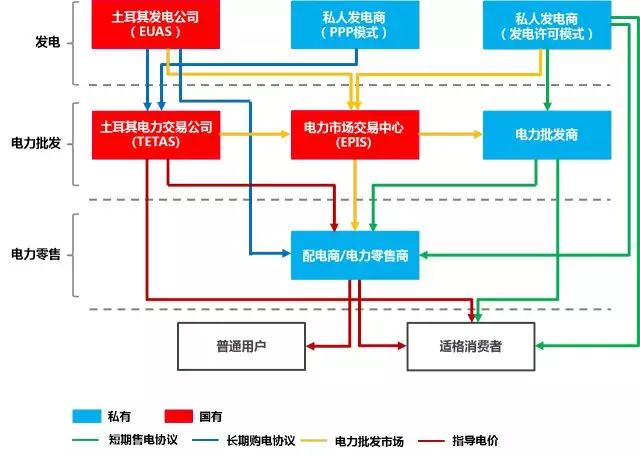

经过大刀阔斧的电力市场改革,电力交易行为主要通过同(满足特定用电量标准的)适格消费者签署短期双边售电协议,以及由日前市场(Day Ahead Market)和日间市场(Intra Day Market)组成的电力批发市场进行。在日前市场下,买卖双方在每日预先将下一日每小时时段的需求电量、可发电量、购电报价和售电报价提交至电力市场交易中心(“EPIAS”),并通过市场机制形成具体成交价格;日间市场则是对日前市场的补充,目的在于应对每日的突发用电需求,以确保当日电力市场的供需平衡。短期双边售电协议则主要由发电商和适格消费者直接协商和签署,其合同价格的形成也体现了充分的市场竞争。与PPP模式通过长期购电协议保证项目稳定现金流收入相比,市场化竞争电价机制在现金流收入方面则存在相对不确定性。

目前土耳其电力市场的主要架构如下:

3大力发展可再生能源

在整体竞争的大环境下,为鼓励可再生能源的发展,土耳其政府给予了可再生能源项目极大的法律和政策倾斜。自2005年出台《可再生能源法(5346号)》[3]以来,发展可再生能源明确成为电力市场改革的另一侧重点。土耳其政府在其“2023年规划”中更是定下了将全国总装机量提高至125,000兆瓦、可再生能源占比调高至30%的宏伟计划。

除了在用地价格、许可申请费用及年费、增值税等税费、联网优先权等方面提供优惠政策以外,作为吸引投资者的两大利器,土耳其还先后推出了以“标杆电价(Feed-in Tariff)”为核心的“可再生能源支持机制”,以及以“大规模开发”为特征的“可再生能源区招标模式”。

可再生能源支持机制(YEKDEM)

根据2011年《可再生能源法修正案(6094号)》及其配套规则的相关规定,对于在2020年12月31日前投运的可再生能源项目,可再生能源发电商可在每年10月31日前自愿申请登记参与下一年度的可再生能源支持机制(“YEKDEM”),并根据不同能源类型,享受自投运起至多10年的标杆电价。为鼓励电站使用土耳其本地设备,还可以根据特定部件的本地化程度不同获得为期5年的国产设备补贴支持。

可再生能源电力项目标杆电价及国产设备补贴金额如下表:

受市场供求和汇率影响,相比于市场化竞争电价机制形成的交易价格[4],以美元计价的标杆电价无疑是相当有优势的。在YEKDEM下,发电商可在前10年获得稳定且相对较高的现金流,汇率风险也相对较低,这些特点使可再生能源项目更容易获得融资方的青睐,这也是近两年投资者纷纷选择适用YEKDEM的原因之一[5]。

然而,YEKDEM仅适用于在2020年12月31日前投运的可再生能源项目,对于有意继续逐鹿土耳其电力市场的投资者而言,寻找下一方投资乐土也早已被提上日程。

可再生能源区(YEKA)招标模式

(1)新机遇

关注土耳其电力市场的投资者一定对近两年土耳其动辄上千兆瓦的可再生能源区招标印象深刻。究其原因,是土耳其政府于2016年10月颁布的《可再生能源区规则(29852号)》。随着可再生能源市场的不断发展,土耳其政府希望通过可再生能源区(“YEKA”)招标模式,逐步取代YEKDEM,成为集中和高效利用可再生能源的新模式。

根据《可再生能源区规则(29852号)》规定,能源部将划定YEKA范围,并通过招标的方式引入投资者,以集中和高效开发区域内的可再生能源。竞标的最终阶段采取“反向竞价模式”,由出价最低者中标,并在规定时间内同能源部签署可再生能源区使用协议(下称“使用协议”),获得YEKA项目的开发权。对于投资者而言,方兴未艾的YEKA项目招标模式优势明显且充满吸引力。

长期稳定的现金流:YEKA项目的一大亮点在于,中标者将按照中标电价得到为期15年的购电承诺。对于投资者和融资银行而言,为期 15年购电承诺[6]所形成的长期稳定现金流颇具吸引力。由于15年的购电承诺从签署使用协议后起算,对经验相对丰富的大厂商来说,则意味着越早完成建设投运,就能越早按中标电价售电。此外,与YEKDEM类似,YEKA项目的电价也是以美元计价,使投资者可以减少对汇率风险的顾虑。

巨大的市场机遇:2017年,能源部分别就风电和太阳能发电分别开展了1次YEKA项目招标,2次招标的装机容量均为1,000兆瓦。在今年4月举行的“柏林能源转型对话”上,土耳其能源部长表示,未来10年将就风电和太阳能发电项目分别开展10,000兆瓦的YEKA项目招标。从2017年两类项目分别开展1,000兆瓦的YEKA项目招标的规模来看,这一愿景的确在有序实施过程中。

对于错过YEKDEM“黄金期”的投资者而言,这显然是又一次“上车”的好机会。

(2)新挑战

值得注意的是,虽然投资者在YEKA项目下所能获得的稳定收入十分诱人,但也给投资者提出了相较YEKDEM项目更多的要求和挑战。

庞大的项目规模:不同于YEKDEM项目投资的“小打小闹”,YEKA项目动辄上千兆瓦的装机容量以及数亿美元的投资金额,对于投资者而言,既是更大的机遇,也在融资、建设、运营等方面给投资者提出了更高要求和挑战。

激烈的价格竞争:从现有YEKA项目招标结果来看,中标价格均大幅低于YEKDEM标杆电价,这对投资者通过先进的技术和科学管理控制成本提出了更高的要求。以2017年风电YEKA项目招标为例,虽然能源部给出的起拍价格为7美分/千瓦时,但以西门子为首的联合体最终以3.48美分/千瓦时的价格才拿下项目,竞争相当激烈。

严格的本地化要求:相比于YEKDEM项目,投资者将承担强制性的本地化义务。YEKA项目的投资者不仅需要在土耳其投资设立研发中心并雇佣一定数量的本地员工,还必须承诺在发电设施中使用一定比例的国产设备,且并不能获得前述YEKDEM下使用国产设备的相应补贴,如未履行该义务,发电商还会面临使用协议被终止、发电许可被吊销的后果。

4结语

与其他相对成熟市场走过的路一样,土耳其的电力市场也遵循着 “从垄断转向竞争”、“从传统能源转向可再生能源”的大方向。在“一带一路”国家中,我们看到越南、孟加拉、巴基斯坦等国仍在推广BOT、BO等“PPP模式”以解决其国内电力短缺问题,也看到俄罗斯、菲律宾等国已经建立相对完善的竞争性电力市场。对于中国投资者而言,没有“放之四海而皆准”的投资圭臬,熟悉和掌握不同国别的游戏规则,并因地制宜的制定投资策略,将是中国投资者迈入海外电力市场前所需思考的首要问题。

单就土耳其电力市场而言,鉴于其目前的开放程度,在无法确保高效率的前提下,投资传统能源的电力项目显然面临较大的竞争风险。相比之下,可再生能源不仅政策优惠,且市场体量不小,有望成为新的投资风口。

此外,虽然目前改革的触手已逐步介入发电、配电和售电领域,但至今输电领域的市场化和私有化改革仍是一片“处女地”。随着发电领域的飞速发展,市场对输电配套的需求也势必日趋提高,输电领域的垄断局面是否也会因此出现动摇?这或许将是下一个值得中国投资者期待的市场新焦点。

[1] 在土耳其2001年电力改革中,TEAS被拆分为土耳其发电公司(EUAS)、土耳其输电公司(TEIAS)和土耳其电力交易公司(TETAS);其中,电力PPP项目下购电职能由TETAS承接。除规定 “BOT模式”以外,《电力BOT法(3096号)》还规定了“TOR(transfer of operational rights)模式”。顾名思义,在“TOR模式”下,私方通过主管机关(即MENR)的授权,受让由公共部门拥有并运营的相关电力设施一定期限的运营权。

[2] 根据第《电力市场法(6446号)》第4条的规定,针对不同的电力市场活动,分别存在以下8种许可:发电、输电、配电、电力批发、电力零售、市场运营、电力进口、电力出口。

[3] 2011年《可再生能源法修正案(6094号)》对此法进行了修订。

[4] 按1:4.15的汇率计算,2016年加权平均市场电价约合3.57美分/千瓦时。

[5] 卓有成效的YEKDEM在吸引大量投资者的同时,也造成了其中风电和太阳能发电许可“一证难求”的局面,风电和太阳能发电预许可招标机制也应运而生。根据2017年5月颁布的《风电和太阳能发电预许可招标规则》规定,竞争同一联网区域发电预许可的投资者将进行竞标,并由投标价格最低者中标(由此形成的中标价格通常大幅低于标杆电价)。

[6] 不同于90年代的长期购电协议,YEKA项目的电价在上述15年购电承诺期间无法进行调整,投资者因此需更多考虑成本、价格、不可抗力等风险。