引言:澳大利亚的电力市场是全世界自由度最高的电力市场之一。它的电力金融市场会是什么样子的呢?

电力金融市场通过电力合约(衍生品)作为一种工具来管理电力市场的远期价格风险。虽然这些衍生品提供了锁定未来价格的手段,但它们不会产生实际的电力交付。

电力衍生品市场的参与者包括发电商,售电商,金融中介和投资者,如对冲基金等。电力电力经纪人(Broker)促进了合同参与者之间的许多交易。

在澳大利亚,两个截然不同的电力金融市场在支持着整个批发电力市场:

场外交易(OTC)市场,包括交易对手之间的直接交易,通常在电力经纪人的协助下进行交易

悉尼期货交易所(SFE),在交易所中的交易市场

OTC市场

场外交易允许批发电力市场参与者签订保密合同以管理他们可能面对的风险。许多场外交易合约是发电商和零售商之间共同商议协定的,而其他场外交易合约是在电力经纪人的协助下安排的,他们代表客户发布(买入)和询问(卖出)价格。2008年到09年间,约有62%的场外交易合约是通过经纪人安排的。金融中介机构和投机者通过不断的报价来增加市场深度和流动性,获取交易头寸并承担市场风险以促进交易。

大多数场外交易都记录在国际互换和衍生品协会的主协议下,该协议提供标准条款和一些合约条件的模板,包括信用条款,违约条款和结算安排。虽然该模板在场外交易合同中创造了相当大的标准化,但市场参与者通常会修改合约条款以满足其需求。这意味着OTC产品可以通过各种合同结构或条约来提供非常灵活的解决方案。

澳大利亚的“2001年金融服务改革法案”(Cwlth)包括了与场外交易市场有关的很多规定。然而,一般而言,场外交易市场的双边性质往往使市场的交易量和价格活动变得十分不透明。因此市场各方包括经纪人都有很大的操作空间。

期货交易市场

在澳大利亚,由d-cyphaTrade开发的电力期货产品在SFE(悉尼期货交易所)上交易。参与者(持牌经纪人)代表客户购买和出售合约,包括发电商,售电商,投机者(如对冲基金),银行和其他金融中介机构等。SFE的正常交易是通过交易所匹配买卖合约来进行的。通过正常交易达成的价格用于确定日终合约结算价格。

大宗交易通常是通过双边协商进行的,这些大宗交易一般通过经纪人或直接在交易对手之间进行,且要在这些电量被SFE注册为集中清算合约头寸之前被交易。该交易机制为市场参与者提供了双边协商交易的灵活性,同时还获得了与SFE清算公司签订合同的缓解风险的优势。同样,实物合约的交换使参与者能够通过将场外交易合约转换为交易所交易合约来消除信用违约风险。当然这些产品仅限于SFE中指定的产品组合。大宗交易和实物合约价格交换不用于确定日终合约结算价格。

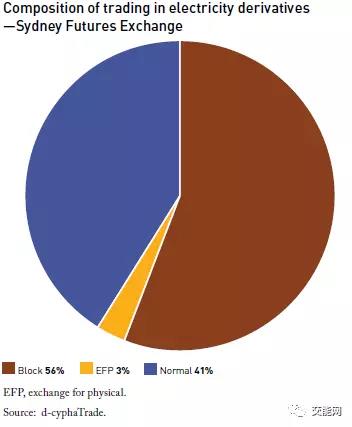

下图显示,通过SFE处理的交易中有一半以上是大宗交易。而只有一小部分交易是实物合约的交换。

图1、SFE交易所交易产品(Block为大宗交易,EFP为真的物理执行的交易,Normal为普通交易)

SFE的交易所中的交易与OTC交易的区别在于以下几种方式:

交易所交易衍生品在合约规模,最低允许价格波动,到期日和负荷情况方面高度标准化。场外交易市场的产品范围往往更加多样化,包括所谓的“雕刻”产品,即只针对某一交易来设计的合同条款的产品。

交易所交易是多边和公开的,与OTC市场相比,市场透明度更大。

与场外交易不同,交易所交易衍生品通过集中清算所结算,并应用每日市场现金保证金来管理信用违约风险。交易所结算所,例如SFE清算公司,受到监管,并受到各类审慎要求的约束,以减轻信用违约风险。这提供了OTC交易的替代方案,因为OTC市场中,交易方的信用风险是较大的。更一般地说,如果交易方与其他场外交易对手达到或违反其信用风险限额(例如,由于现有双边对冲义务的重估或交易对手的信用评级下调而导致的违约),则场外交易市场可能出现严重的流动性问题。

监管框架

电力金融市场受制于其监管框架,其中包括“2001年公司法”(Cwlth)和“2001年金融服务改革法案”(Cwlth)。澳大利亚证券和投资委员会是主要的监管机构。

2002年“公司法”修正案将内幕交易法和预期证券及股票相关期货的披露原则扩展至电力衍生品合约。

市场参与者还必须遵守澳大利亚会计准则委员会(AASB)颁布的标准。特别是,AASB 139要求公司的套期保值安排通过有效性测试以符合套期会计的资格。该标准还概述了财务报告义务,例如衍生品投资组合的市场估值,并要求金融衍生品重估以可观察市场价格为基准,并根据嵌入信用违约风险进行调整。

电力衍生品市场的进一步监管覆盖包括:

“公司法”要求场外交易市场参与者获得澳大利亚金融服务许可或豁免。

基于交易所的交易受SFE的运营规则约束。

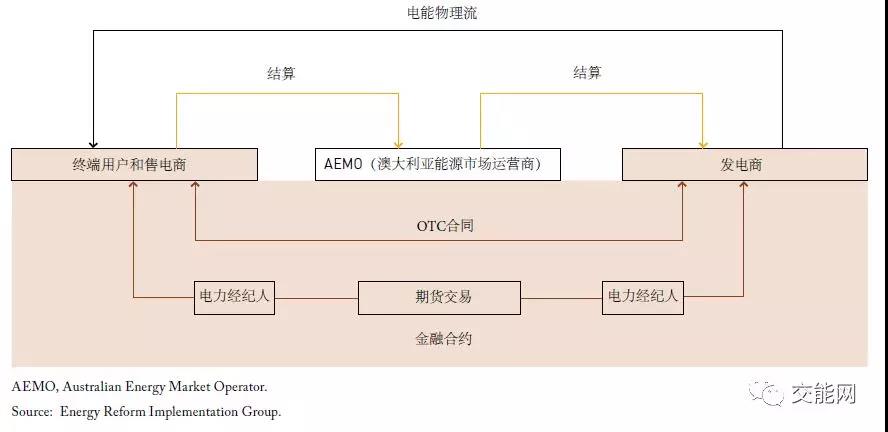

电力金融市场与国家电力市场的关系

上图说明了NEM(国家电力市场)中金融市场与电力实物交易之间的关系。NEM的交易和结算与金融市场活动无关,尽管发电商在金融市场的风险可能会影响其在NEM中的竞标行为。同样,售电商对金融市场的开放可能会影响其向客户提供的供应合同的价格和稳定性。

NEM的结算流程与对冲合约一起产生了循环现金流或差额付款合同。NEM结算安排还允许重新分配,从而实现场外财务承诺(例如参与者之间的对冲合同)抵消实物市场中的结算。该机制尚未广泛使用。澳大利亚能源市场委员会(AEMC)正在审查进一步整合批发和金融电力市场的潜力,以尽量减少循环现金流的流量并减少市场参与者的对于风险审慎的负担。包括以下几点措施:

允许NEM参与者使用其期货合约保证金来抵消其审慎的要求

使用期货价格来确定参与者的审慎义务,而不是依赖历史批发价格结果

以上便是对于澳大利亚电力金融市场的概述。澳大利亚的电力金融市场是目前世界发展较完备的电力金融市场之一,对我国的电力市场发展有着极大的借鉴意义。未来将会有更多澳大利亚电力金融市场的内容推送,敬请期待。