广东昨天9:00-11:00开展第12次有售电公司参与的月度集中竞价交易,价差-48.15厘/千瓦时,比5月略低。回顾之前11次交易,价差最高2017年3月的1.89毛/千瓦时,最低2016年9月的0.37毛/千瓦时,不能不说是剧烈波动,吸引着全国电改参与者的眼球。今天小电驴通过数据发现带大家观一观广东售电市场的格局演变,希望对大家接下来的工作有一定的借鉴价值。

(文章来源:一只小电驴 neron-fly 作者:小驴)

1、前四月华丽的用电量增长可能只是一种假象,警惕大面积负偏差风险

小电驴最近在统计并预测用户5月份的用电量数据,年用电量5000万及以上的用电企业步调一致地出现与预测电量不同程度的负偏差。可能你会怀疑,觉得只是预测不准,那么我来分享下表数据来佐证这个观点。

通过上表不难得出以下论据:

1、在4月新增251家用户的基础上实际用电量4月仍低于3月;

2、在6月新增333家用户的基础上计划电量仅新增2.27%,扣除新增用户后电量环比并未增长,甚至是负增长;

3、整体的偏差率(考虑正负互抵)由三月的正偏差迅速回落至负偏差,预计5月负偏差将加大。

注:因4月放开有色金属行业的准入,且此行业有较多3000万-5000万工业用户,固5月相对于4月电量增长不做参考。

2017年1-4月,全国全社会用电量累计19309亿千瓦时,同比增长6.7%。

第二产业用电量13481亿千瓦时,增长6.9%;

第三产业用电量2733亿千瓦时,增长8.9%;

2017年4月份,全国全社会用电量4847亿千瓦时,同比增长6.0%。

第二产业用电量3484亿千瓦时,增长5.0%;

第三产业用电量641亿千瓦时,增长12.7%;

2017年1-4月,广东社会用电量增长5.1%,增幅与一季度持平。

工业用电量增长7.2%,增幅比一季度回落0.3个百分点

数据来源于国家能源局和广东统计信息网。

2、部分售电公司与用户签订高固定价差收益,有“铤而走险”的动机

通过上表对比4月相对3月在月度竞价价差大幅下调46%、偏差率仅增加1.22%的背景下,售电公司的收益比例大幅下降4.53%(17.62%-22.15%),预计5月、6月更多售电公司会在偏差率继续放大和大价差缺口的情况下由盈利转为亏损,让我们静待后续交易中心的公布的数据。如果低价差持续或者更低,此类售电公司有足够的动机来触碰各种红线。

3、更多提前透支电量的售电公司将浮出水面

虽然2017年2-6月均有不同程度的长协削减,但基本最大削减量在5000万千瓦时左右徘徊,假如本问第1个观点成立的话,再加上部分售电公司将长协电量囤在下半年以及可准入用户逐渐减少的前

4、发售一体售电公司的市场份额逐步被吞噬

2017年进入下半年,2016年年中入市签一年的大用户会逐步流入市场进行洗牌,2016年因背靠发电企业的天然优势以及用户普遍市场认知不足的原因,用户更倾向于与有电源的售电公司。事实上回顾来看,发电集团的售电公司不一定给用户更高的价差和更多的增值服务,且基于广东发电集团的多元化以及2018年发用电计划的进一步放开,电厂最终形成联盟的概率不大,大用户的洗牌期会逐步来临。

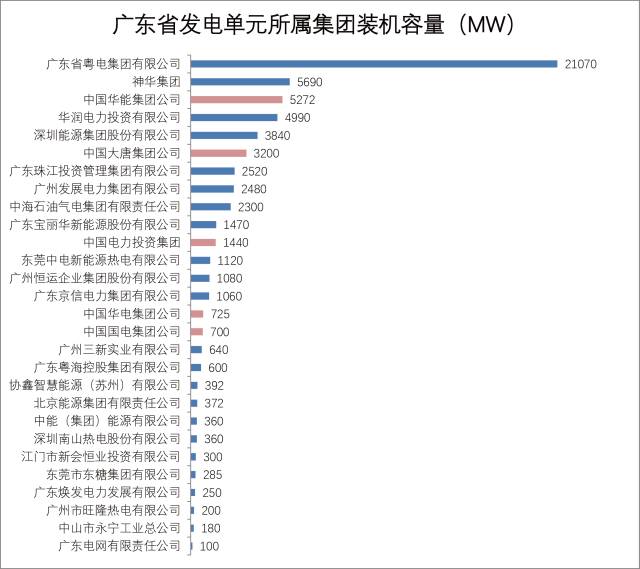

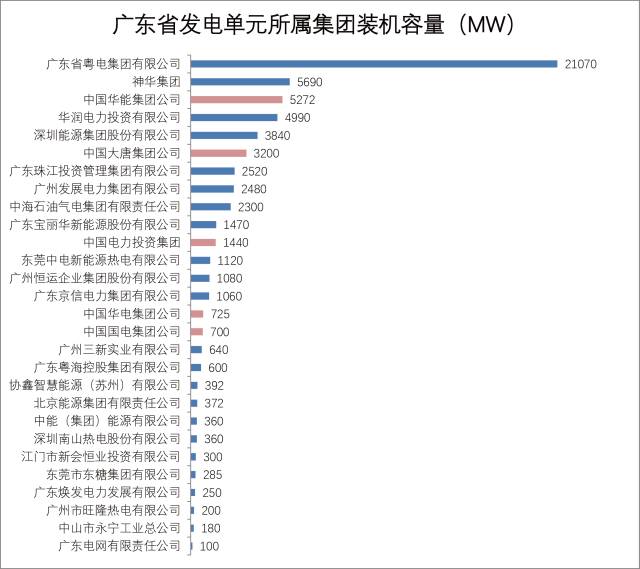

从下图来看,发电集团的装机与其售电公司市场份额并不完全成正比。

小电驴认为当然发售一体售电公司市场份额被吞噬的另外一个主要原因是售电渠道商的趋利趋稳弊害流动。

5、售电公司及其上下游产业在默默融合

通过查看广东省经信委电力能源处公示的信息来看,整个2016年仅有2家企业做信息变更,且仅涉及法人变更,深究来看,对于国有企业变更法人发生概率很大。时间进入2017年,仅2017年4月13日以来,便公布2次信息变更,且涉及6+4共10家企业,变更信息几乎涉及企业名称、公司章程、股权结构、资产总额、经营场所、企业类型、经营范围等工商变更的所有信息,尤其是股权结构方面,更多自然人在退出,电力上下游企业在进入。

让我们静静地观察广东售电市场的格局变化,并提前布局,提前调整战略来应对、迎接并拥抱这些变化。