来源:能源杂志 周滢垭

昨天本微信号推出了《时评|央企重组可能重创售电侧改革》一文,引发业界强烈关注。 而实际上中国面临的问题并不单一,整个欧盟市场17国在售电侧放开过程中也面临了不同的竞争情况变化,本文将通过17个欧盟国家近10年的售电商数量和市场份额的变化,分析售电侧改革中市场竞争演变趋势,并为国内改革提供借鉴经验。

欧盟于1996年、2003年、2009年统一颁布了三版电力改革法令。欧盟成员国虽相互连接,但政治背景、天然资源、能源供应国各迥异,因此对欧盟统一电改法令进行因国而异的解读、执行和实施的效果也不尽相同。这与目前国内中央出台电改纲领性文件、各区域据此出台细则并实施的特点与中国颇为相似。

目前各省在制定具体实施方案及规则中,难点之一便在于难以预测规则的尺度对售电侧市场竞争情况的影响程度,过于保守则施之无效,过于激进则市场不稳。欧盟不同国家在售电侧放开过程中不同的竞争情况变化值得进行总结和提炼,他山之石可以攻玉。

由于售电领域每家企业的市场份额数据涉及企业经营机密,难以取得,因此本文通过搜集、分析了欧盟17个成员国2003年至2014年售电商数目、主要售电商数目及市场份额的变化,总结欧盟成员国放开售电侧前后市场竞争情况演变的一般规律和特殊情况,以供我国政策制定者提供参考。

01竞争性市场需要政策上限制占市场主导地位的售电商

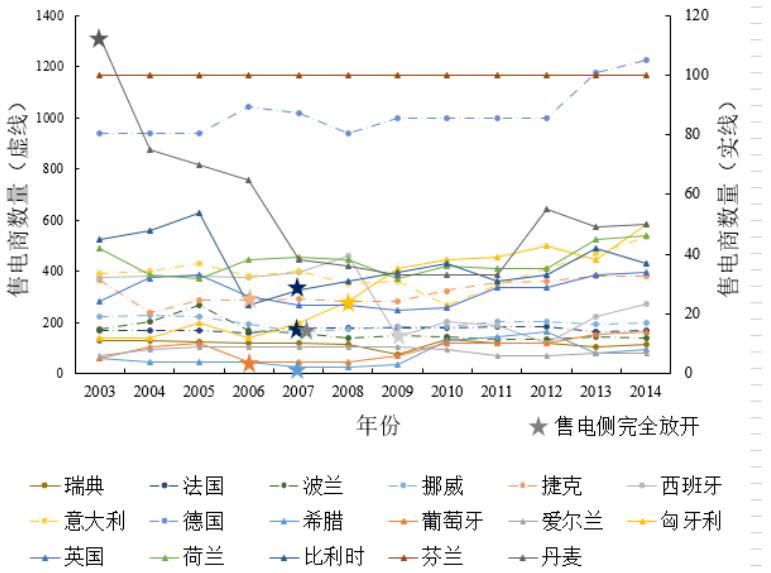

图1 欧盟17国2003-2014年售电商数量变化

图1 欧盟17国2003-2014年售电商数量变化图1展示了欧盟17个国家2003至2014年售电商数量的变化,这些国家均在2003年前开始了售电侧改革,其中9个国家在2003年后才达到售电侧市场完全放开,即售电商可向包括最低电压等级的居民用户在内的全国所有用户售电。欧盟17个国家售电商数量的绝对值和变化趋势都不尽相同,对每个国家售电商数量变化曲线进行线性回归,取其斜率以及斜率相对于2003年的售电商数量的相对值分别作为各国在2003至2014年售电商数量的绝对变化率和相对变化率。

除了丹麦、西班牙两国之外,17个欧盟国家近10年的售电商数量相对及绝对变化数据均显示出以下共性:

1)在售电侧市场放开后,一个国家的售电商数量取决于售电侧放开初始的情况,之后将保持相对较小的变化,可以视为市场的正常波动而非与售电市场放开相直接联系。

2)在售电侧市场逐步放开的过程中,由工商业用户放开到居民用户,用户数量急剧上升,但售电商数目并不会有较大的变化。可见向工商业用户售电的过程中售电商已经建立了一定的市场壁垒和向多种用户售电的能力,做好了向居民用户售电的准备,在居民用户售电市场放开之时,迅速蚕食新的用户群。售电侧完全放开后售电商数目小幅增长,这很可能是因为分布式能源、互联网营销的发展,使得新兴的小型售电商能够进入售电市场。

在欧盟17国中,仅丹麦、西班牙两国在售电侧放开过程中售电商数量出现了显著减少的特殊情况,这很大程度上是由于两国的一些特殊政策。

2004年丹麦的售电商数量比2003年降低了一半背后有其复杂的原因,包括:

1)2003年居民售电市场放开的同时,丹麦保持了原有的管制电价市场——居民用户没有主动更换售电商时默认由保底供电售电商以管制电价供电。管制电价由丹麦能源监管局制定,最高值为期货市场上下一季度电力批发价格的平均数加上相当于自由市场售电商利润中位数的溢价。由此管制电价保证了用户尽管在管制市场内,但总能获得与自由市场上一般售价相当的管制电价,保护用户利益的同时却抑制了用户转向自由市场的积极性。

2)80%以上的保底供电售电商脱胎于配电公司。而2003年起旗下已经拥有多家保底供电售电商的大型能源集团DONG和Vattenfall,对多家配网、区域售电商进行了一系列的收购,形成对电力市场的垄断地位,操纵批发市场电价,从而使得自由市场售电商很难获得比保底供电商更低的进价。

丹麦电力零售中管制电价的低廉稳定和电力批发中市场力的滥用抑制了售电市场的竞争,至2012年,90%以上的居民用户仍然选择由保底供电的售电商以管制电价供电。2014年丹麦议会通过了一项法案,从2015年10月起将取消管制电价并引入一系列提高售电市场竞争性的措施。

2009年西班牙居民用户售电侧市场放开,但售电商数目陡降到2008年数目的三分之一以下。受金融危机影响,2009年西班牙的用电量破天荒地开始下降,比2008年降低5%。同时,2008至2009年间西班牙由于过低的管制电价和过高的新能源补贴造成的电费赤字达到历史最高值,仅2008年一年就新增赤字43亿欧元。经济下行、过低管制电价和过高的新能源补贴背景下,大量售电商难以为继。

丹麦和西班牙在售电市场逐步放开的过程中售电商反而减少,竞争性降低的教训值得电力市场化规则设计者以之为鉴。很多国家在售电侧放开的过程中使用了双轨制的电价系统——管制电价和市场电价并存并成功过渡到了完全市场化。然而一旦管制电价设置过低,将如丹麦和西班牙所发生的一样,影响用户向市场电价转移,并抑制售电市场新主体的进入。

经验也表明,仅仅赋予社会主体无歧视地接入电网不足以促使售电侧市场新主体的进入与形成。在政策上限制占市场主导地位的售电商行使市场力,有意识地培育新的售电主体,才能形成一个足够分散,富有竞争性的售电市场。

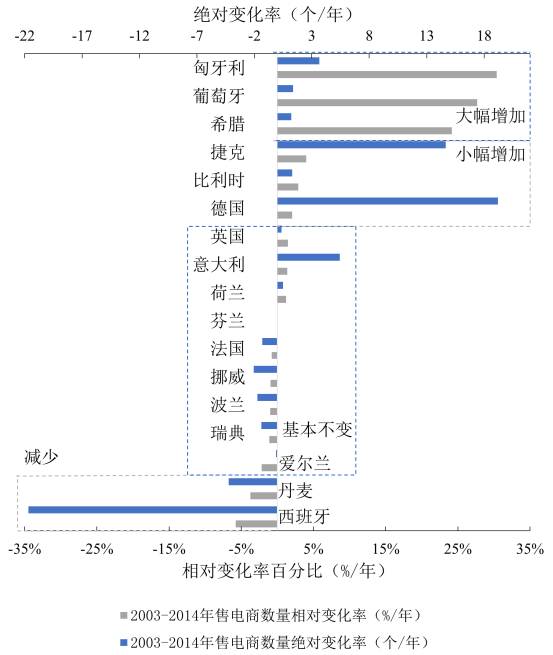

图2 欧盟17国2003-2014年售电商数量绝对和相对变化

图2 欧盟17国2003-2014年售电商数量绝对和相对变化 表1 欧盟17个国家2003-2014年售电商数量相对变化率分类

表1 欧盟17个国家2003-2014年售电商数量相对变化率分类02大部分售电市场份额在小部分的企业手中

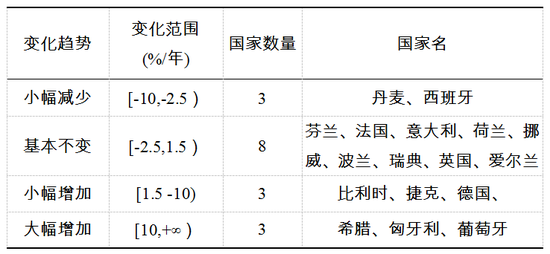

尽管在2.1中分析的欧盟各国售电商数量从低于10至超过1000不等,但各国主要售电商,即拥有超过全国售电份额5%的售电商,数量均不超过8个,且其数量在近10年内较为稳定,如图3。16个欧盟国家平均主要售电商数量2008年为3.8家,2014年为3.9家。可见售电商在售电侧市场中要取得超过5%的市场份额实属不易。

图3 欧盟16个国家2003-2014年主要售电商数量变化

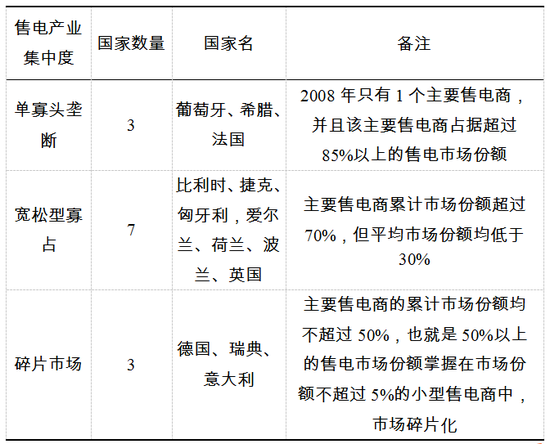

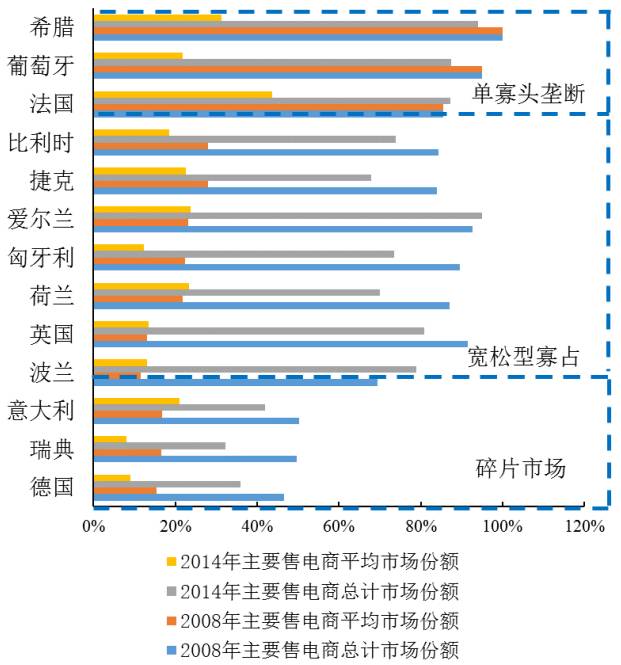

图3 欧盟16个国家2003-2014年主要售电商数量变化另一方面,每个国家主要售电商的市场份额却差别很大。由于每个主要售电商单独的市场份额为商业机密,图4展示了2008年和2014年欧盟13个国家主要售电商平均市场份额和总计市场份额作为售电产业集中度的指数。按照2008年的售电产业集中度这13个国家可分为三类:单寡头垄断、宽松型寡占、碎片市场,如表2。

表2 欧盟13个国家主要售电商平均市场份额的售电产业集中度

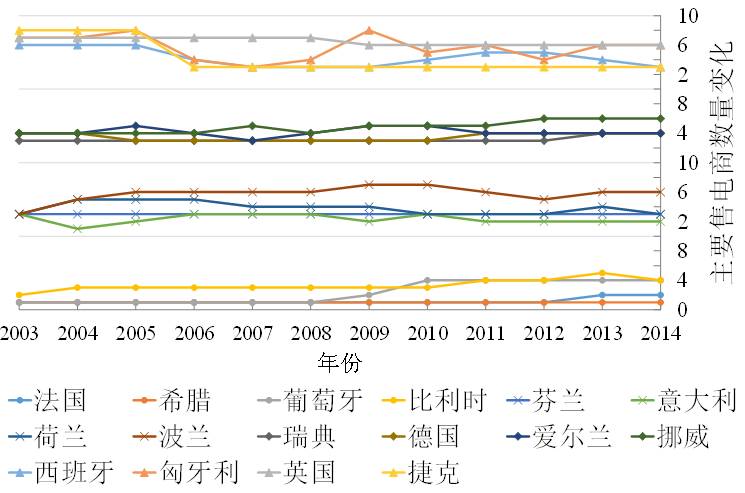

表2 欧盟13个国家主要售电商平均市场份额的售电产业集中度结合图3与图4可总结出一些规律:

1)对于2008年售电市场还被单寡头垄断的葡萄牙、希腊、法国来说,至2014年三个国家的售电垄断市场均被不同程度地削弱,主要售电商数目分别增至4、3、2个。

图4 欧盟13国2008年与2014年主要售电商平均市场份额和总计市场份额对比

图4 欧盟13国2008年与2014年主要售电商平均市场份额和总计市场份额对比2)对于宽松型寡占的多个国家来说,主要售电商累计市场份额的变化较为缓慢,捷克、比利时、匈牙利的主要售电商售电市场累计份额呈下降趋势,其余国家基本在市场波动范围内。宽松型寡占的售电市场巨头鼎立,容易形成稳定的市场份额。

3)对于碎片化市场的德国、瑞典和意大利来说,主要售电商的累计市场份额在持续下降,市场越来越碎片化。而这三个国家共同的特点是,电改之前存在数量较多的配售电公司,并且在电改进程中分布式可再生能源发展至较大比例,形成小型独立发电商和售电商,社区经营共同体。

4)无论是单寡头垄断、宽松型寡占还是百家争鸣,售电商的数量以及售电产业集中度与售电侧放开之初的情况有较大的关联,而售电侧放开之初的情况与售电侧放开之前该国电力行业结构、配售电公司的数量、大型电力集团数量以及其股东结构有较大关联。

欧盟16个国家主要售电商数量变化的经验说明,售电市场放开之前应对各省电力产业的集中度进行衡量和调整,才能保证售电市场放开之后,售电市场具有一定的竞争性。配售电公司和分布式能源的发展有益于形成稳定的、有存活能力的小售电商激活市场。

03多巨头争霸并不意味着真正的竞争

英国电力市场中的“Big Six”六大主要售电商均为发售一体,占全国发电装机70%以上,售电市场约90%的份额。 英国电力零售市场的更换售电商率一直遥遥领先于其他国家,维持在15%左右,从而被公认为是全球最具竞争的零售市场之一。然而一直以来学术界和政界都没有停止过对英国电力零售市场竞争性的怀疑,2014年英国电力天然气市场办公室(Ofgem)终于向英国竞争和市场委员会(CMA)提交了对英国六大主要售电商串谋零售市场价格的怀疑。尽管CMA经过两年调查后于2016年6月宣布没有明显证据表明六大主要售电商串谋零售价格,却承认了这六大发售一体的售电商拥有单边的市场力, 其发布的零售售电套餐价格持续升高,售电利润也从2009年至2014年持续上升。英国零售市场的六大鼎立形成了六大之间互相争抢客户的“稳定”竞争,却没有形成能将批发市场的价格有效传导到零售市场的压力性竞争。

04对我国售电侧放开的启示:竞争性市场需要政府培养