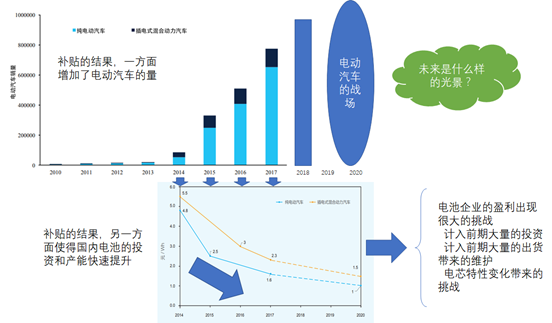

2018北京国际车展来了,各家车企纷纷推出新车,目前,补贴政策和积分政策都驱赶着电动汽车往高性能和市场化的方向走。从这个角度来说,我们需要花一些时间来看一看电动汽车的核心零部件——动力电池的技术进步情况

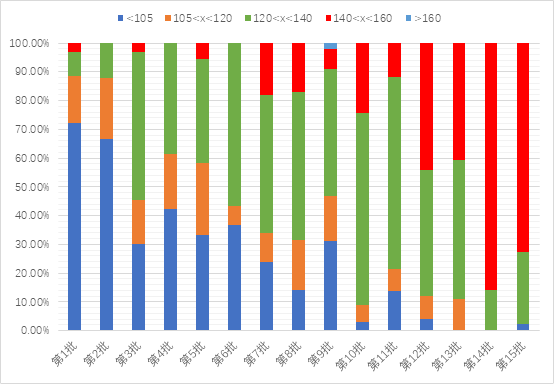

图1 中国动力电池成本的情况

一、动力电池的成本

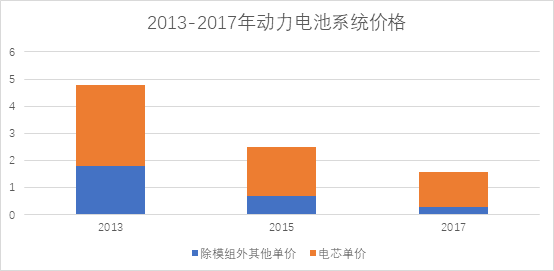

国产第一代纯电动汽车动力电池系统 2013 年开始量产,采用磷酸铁锂电芯,系统单价高达 4.8 元 /Wh,其中除模组外的系统材料和制造成本约为 1.8 元 /Wh。

第二代动力电池系统在2015 年底量产,电芯开始改用三元材料电池,因为能量密度的提升,使得电芯成本显著下降,系统单价降至2.5 元 /Wh,其中除模组外的系统材料和制造成本为0.7元/Wh。

第三代动力电池系统于2017年量产,单位瓦时电芯成本进一步下降, 系统单价约1.6 元/Wh,其中除模组外的系统和材料成本为0.3 元/Wh。

从2013到2017年,动力电池系统成本下降了约三分之二。随着电芯能量密度提升和系统设计的优化,动力电池制造成本还将不断下降,2020年纯电动汽车电池系统单价有望降至1元/Wh。

图2 2013-2017年动力电池系统价格

二、电池的装机量和产能

如下图所示,国内动力电池的产能提升是实实在在的,当然这也是补贴政策催生的结果。

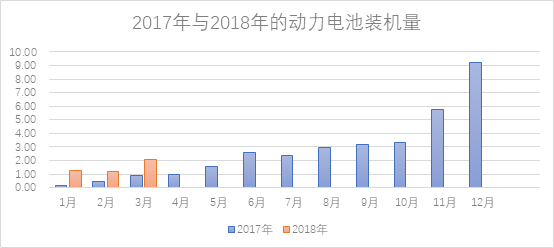

以2017年为例,从年初到年底,动力电池装机量呈高速上涨趋势:第一季度由于补贴的技术标准提高,企业存在一个明显的适应期,2017年1月的总装机量只有176MWh,2月高速上涨了169.68%,3月又高速上涨了 96.35%。到了第二季度,动力电池装机量在4月突破了1GWh,然后在5-6 月平均涨幅为60.47%。第三季度出现平稳过渡。第四季度因为补贴政策调整传闻造成了年底的抢装,最后两个月动力电池装机量平均上涨了65.68%, 特别是12月拉出了一个明显的翘尾。

图2 2017年到2018年3月的动力电池装机量

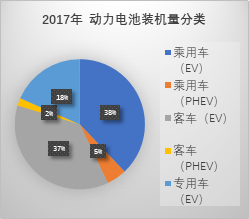

动力电池装机量的上升把电池原材料价格进一步下拉,这也是纯电动乘用车动力电池的成本能持续下降的主要原因。随着补贴进入新的阶段,特别是客车和专用车面临暂时性熄火的情况,2018年前三个月新能源乘用车的数量占整个新能源数量的91%,电池用量从43%攀升到73%。

图3 乘用车的动力电池需求占了最重要的那部分

在这样的基调下,由补贴政策引导的乘用车电池能量密度快速提升的发展方向就成了直接标杆。

电池能量密度与补贴挂钩是从2017年开始的,是年电池包120Wh/kg以上的可以获得1.1倍的补贴系数。而随着补贴门槛的提高,乘用汽车企业对于电池系统的要求就是按照政策门槛来的,企业本身能做的是在系统层面不断挖掘潜力,但是这个速度是有限的,在电芯层面的提高立竿见影,随之带来的电芯级别要求也就提高了。

图4 2017.1-2018.3月推广目录中的电池能量密度的提升

所以我们看到目前的市场上,电池单体企业转型很快,对于材料的需求快速转向了三元材料。

国内三元材料市场价格处于高位稳定,而且开始往NCM622型和NCM811型走。由于电池企业对于能量密度的需求,每家电芯企业的设计水平有差异,材料企业需要靠正极材料特性予以弥补,所以当前市场主流的NCM523型三元材料出货节奏放缓,NCM622型三元材料却恰恰相反,销量明显增加。

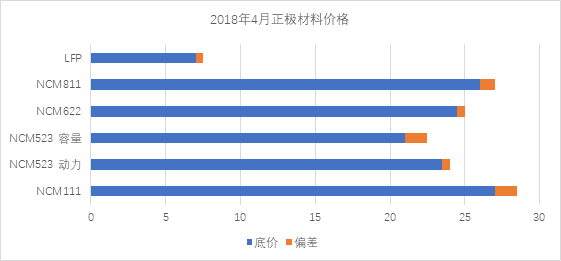

图5 2018年4月份正极材料的价格

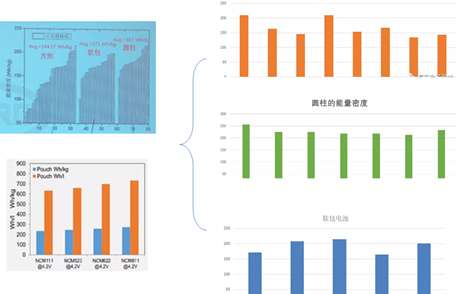

目前,方壳电芯如果采用NCM523型材料,电池能量密度在180~200Wh/kg之间,采用NCM622型材料在200-220Wh/kg;同等材料下,软包的能量密度要高10%以上,因此基于软包电池的单体能量密度已经达到220~240Wh/kg左右。

图6 当前能量密度的水平

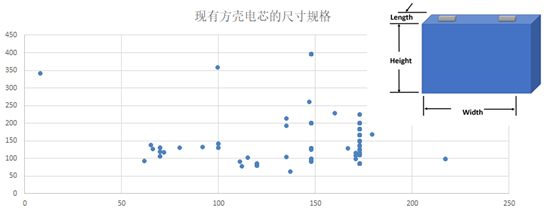

由于不同的电池设计水平不同,电芯企业在电芯的宽度、高度和厚度方面做出了一些调整,主要的调整方向是宽度和厚度,也有考虑在高度上做文章的,采用1.5倍或者2倍的厚度做较大规格的电芯。

因此,电芯的能量密度,主要取决于所用材料、电池的尺寸,电芯在设计过程中的一些参数。不少厂家目前在B样往C样方向走,到下半年会有不少较高能量密度的电芯进入SOP阶段。这也是材料投产在价格上体现的差异,也使得电芯的成本产生很大的差异。

图7 电芯的尺寸分布

由于客车和专用车的补贴上较早退出,所以LFP材料和电芯的产能如何有效使用,也是下个阶段重点值得探讨的地方。补贴的门槛和偏向性,固然使得电芯能量密度能在短期内实现阶跃,但随之而来的电芯其他特性,包括稳定性、安全等级和一致性,则是接下来的突出问题。

小结:

三元电芯下一步的成本下降空间,主要将由除正极材料以外的隔膜、负极材料和电解液等材料成本下降所带来的,短期来看,LFP材料和单体的成本会到一个相对惊人的地步,我们探讨储能系统的时候,是可以同时就经济性的问题进行展开讨论的。