负极材料是锂电池四大原材料之一,与正极、电解液、隔膜等材料共同决定锂电池的参数性能,尤其对于部分性能的影响较大,例如负极材料的膨胀性能很大程度上决定了电池的循环寿命;比容量、首次效率等对电池容量影响较大;压实密度、极片厚度等指标也影响电池的倍率性能等,对锂电池性能的关键影响决定了负极是一种重要的原材料。

从成本结构上看,以较为常见的NCM 523三元电池为例,每KWH电池对负极材料的消耗约在0.9-1.1kg,对应负极的度电价值量在45元左右,占到电池系统总成本的4%左右,价值量略低于电解液。

负极材料技术路线丰富,大类上可分为碳基材料(包括天然石墨、人造石墨、中间相碳微球等)和非碳基材料(钛酸锂、硅基材料等),由于各种技术路线产品在参数性能上各不相同,使其在不同的应用场景具备差异化的优势。例如钛酸锂高倍率、长循环的特征使其在快充、储能等领域具备优势;硅碳负极作为比容量最高的负极材料,成为动力电池负极材料的主要研发方向。而对当前动力电池以及高端消费电池而言,在综合考虑高容量、低膨胀、长循环、加工性能、成本等条件下,人造石墨为主要的负极材料路线。

一、全球化市场,受益电动车高增长

锂电池是负极材料的主要下游,尽管3C类锂电经过多年的发展,增速已逐步趋稳,但在动力、储能等领域,锂电池的市场增量仍然广阔。尤其是动力电池方面,受益于近些年国内外新能源汽车产销放量,车用动力电池已然成为锂电体量最大、增速最快的下游应用,带动锂电池及原材料市场空间的快速扩容。

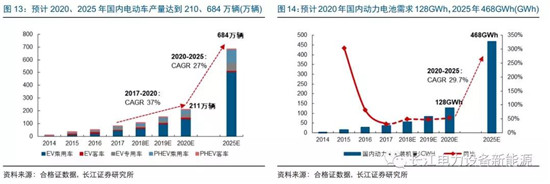

国内方面,2015年以来国内电动车产业链爆发,产量由2014年的4.4万辆提升至2017年的81.2万辆。在环保减排、能源转型、汽车产业崛起等战略推动下,国内电动车产业长期发展趋势明确。同时受益于双积分政策逐步落地,自主、合资、新兴车企加速车型推出,国内新能源汽车将迎来供需两端的同时催化,消费崛起将逐步取代政策驱动成为核心发展逻辑。预计国内2020年新能源汽车产销有望达到211万辆,对应锂电池需求(含存量)128GWh,复合增速达49.9%;2025年有望接近684万辆的产销规模,对应装机量(含存量)468GWh,复合增速保持在30%左右,国内锂电产业空间持续提升。

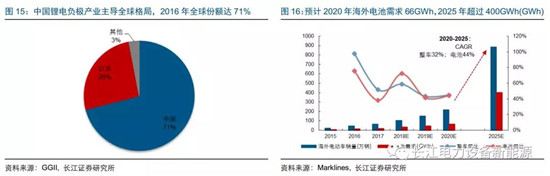

除了国内市场持续增长外,考虑到国内负极产业已经具备全球竞争力(根据数据,2016年国内负极产量占全球的71%),我们认为负极行业的市场空间,将显著受益于电动车全球化的大趋势。

海外市场方面,尽管国外政府对电动车的扶持力度不及国内,但在排放法规趋严(欧美2021年CO2排放量不低于95 g/km 、中国2020年油耗百公里不低于5L)、中国积分制考核(中国汽车市场大,2019-2020年新能源车积分比例要求高)及特斯拉鲶鱼效应(电动车标杆示范)作用下,海外知名车企均加大电动化的布局力度。海外新能源汽车贴近消费市,产品驱动效应明显,我们认为在特斯拉Model 3放量,知名车企稳步推出新车型驱动下,海外电动车产销及电池需求有望持续提升。

预计到2020年海外动力电池需求将达到65.6GWh,复合增速为52.1%,而2025年电池需求进一步提升至401GWh,同时受益于纯电车型占比提升、单车带电量提升,2020-2025年的复合增速将维持在43.6%。

在终端动力电池需求持续高增长带动下,负极材料市场空间不断扩容,在考虑负极度电单耗、价格趋势、人造石墨渗透率等假设下[1] ,预计到2020年负极材料市场空间将由2017年53亿元提升至93.6亿元,复合增速为21%;到2025年市场空间达251.5亿元,复合增速达22%。而人造石墨预计受益于渗透率提升,2020年市场空间约75.9亿元,复合增速为23%;2025年达213.7亿元,复合增速为23%。

注:1)钴酸锂负极单耗低于三元,三元占比提升,负极平均单耗阶段性上升;2)负极均价变动定性考虑了产品迭代带来的影响;3)因硅碳负极单耗、价格均未清晰,尽管趋势确定,但本文测算中暂未考虑;4)电池产量考虑了一定的产销率。

二、小而美行业,以技术与产品为核心

尽管负极材料的价值量在电池中占比不高,但我们认为其市场空间仍在快速扩容,且满足“小而美行业”的定义,龙头企业具备较强的成长性和投资价值。

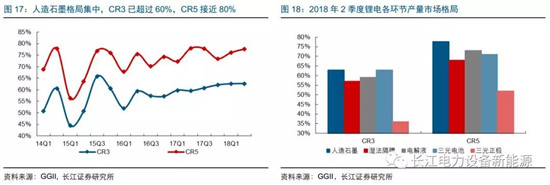

首先,负极材料是锂电池及四大原材料中集中度最高的环节,2018年2季度人造石墨CR3为63%、CR5为78%,均高于湿法隔膜、动力电解液、三元电池,其中江西紫宸、上海杉杉两家龙头常年合计维持50%以上的份额。而在成熟度更高的天然石墨环节,2季度CR3更是高达76%,贝特瑞一家占据53%以上的市场份额。

其次,从盈利能力上看,负极材料基本保持了行业整体的高盈利水平,毛利率方面,尽管2017年受原材料涨价影响,但多数企业能维持30%左右的水平,部分企业甚至接近40%。ROE方面,过去两年多数负极企业的ROE在20%左右,龙头超过40%。

注:江西紫宸、翔丰华、凯金能源为人造石墨毛利率,杉杉股份、贝特瑞、深圳斯诺、江西正拓、星城石墨为综合毛利率;最新毛利率翔丰华为2017Q1,凯金能源2017Q1-Q3,深圳斯诺、江西正拓为2017H1,其余均为年度数据。

我们认为,负极行业能够取得高集中度,且维持稳定的高盈利能力的原因在于负极是一类由技术和产品共同驱动发展的行业。而这一行业属性在未来难以被打破,真正具备核心竞争力的企业将持续受益,稳健成长。具体来看:

技术壁垒与先发优势

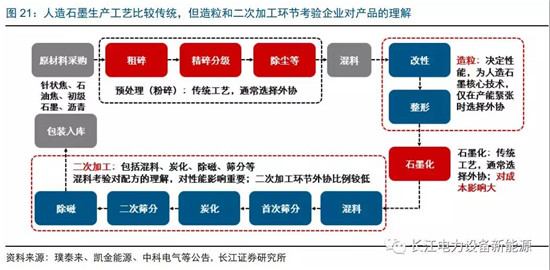

人造石墨的生产工序包括预处理(粉碎、除尘等)、造粒、石墨化、二次加工(混料、筛分、炭化、除磁等)四个环节,由于石墨为传统碳素加工的延伸,且化学原理基本定型,从生产工艺的角度看已较为成熟,尤其体现在粉碎、石墨化等工艺上,故这两个环节的技术壁垒不高,多数企业选择外协以实现成本和效率的最优选择,例如目前在石墨化加工费抬升的背景下,负极企业选择纵向一体化的布局改善石墨化成本。

造粒、二次加工环节则直接影响了人造石墨的性能和品质,也是负极企业最核心的竞争力,考验的是企业对于原材料、一/二次颗粒选择及配比,石墨微观结构等生产工艺的理解,以最终实现最优的性能和最高性价比的产品。

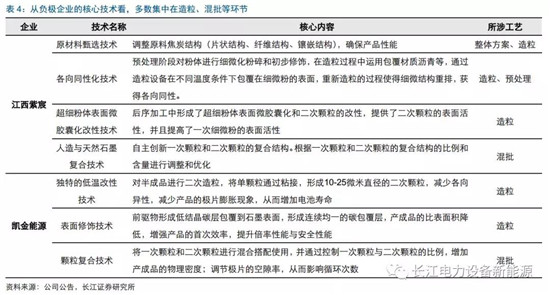

以江西紫宸和凯金能源为例,二家企业的核心技术集中在造粒(尤其是改性)、二次加工环节,根据凯金能源招股说明书披露,公司低温改性技术决定了产品低膨胀、长循环的特征;表面修饰技术改善首次效率、提升倍率及安全性能;混批环节对一、二次颗粒配比的把握则是调节产品密度、极片孔隙率,进而影响循环寿命的重要工艺。

由于负极材料的技术壁垒集中体现在企业对于配方及工艺的理解上,这种优势有赖于企业根据自身的技术路线、产品特征不断调整、优化,需要长时间的理论积累、实验、产品磨合,故行业中的龙头企业体现出先发优势。