尽管Model3带动特斯拉销量大涨,但老对手LG和黑马宁德时代已取代松下成为全球最大的电池制造商。

8月,宁德时代发布上市以来的首个半年报,报告期内其营收同比增长近50%,净利润去除非经常性损益项目后,同比增长近40%。更重要的是,在“钱紧”的大环境下,宁德时代报告期内应收账款比重仅同比增长1.45%,而经营活动产生的现金流则大涨270%,强势地位显而易见。

宁德时代也正是当下全球电动汽车产业竞争态势的一个缩影,当政府支持力度退潮,各国市场迈过从无到有的门槛后,成本与能效占比极重的动力电池正作为“稀缺资源”,而动力电池产业也已进入巨头并立的时代。

弱市强手

宁德时代现在多“有钱”?今年上半年其投资活动产生的现金流净值为-89.6亿元,其中部分是投资于保本理财、结构性存款的闲置资金,同比增长62%。

事实上,对现在大部分动力电池企业来说,现金流都异常紧张。百人会理事长陈清泰表示,近年来,锂、钴等上游材料的价格迅速上涨;车企因为购置补贴的退坡需要转移成本。上下游的双重挤压电池企业,加剧其资金压力,“一些企业已经开始出现经营困难的现象。

罗兰贝格的《2018全球电动汽车发展指数》(以下简称指数)也显示,从政府层面“对电动汽车研发的支持正在减少,部分国家经费持续降低。政府研发项目已经接近尾声,目前也没有新的项目上马;即使有,规模也非常有限。”其中,去年中国政府在电动汽车研发投资9800万欧元,占比GDP0.1%。相比而言,法国的投入则占比GDP4.4%。

而上游原材料价格趋势则更为严峻。今年年初,古碳酸锂价格同比2015年增长300%;钴现货价格同比2016年,则上涨326%,并没有下行趋势。

饶是如此,宁德时代作为动力电池行业的头部企业,显示出强势的超然地位。

半年度报告期内,公司实现营业总收入93.6亿元,同比增长48.69%;实现净利润10.7亿元,同比增长36.55%(扣除去年同期转让持有的普莱德新能源电池科技有限公司股权取得的处置收益影响,其他非经常性损益项目对业绩的影响后)。

更重要的是,其报告期末,货币资金为178亿元,占总资产比32%;应收账款85亿元,占总资产比15.38%,同比增长1.45%。其经营活动产生的陷阱流净额为10.5亿元,一方面因加强客户信用管理级应收账款回收,另一方面则是以现金收款或预结算增多。

强势周期

宁德时代这样的动力电池巨头在行业内的强势地位将会持续一段时间。

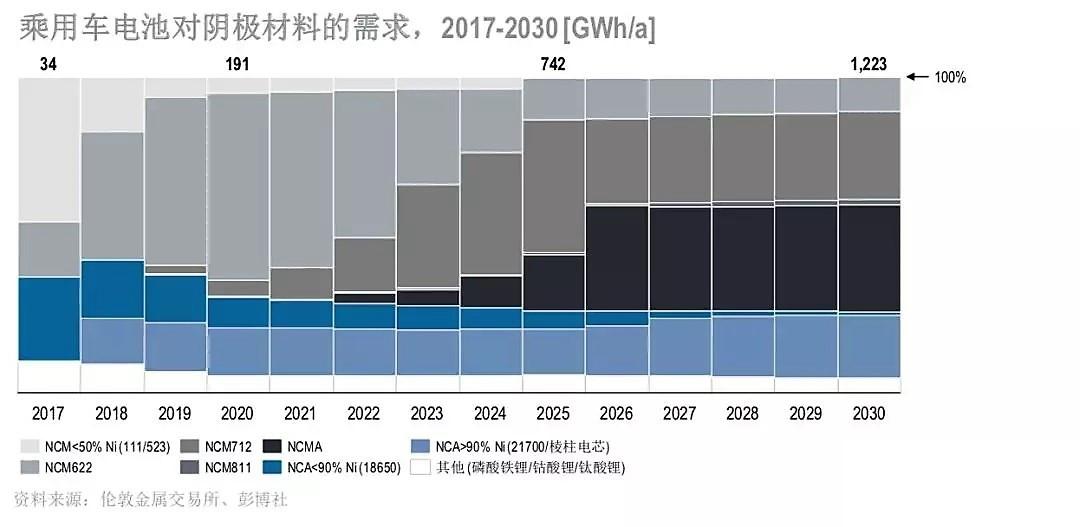

罗兰贝格的指数预计,未来十年,由中国与欧盟28国为减少二氧化碳排放而设立的严格的法规框架推动,全球电动汽车的销量预计将大幅提高,由此汽车电池的需求预计将从2017年的74GWh增长到2030年的近1600GWh。

除了提升汽车销量,整车厂还将进一步提高每辆车的电池容量,以增强所有细分市场的客户接受度。然而到2025-2030年间,市场对电池的显著需求会将电池供应行业推向一个未知的规模,对整个供应链形成挑战,并将极大地加深价值链上下游各个企业之间的依赖程度。

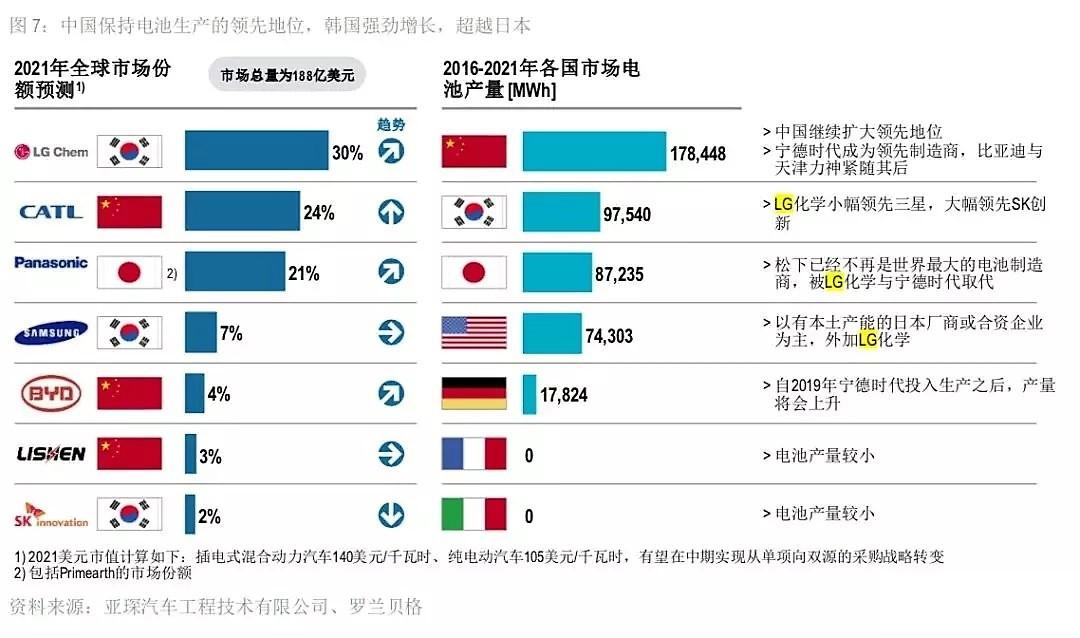

指数预计,直到2021年的短期内,主要的电池供应商将进一步提高市场地位。

至2021年,中国、韩国、日本、美国、德国将位列全球电池产量前五,而电池市场总量将达188亿美元(插混汽车140美元/千瓦时、春点汽车105美元/千瓦时),在全球市场份额中,LG将占比30%;宁德时代占比24%、松下占比21%、三星占比7%、比亚迪占比4%。

但强势周期并非全无挑战。

在全球前四巨头中,宁德时代一方面凭借非常有竞争力的技术基础,成为主要赢家。在国内市场为上汽、吉利、宇通、北汽、广汽、长安、东风、金龙、江铃、蔚来、威马等车企提供动力电池配套,占新能源乘用车装机量的40%;新能源客车装机量的49%;此外,其包括宝马、戴姆勒、现代、捷豹路虎、标志雪铁龙、大众、沃尔沃也已成为其客户。宁德时代已确认将在德国建厂,并已获得宝马40亿欧元的采购合同。

但另一方面,指数认为,随和今年4月SK创新、三星SDI和LG化学参与投资生产的电池制造商出现在中国动力电池行业白名单上。已经意识到在中国市场上对宁德时代存在潜在依赖性的整车厂,将采取或配置挑战者,或与白名单上的海外企业重新合作的方式,来减少依赖性。

宁德时代也将政策变化和市场竞争加剧作为公司面对的风险来看。

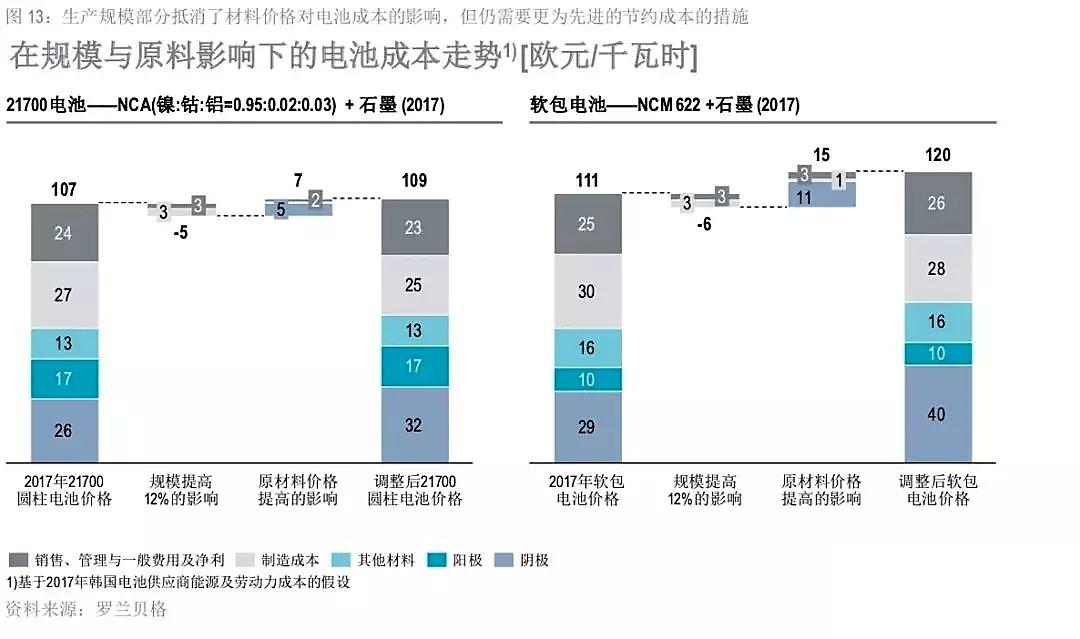

而对于所有电池企业来说,原材料价格则是更加严峻的挑战。指数强调,与过去两年原料价格的上涨相比,改进生产设备与规模对节省电池成本的潜在影响更低。

宁德时代上半年的数据显示,在销量增长带动之外,主要原材料价格降幅低于产品销售价格的降幅,共同导致其营业成本同比增长63%,高于其营业收入48.69%的增幅。

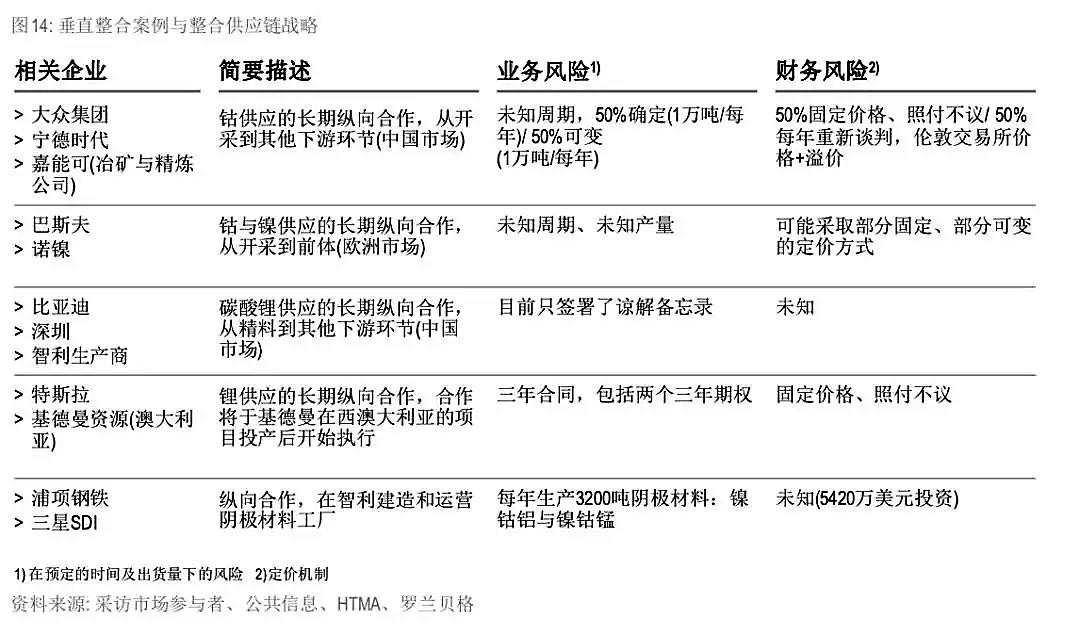

指数认为,尽管需求增加推高原材料价格,由此带动原材料产能提升,导致最终价格上涨到一个上限。但重新布局锂的产能,除初期投资外,新项目上线的交付周期(最多十年)将巨鼎市场持续异常高价的市场。而钴市场则存在投机行为,整车厂与电池制造商在钴矿合作开采与精炼项目的投资活动体现了这方面的挑战。

例如大众集团、宁德时代便与嘉能可(冶矿与精炼公司)展开钴供应的长期纵向合作。价格采用50%确定(1万吨/年)/50%可变(每年重新谈判,伦敦交易所价格+溢价)进行。

强者恒强

尽管已决出头部阵营,但在动力电池市场上的份额争夺战绝不会就此止步。

指数指出,面对原料价格上涨等挑战,生产规模较大的电池供应商更容易对额外成本进行补偿。占据较大市场份额的供应商能进一步增强竞争力,并获得更多的市场份额,再反过来继续扩大竞争实力。

“在这种情况下,主要电池制造商预计将进一步提高竞争力,在现有技术基础上提高准入门槛。与此同时,整车厂对电池制造商的依赖不太可能减少。”

宁德时代的半年报显示,今年上半年其研发投入7.18亿元,占比营收近8%,同比增长5%。

提升技术与整合产业链将是电池制造商克服原料价格依赖的重要措施。

指数认为,采用锂镍钴铝为基础的阴极材料和硅或锂金属箔等先进的阳极材料开发下一代电池组。从以NCM622为基础的到镍含量超过70%的化学电池,电池单体能量比提升,有望削减20%-25%的成本。

有报道显示,宁德时代计划明天通过提升镍的使用量,将旗下电池镍钴锰的化学配比调整为8:1:1,即NCM811,减少钴金属的需求量。

指数也提出,每出现一代新的电池,增值的比例就将持续减少,所以在大规模生产中要持续利用销售、管理与一般费用的杠杆作用,来提高企业的盈利能力,加大对固态电池等更为先进的电池的研发投入。