本文由Real Options Valuation, Inc提供,中国科学软件网发布

该案例由Patrick Haggerty撰写,他是一家行政薪酬咨询公司,即James F.Reda Associates有限责任公司的负责人。作为独立的管理层和董事会的顾问,该公司帮助企业设计和执行行政薪酬计划。该公司在利用财务会计准则委员会公告第123条(2004修改版),即以股票为基础的报酬支付(FAS 123(R))及其相关解释进行长期激励评估方面非常专业。通过与Johnathan Mun博士合作并使用他的期权估价软件包,James F.Reda Associates有限责任公司帮助客户确定和理解选择替代长期激励计划对薪酬费用的影响。

该案例是基于一个实际项目,但是考虑到专利信息保护,我们使用虚构的名字,叫做Boris制造有限公司(Boris)。该案例是关于Boris对替代长期激励(LTI)计划设计进行评估并确定新财务会计准则标准所要求的用于支出的公允价值。管理层和薪酬委员会可以通过以下步骤共同对各种可用的LTI方案的优缺点进行评估。这些步骤包括:

l 回顾过去对员工LTI奖励。

l 检查公司的LTI计划。

l 进行市场调查。

l 对每种可用LTI方法的优缺点进行评估。

最终,Boris决定实行限制性股票激励,且只有在达到一定的股东收益目标时才能得到该奖励。由于业绩条件是股东总收益,可以用期权定价模型来确定障碍期权的公允价值,在这种期权中只有超过了预定的限制上限才能授予股票。简单的Black-Scholes不是用来为这些期权定价的。相反,蒙特卡罗法和二叉树模型,如Mun博士的Real Options Super Lattice Solver和Risk Simulator®软件最合适,因为这两个软件包含了必要的输入因素。美国财务会计准则公报第123号(FAS 123(R))将Boris限制性股票激励的授予条件成为“市场条件”,意思是它与股价是相联系的。这个特性很重要,因为如果Boris计划设计中的授予标准与股价无关(例如,每股收益或每股盈利,以及没有扣除利息、税收、折旧和摊销之前的盈利,或者EBITDA),就不能将业绩条件计入激励公允价值中(FAS 123(R)将这种业绩度量成为“业绩条件”)。

背景

Boris制造有限公司是一家公开上市的10亿美元规模的化工产品制造商。该公司有2000个员工,其中大约有200位管理和行政人员。Boris的薪酬委员会负责确定高管薪酬水平和所有员工的LTI激励。薪酬委员会对同行公司的薪酬措施进行了评估并决定LTI应该是总薪酬中一个显著而又重要的部分。因此,该公司对管理层和行政人员实施了LTIs激励。历史上,Boris对员工实施股票期权激励是因为在FAS 123(R)之前该项费用为零——在以往的会计准则下,如果在授权日已知股票数量,那么平价期权状态下的薪酬费用为零。

Boris的股票期权激励没有如薪酬委员会预期的那样为股东提供奖励或没有与股东联系起来。在过去四年中,Boris股价相对不稳定且总体上有些降低。Boris提供给员工的大概一半的股票期权的行权价高于股票现价或者说处于贴水状态。再者,公司由于股价不断下跌而持续提供股票期权激励。结果是,公司多出了无价值的股票,员工与股东联系极少,他们的股票池中也只剩很少的股票。下面就会讲到,薪酬委员会决定进行一项研究对这些问题进行评估。

薪酬委员会的流程

薪酬委员会采取了以下步骤对LTI设计进行了研究:

1.回顾历史LTI激励

目的:了解员工在过去的奖励类型,现时公允价值奖励及其他任何情况下得到了什么。

结果:在过去三年中,Boris每年奖励员工大约900 000股的期权(三年共2 700 000)。不幸的是,大概有一半期权贴水,只有很少数员工可以行权并将股票卖掉获得收入。

2.检查公司长期激励计划

目的:了解经股东核准的LTI计划中的各种LTI形式以及多少股份可以用来进行奖励。

结果:Boris的LTI计划很灵活,允许任何类型的LTI形式,包括:

l 非法定股票期权(NQSO)。

l 激励股票期权(ISO)。

l 股票结算的股票增值权(股票SAR)。

l 限制性股票和限制性股票单位(RSU)。

l 业绩股和业绩单位。

由于过去三年股票期权授予超过预期,未来公司将只有500 000股可供授予。看起来Boris将需要在明年求助于股东,因为他们想更聪明地应用剩下的股份。

3.进行市场研究

目的:确定有竞争力的LTI激励、成本和LTI设计措施(退休金保留权、业绩衡量、中止条款及持有期)。

结果:根据对行业竞争者的分析,公司以往确定的股票期权激励高于市场水平——以个人立场、资金悬置和成本为基础。此外,公司还确定许多同行公司提供的是全价值股票(例如限制性股票和业绩股),而不是股票期权。在把业绩作为条件进行全股票激励的同行公司中,最常见的业绩条件是股东总收益,每股盈利和EBITDA。

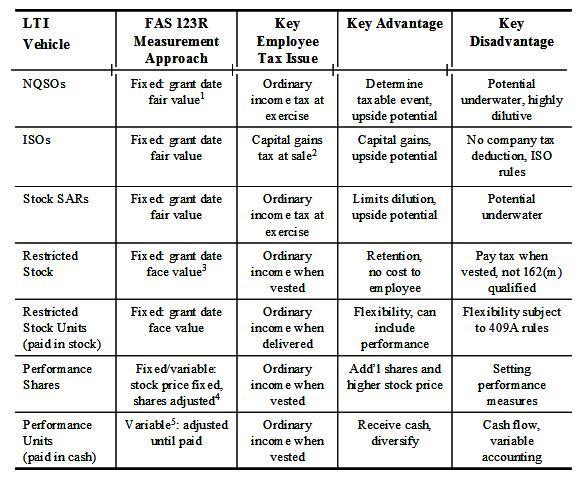

4.对每种LTI激励形式的优缺点进行了评估,表1.1总结了薪酬委员会的这些结论。

表1.1 薪酬委员会的结论

薪酬委员会决策

薪酬委员会决定实施限制性股票激励,且达到预定的股东总收益目标才能授予。影响薪酬委员会选择该LTI计划的主要因素包括:

l 悬置资金及利用率的下降。

l 与股东更好的联系。

l 达到可接受的最低业绩才能支付。

l 制造股权,因为行政人员行权时不必卖股票。

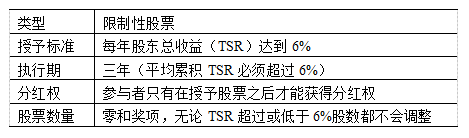

设计细节包括:

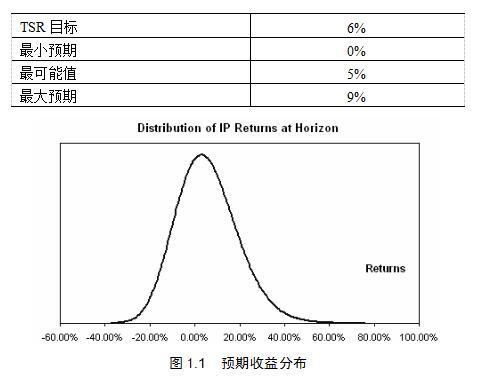

在选择6%作为TSR目标之前,薪酬委员会研究了Boris的历史TSR。根据研究,Boris过去三年平均年收益率为5.2%,利用这个数字和波动性估计,我们可以计算出未来的预期收益分布(见图1.1)。委员会参考这些定下了TSR目标及TSR表现的预期范围:

薪酬委员会考虑并分析了以下替代计划设计,但最终没有采纳。每项替代方案都会产生不同的公允价值计算。

l 将执行期限从3年提到到5年。

l 股票授予以同行业公司的TSR表现而不是预定目标为基础。

l 奖励业绩股而不是限制性股票(注:这种变化不改变对公允价值的影响但会影响到他们授予的股票数量)。

薪酬委员会规定

利用FAS123(R)手册,Boris薪酬委员会确定了限制性股票的公允价值以确认费用。该奖励形成的薪酬成本等于公允价值乘以授予股票数量。在FAS123的预测披露规则下,限制性股票和股票期权的公允价值决定过程是相似的。然而,简单的Blacks-Scholes模型不能用来决定带有TSR目标的奖励的公允价值。相反,必须使用蒙特卡罗模拟与二叉树模型,其输入将在后面详。蒙特卡罗模拟与二项式模型的结合比其他封闭式期权定价模型更合适,因为该分析具有一个与清算结构相联系的界限(也就是TSR目标),这意味着只有二叉树才能用作障碍期权建模。此外,Boris的TSR超过这些目标的可能性很不确定,那么我们需要进行蒙特卡罗模拟以得到其期望值。因此,我们结合使用Risk Simulator®的蒙特卡罗模拟功能、Employee Stock Option Valuation及Real Option SLS软件进行计算。更多关于运行SLS软件的细节参见实物期权分析的章节,或者参照本书作者的Real Option Analysis,Second Edition(Wiley Finance,2005)。以下是模型中用到的假设:

l 授权日。该假设决定了授权日股价和利率假设。

l 授权日股价。等于授权日的股票收盘价,在该例中为$20.00。

l 购买价。限制性股票激励中为$0。

l 波动性。根据历史股价计算得来,该例中为30%。FAS 123(R)和证券交易委员会的职工会计公告第107号提供了确定该假设的重要指导。

l 合同期限。等于执行期限,该例中为3年。

l 股息收益。根据Boris历史股息收益计算得来,该例中为1%。

l 利率。以授权日与合同期限相同的美国国库券利率为基础。例如,我们使用4%的利率。

l TSR目标。根据公司过去三年5.2%的年平均收益率,Boris薪酬委员会设定了6%的目标。

l TSR预期实现范围。设置了决定实现TSR目标可能性的参数。委员会认为假设0%的最低TSR预期和9%的跨度会比较合理。

l 设置了参与者的预计行权价。该假设设置为10 000,这个是一个不可能达到的值。在该激励计划是股票期权的情况下,如果员工行权行为表明了较低的水平,那么可以使用该假设。

使用的蒙特卡罗模拟和Real Options SLS软件得到的结果公允价值为$10.27(图1.2)。Real Options SLS软件用来获取限制性股票的公平市价而Risk Simulator®软件则用来模拟TSR可能值。这样,如果Boris奖励员工400 000股限制性股票,薪酬成本等于400 000× $10.27=$4108 000,该值在三年执行期内将会增长。如果不使用蒙特卡罗模拟模型,Boris将被要求使用授权日股价即$20,此时结果为400 000×$20=$8 000 000。因此,通过应用正确的方法和正确的LTI设计,Boris能够削减成本50%。

结论

通过推测特定变化对公允价值的影响,蒙特卡罗模拟可以用来帮助设计LTI激励计划,并且可以决定FAS 123R下的LTI奖励的公允价值。如果不使用这种复杂的方法,我们永远不会计算出争取的公允价值,也不会做出实施正确LTI的决策。此外,这里描述的这种方法还可以用于其他