重启特高压深层次原因:“十三五”用电量增速超预期,若不进行全国范围内电力资源配置,我们可能会在2020年见到缺电卷土重来,因此本轮特高压启动是基建加码与需求共振结果。而目前市场普遍忽视了需求的因素,认为此次启动特高压只有基建加码的原因,未来不具备可持续性,我们认为这样的观点并不全面。

能源基地相继投产外送需求强烈:按照我们的测算结果,至“十四五”期间我国华中、华东、华北地区将出现电力缺口,但由于这类地区火电装机规模占比已经较高,自有发电能力受限,因此有必要从外省引入电力。同时西南水电、西北新能源与煤电、陕北新能源与煤电等几大能源基地相继投产,需求与供给将充分对接。

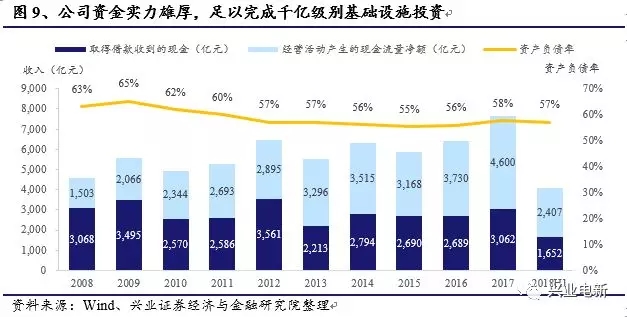

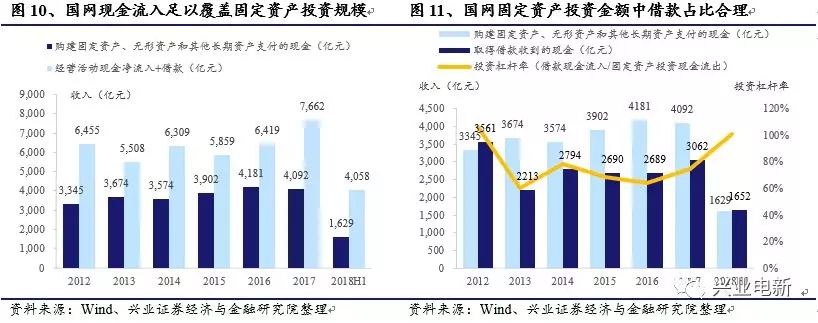

投资主体国家电网资金充裕:国家电网是本轮特高压建设的投资主体,公司在手现金充足(2017年净流入4600亿元)、融资能力较强(历年新增借款规模约为3000亿元)。因资金充沛项目建设普遍杠杆率低(贷款50%左右),近十年公司资产负债率稳中有降,本次核准的12条特高压建设金额约为2000亿元,落地确定性强。

1、“十三五”用电量增速超规划,缺电或卷土重来

本节提要:“十三五”期间我国用电量增速显著加快,若不行全国范围内电力资源配 置,缺电可能卷土重来,这是本轮特高压启动的重要原因。

十三五期间我国用电量增速超出规划预期。我国用电量增速2015年后触底反弹,于2016年恢复至5%并不断创新高,2018年上半年国内用电量增速进一步提升至9.4%,显著超过“十三五”电力工业发展目标中全社会用电量增速达到3.6%-4.8%的目标(即2020年全国用电量达到70138-72603亿千瓦时)。假设2018-2020年间我国用电量增速分别为7%/5%/4.5%,则预计2020年我国电力消费量将达到74056亿千瓦时,超出“十三五”规划上限1453亿千瓦时。

今年夏季国内多地电力紧张,部分地区出现电力短缺。由于用电量快速上升,2018年夏季我国山东、河南、湖南出现电力缺口,其中,山东夏季用电高峰期存在500万千瓦左右的供电缺口,电力供需处于紧平衡状态;河南省夏季期间供电整体基本无备用,局部大负荷高峰时段存在供电缺口。除山东、河南外,广东、湖南等地用电紧张,用电负荷持续创新高。

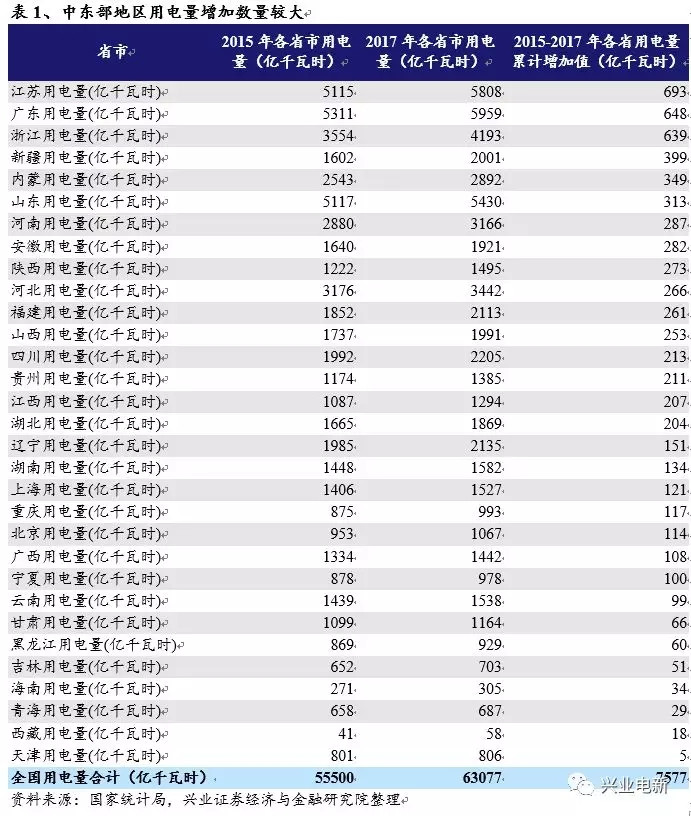

新增用电量主要来自中东部沿海地区。尽管十三五期间全国大部分城市用电量增速均有所上升,但从用电量增加绝对值来看,中东部地区用电量增加绝对值较高,尤其是江苏、浙江、广东等沿海城市。

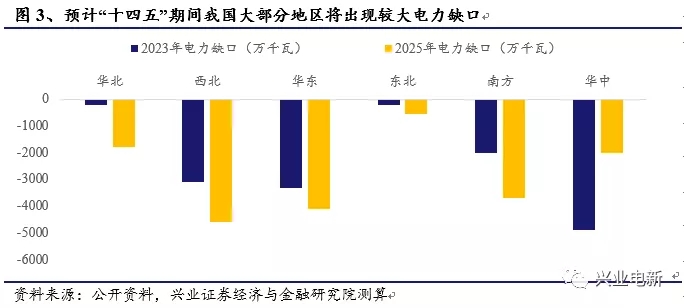

预计“十四五”期间我国大部分地区将出现较大电力缺口。我们预计,2023年我国西北、华东、华中地区将出现较大电力缺口,分别达到3100/3300/4900万千瓦,2025年我国西北、华东、南方地区将出现较大电力缺口,分别达到4600/4100/3700万千瓦。

东部地区火电装机占比超标,引入其他省市电力成刚需。“十三五”电力规划要求到2020年全国化石能源发电装机比重下降至61%,目前我国东部地区大部分省市火电装机占比均高于该目标,同时,依靠本地建设低密度发电设备(如风电、光伏)难以满足快速提升的用电水平,因此十分有必要从其他省市引入电力。

2、能源基地相继投产,外送需求强烈

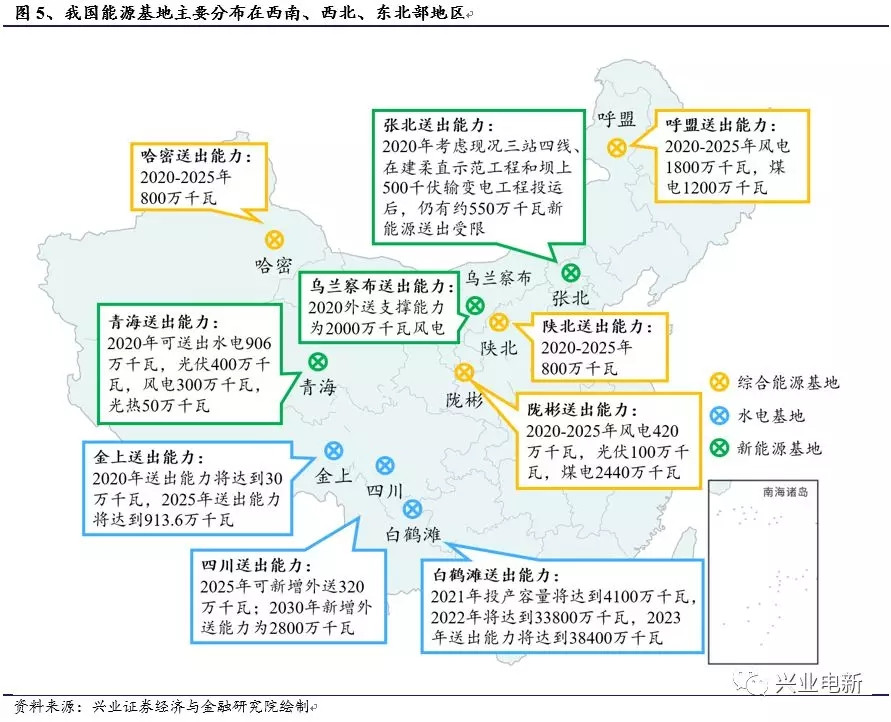

本节观点:我国能源基地大量分布在西南、西北、东北部地区,具有强烈的外送需求。目前大部分能源基地外送方案已经拟定,其余方案也在积极的论证过程中。

我国有电力外送需求的区域主要分布在西南、西北、东北部地区,从外送能源类型来看主要分为三大类:清洁能源基地(如青海、张北、乌兰察布新能源基地);西南水电基地(如四川、西藏金上、白鹤滩水电);北方综合能源基地(如陕北、新疆、呼盟、陇彬综合能源基地)。

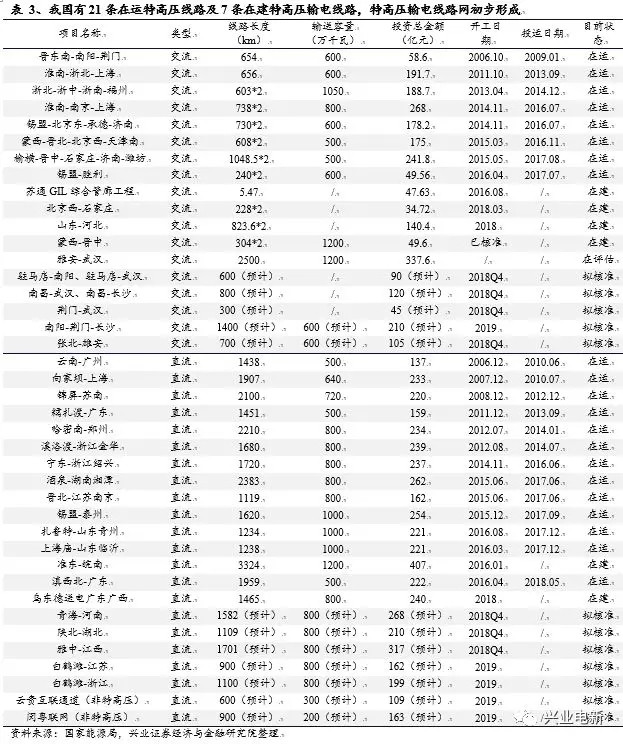

当前我国特高压线路分布呈现出以下两个特征:

能源基地覆盖率逐步提升。特高压送电端主要分布在东北、西北、南方等能源丰富但工业发展程度较低的省市,已经在运特高压线路尽管数量有限,但能源基地覆盖相对均匀。从在建的及2018年核准的特高压送电端分布情况来看,预计未来我国个能源基地都将逐步配置特高压外送线路。

受电端由沿海城市向华中地区转移。当前特高压受电端主要集中在沿海省市,主要包括北京、山东、江苏、浙江、广东等地。尽管目前在建的特高压线路大部分依然为沿海省市供电,但2018核准的华中环网建成后,将与“准东-四川”、“鄂渝直流背靠背”相连接,届时以湖南、湖北、江西为中心的新的受电端也将形成。

我国电力外送受端主要考虑华中、华东、华北地区。按照我们的测算结果,至“十四五”期间我国华中、华东、华北地区将出现电力缺口,但由于这类地区火电装机规模占比已经较高,自有发电能力受限,因此有必要从外省引入电力。同时西南水电、西北新能源与煤电、陕北新能源与煤电等几大能源基地相继投产,需求与供给将充分对接。

3、国家电网现金流能力超强,特高压建设资金有保障

观点:国家电网是本轮特高压建设的投资主体,公司在手现金充足(2017年净流入4600亿元)、融资能力较强(历年新增借款规模约为3000亿元)。因资金充沛项目建设普遍杠杆率低(贷款50%左右),近十年公司资产负债率稳中有降,本次核准的12条特高压建设金额约为2000亿元,落地确定性强。

国家电网有限公司成立于2002年12月29日,是中央直接管理的国有独资公司,公司经营区域覆盖26个省(自治区、直辖市),覆盖国土面积的88%以上,供电服务人口超过11亿人,是全球最大的公用事业企业,也是2018年核准的12条特高压的投资主体。

售电业务为公司主要收入来源,2017年经营活动现金流超2.3万亿。国家电网主要营收来源为电费收入,营收规模庞大,2017年公司营收为23581亿元,同比增速为12.61%,受益于2018年以来的用电量快速增长,2018H1营收为12128亿元,同比增速为13.19%。由于售电收入到账较为及时,公司销售商品、提供劳务收到的现金与售电收入常年保持一致。

足以完成千亿级别基础设施投资。国网近几年现金净流入基本维持在3500亿-4500亿左右的水平上,;公司同时也拥有较强的融资能力,近几年融资借款规模基本维持在2700-3000亿元水平,占每年固定资产投资之比大约为60%-70%,借款规模较为合理。由于营收情况较好,公司近十年资产负债率呈现出稳中有降的趋势。

根据我们的测算结果,预计2018年核准的12条特高压投资金额合计为1727亿元,考虑杠杆原因,国家电网预计2-3年内投入1000亿元左右,合计年均300-500亿,考虑到国网每年4000亿元以上的固定资产投资,我们对本次核准和后续特高压项目的落地有充分信心。

4、业绩低点特高压全面重启,国网系上市公司弹性充足

本段观点:由于上轮特高压建设周期之后陷入了一年左右的停滞,使得相关设备上市公司业绩持续下滑,因此本轮特高压的重启将带来充足的弹性,特别是国网系上市公司的市场份额有望进一步提升。

本轮特高压阶段性重启将贡献近2000亿投资额,共包含12条特高压工程,将于今明两年给予审核,合计输电能力5700万千瓦,预计线路长度共计11692km,预计投资金额共计2000亿元;其中,特高压线路10条(5交5直),预计投资金额共计1727亿元。

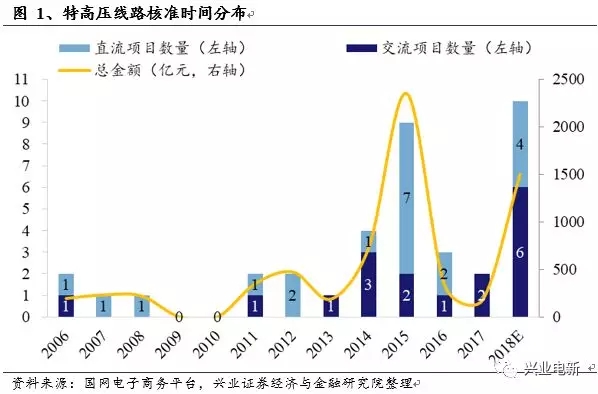

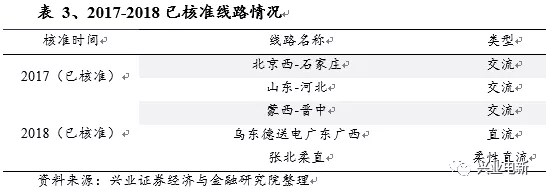

2018-2019年将迎来新一轮特高压核准高峰。自上一轮特高压建设高峰(2014-2016年)后,近几年国内特高压建设趋缓。截止到2018年9月,我国已有21条在运特高压输电线路(8交13直),6条在建特高压输电线路以及10条(本次批量待核准项目共12条,其中2条非特高压线路)待建特高压输电线路。2017年核准了2条特高压交流线路,2018年已核准1条特高压交流、1条特高压直流和1条柔直线路。

本次国家能源局印发的《通知》中共包含10条特高压线路,其中青海-河南特高压直流、陕北-湖北特高压直流、雅中-江西特高压直流项目、张北-雄安双回特高压交流项目都将在2018年第四季度开工,同时项目配套的驻马店-南阳、驻马店-武汉、荆门-武汉、南昌-武汉、南昌-长沙特高压交流项目也有望同期核准开工。考虑到2018年已核准的2条特高压线路(1交1直另加1柔直),今年有望共计核准10条特高压线路(6交4直),涉及金额约1500亿元。

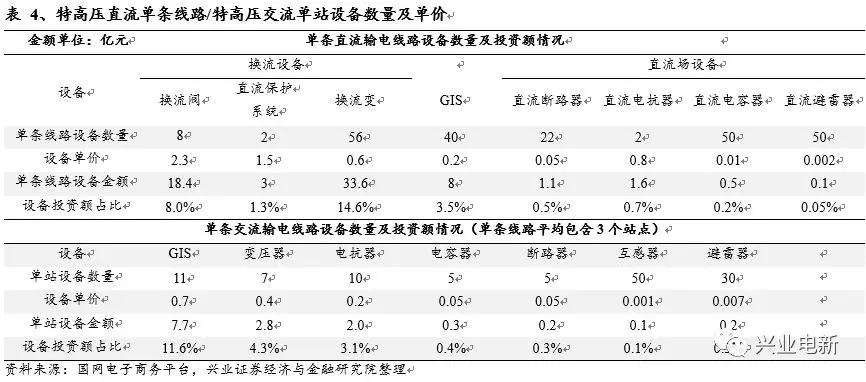

特高压直流线路主设备分布在两个换流站内,投资额占比约为30%。特高压直流线路一般为点对点,因此由两个换流站构成,单条线路总投资额平均为230亿元。根据国家电网电子商务平台公布的特高压直流线路历史中标情况,我们统计出单条线路平均包含8个换流阀、2套直流保护系统、56台换流变(高端换流变和低端换流变分别为28台,均价为0.6亿元)、40间隔GIS(不同线路差别大),投资金额占比合计近27%;直流场设备方面,包含22台直流断路器、2套直流电抗器(成套设备)、50组直流电容器、50台直流避雷器等,投资金额占比合计近2%。

特高压交流线路主设备与站点数量相关,投资额占比约为20%。单条线路总投资额平均为200亿元,一般包含3个站点。根据国家电网电子商务平台公布的特高压直流线路历史中标情况,我们统计出单站平均包含11个GIS间隔(不同线路差别大)、7台变压器、10套电抗器、5组电容器、5台断路器、50套互感器、30台避雷器等,按照一条交流特高压线路包含3个站点测算,交流特高压主设备投资金额占比近20%。

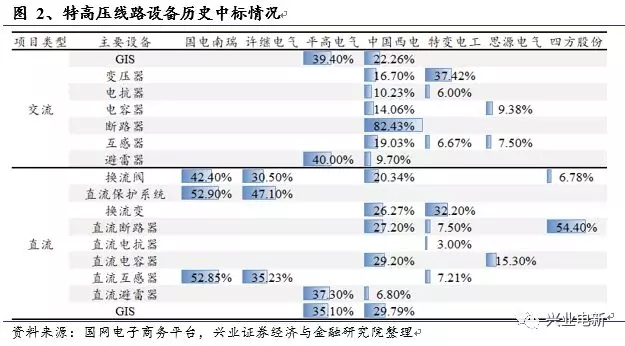

特高压市场高度集中,主设备领域格局稳定。根据国家电网电子商务平台公布的特高压交/直流线路的设备中标情况,我们统计出国内主要设备公司的中标历史表现,整体来看特高压市场高度集中,特高压建设将让国网系公司集中受益:

1)国电南瑞、许继电气与中国西电为为换流阀领域龙头企业,中标率分别为42%/31%/20%,合计达93%;

2)国电南瑞、许继电气为直流控制保护系统唯二供应商,中标率分别为53%/47%;

3)平高电气、中国西电为交/直流领域GIS龙头企业,两者在交/直流GIS设备领域中标率合计均达60%以上;

4)中国西电中标设备领域较广,除直流控制保护系统和直流互感器外,在其余主设备领域均有中标。

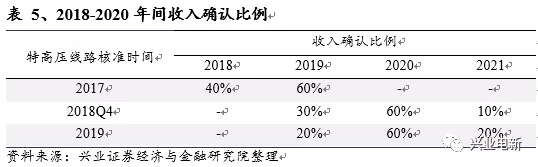

主流企业迎来业绩拐,2019-2020为交货大年。特高压项目交货周期较长,根据近几年特高压线路建设情况,特高压线路中标到交货确认收入的时间跨度大致在12-18个月左右。假设17年、18年已核准特高压线路和本次《通知》中待核准的10条特高压线路为七家公司带来的订单金额分四年进行营收及业绩确认,对于预计在2018Q4进行核准的特高压线路,19-21年间确认比例分别为40%/60%/0%;对于预计在2019H1进行核准的特高压线路,19-21年间确认比例分别为20%/60%/20%;对于已在17年核准的特高压线路,18-19年间确认比例分别为40%/60%。

以2017年上市公司年报数据为基数,由于此前特高压建设和电力投资增速放缓,整体上市公司业绩已经达到近年来最低点,因此本轮特高压的投资将给行业龙头企业带来较高的业绩弹性,根据我们的测算,在2019-2020年许继电气业绩弹性将分别达到32.99%和75.41%,国电南瑞为8.16%和18.66%,中国西电为58.43%和122.89%,平高电气为40.81%和77.17%,特变电工为14.97%和32.51%,思源电气为1.09%和2.21%,四方股份为25.01%和57.17%。

5、仍有15-20条线路规划,特高压维持十年景气周期

本段观点:本轮特高压的复苏具备可持续性,我们认为“十四五”期间仍有15-20条线路可以开工,本轮复苏并非一次性,相关上市公司业绩具备可持续性。

我国的能源分布与负荷需求在地理位置上重合度较差,无法有效消纳的清洁能源与日益增长用电负荷之间的矛盾是本次批量核准特高压的重要原因之一。特高压可以解决远距离的电力输送问题,同时也可以提升环网的运行可靠性,因此国家对于特高压建设的规划具备较好的持续性。

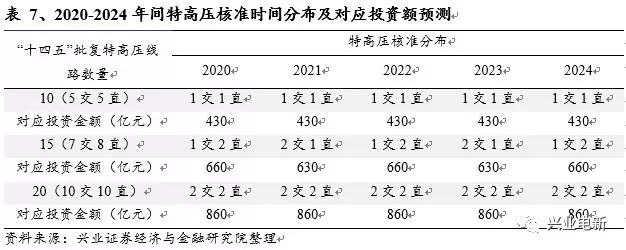

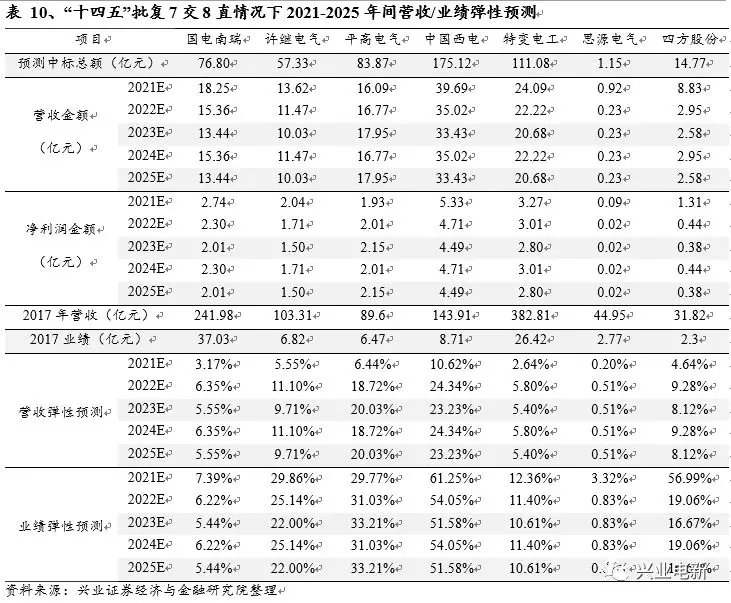

考虑到用电负荷增长和能源消纳效率问题很可能长期存在,2020年后国家对特高压建设仍有较大需求,因此“十四五”规划期内特高压线路批复工作仍将持续。我们假设三种“十四五”规划中特高压预计批复情况:1)10条特高压线路(5交5直);2)15条特高压线路(7交8直);3)20条特高压线路(10交10直),将在2020年以后分别为七家上市公司带来不同程度的营收及业绩弹性。

我们假设2020-2024期间特高压线路的核准开工数量分布均匀,每条特高压线路投资额假设为交流200亿元/直流230亿元,考虑到特高压线路中标到交货确认收入的时间跨度大致在12-18个月左右,假设收入确认分布在核准年份后的两年内,确认比例分别为40%和60%。

1)假设“十四五”将批复5交5直共计10条特高压线路

10条特高压线路投资额预计共计2150亿元,仍以2017年上市公司年报数据为基数,根据我们的测算,在2021年许继电气业绩弹性将达到23.58%,国电南瑞为5.83%,中国西电为49.31%,平高电气为27.66%,特变电工为10.11%,思源电气为3.21%,四方股份为52.23%;在2022-2025年期间许继电气每年业绩弹性为15.71%,国电南瑞为3.89%,中国西电为29.13%,平高电气为21.41%,特变电工为7.34%,思源电气为0.55%,四方股份为11.91%。

2)假设“十四五”将批复7交8直共计15条特高压线路

15条特高压线路投资额预计共计3240亿元,仍以2017年上市公司年报数据为基数,根据我们的测算,在2021-2022年许继电气业绩弹性将分别达29.86%和25.14%,国电南瑞为7.39%和6.22%,中国西电为61.25%和54.05%,平高电气为29.77%和31.03%,特变电工为12.36%和11.40%,思源电气为3.32%和0.83%,四方股份为56.99%和19.06%。

3)假设“十四五”将批10交10直共计20条特高压线路

20条特高压线路投资额预计共计4300亿元,仍以2017年上市公司年报数据为基数,根据我们的测算,在2021年许继电气业绩弹性将达到29.86%,国电南瑞为7.39%,中国西电为65.82%,平高电气为36.23%,特变电工为13.04%,思源电气为3.43%,四方股份为56.99%;在2022-2025年期间许继电气每年业绩弹性为31.42%,国电南瑞为7.77%,中国西电为70.42%,平高电气为42.83%,特变电工为14.67%,思源电气为1.10%,四方股份为23.82%。

6、投资建议:电力设备重拾景气周期,持续性或超市场预期

我们判断本轮特高压重启除基建原因外,还有两方面的深层次原因,第一,社会用电量增速超预期,特高压建设将有助于缓解可能出现的用电量紧张局面;第二,我国能源分布地理位置距离负荷重心较远,近几年西南水电、西北新能源无法有效消纳,与较为紧张的东部负荷需求中心之间产生较大矛盾。受益于用电量增速超预期与富余新能源强烈外送需求,本次特高压建设高峰有望持续至“十四五”规划中。