2月2日,工信部发布2018年第一批《新能源汽车推广应用推荐车型目录》,本次目录包含新车型118款,乘用车、客车、专用车车型数量分别为34、55和29款,占比分别为29%、47%和25%。对比2017年1-12批《目录》,乘用车、客车、专用车车型占比分别为12%、55%和34%,本批《目录》乘用车车型数量占比有所提升,而车型总数的绝对数量偏少。

图1 2016-2018年各批目录车型数量对比

资料来源:工信部,天风证券研究所

1. 电池配套分析:CATL继续遥遥领先

与2017年12批《目录》中的电池供应商供应情况相比,本次《目录》中配套量靠前的电池供应商未有太大变化。CATL继续大优势领先,其他配套较多的电池企业还包括比亚迪、国轩高科、北京国能、沃特玛、盟固利等。

-

CATL为其中44款车型配套,其中,客车、乘用车、专用车配套量分别为34、6和4;磷酸铁锂电池和三元电池配套量分别为37和7;在标明电池组能量密度的车型中,能量密度在130Wh/kg以上的配套量为35,能量密度在140Wh/kg以上的配套量为27;供应的品牌较多,客车品牌包括:五菱、金龙、黄河、晶马、申龙、象牌、金旅、福田、解放、申沃、蜀都、宏远、中车;供应的专用车品牌包括:大运、江铃、蜀都、海格、宇通、十通;供应的乘用车品牌包括:广汽、欧拉、北汽、云度。

-

比亚迪电池配套的9款车型均为比亚迪自有车型,且有明确数据的7款车型的电池组能量密度均超过140Wh/kg。

-

国轩共配套7款车型:其中4款客车均为中通旗下配备磷酸铁锂电池的车型,电池组能量密度均超过140Wh/kg;1款乘用车来自北汽新能源,未标明电池种类;另有2款专用车分别来自大运和江淮,也均采用了磷酸铁锂电池。

资料来源:工信部,天风证券研究所

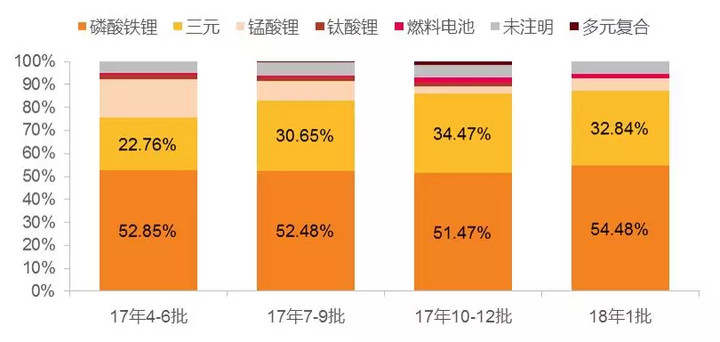

2. 电池类型分析:磷酸铁锂、三元电池类型占比基本保持不变

除未详细标明的车型外,各类型电池占比未发生太大变化,其中磷酸铁锂电池占比54%,三元电池占比33%。本批目录中出现了三款燃料电池车,其中有两款为燃料电池客车(分别为蜀都牌和中植汽车牌),一款为东风的燃料电池专用车。

资料来源:工信部,天风证券研究所

虽然电池类型总统计与以往相比相差不大,但细分至不同车型来看,略有变化。

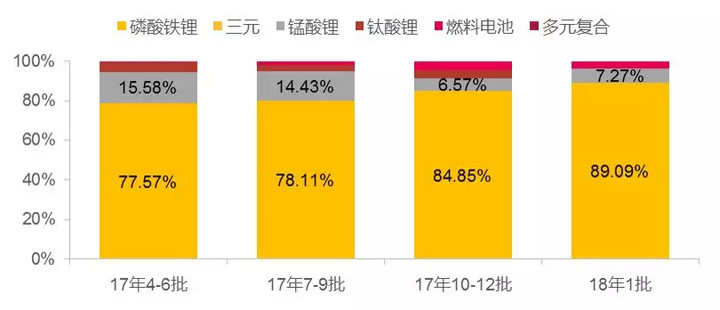

客车仍以磷酸铁锂电池为主,有四款福田的城市客车采用了中信盟固利的锰酸锂电池,但电池容量相对较小,有两款为92kW,另两款为30kW。对比过往《目录》的数据,锰酸锂电池的份额正逐渐被磷酸铁锂电池侵蚀。

资料来源:工信部,天风证券研究所

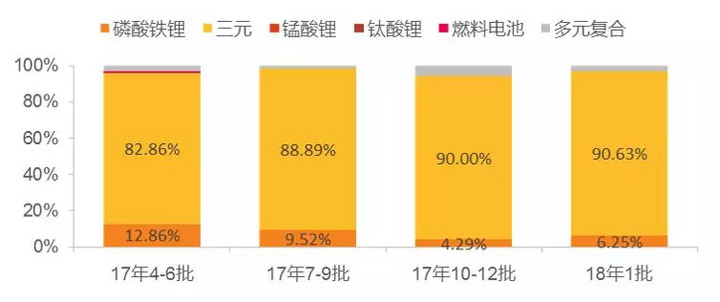

乘用车仍以三元电池为主,仅两款江铃的轿车选用了国能的磷酸铁锂电池。

资料来源:工信部,天风证券研究所

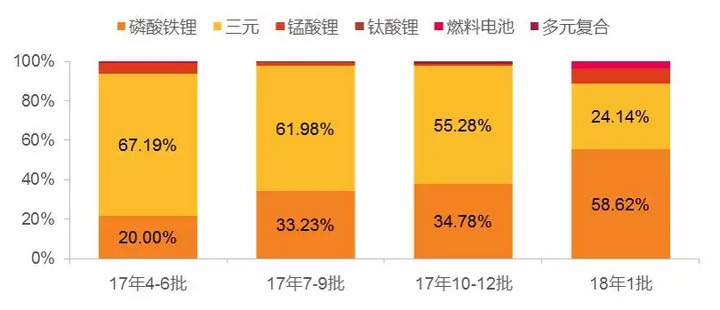

专用车所使用的电池种类发生了较大变化,磷酸铁锂电池配套量显著上升,来自东风、江淮、江铃、大运、十通、中通、五洲龙、宇通、中悦、瑞驰的15款专用车选择了磷酸铁锂电池,能量密度也主要集中在110Wh/kg-120Wh/kg之间。而配备三元电池的专用车,能量密度主要集中在120-130Wh/kg之间。CATL为4个不同品牌供应的4款专用车也均采用了磷酸铁锂电池。我们认为在三元电池成本提升和专用车补贴下降的效应下,采用更为经济的磷酸铁锂电池成为车企的新选择。

资料来源:工信部,天风证券研究所

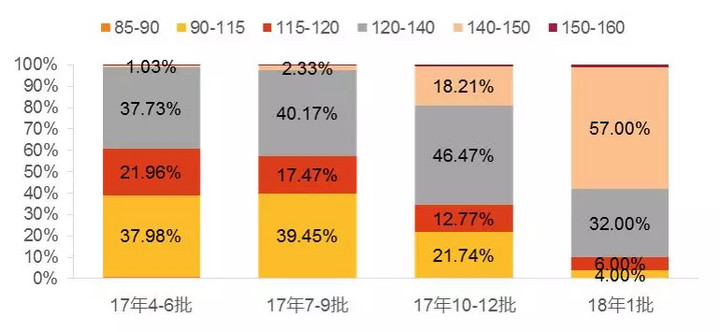

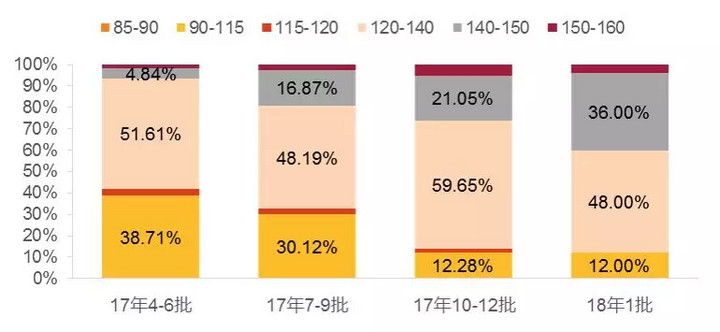

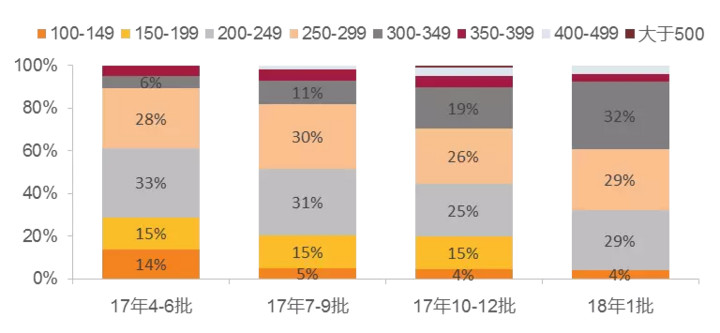

3. 能量密度分析:整体显著提升,客车尤甚

新一批《目录》电池系统能量密度整体有非常明显的提升,140Wh/kg以上的车型占比达到58%。

资料来源:工信部,天风证券研究所

乘用车有90%的车型能量密度达到了120Wh/kg以上,两款磷酸铁锂乘用车的能量密度也均超过了120Wh/kg,且有10款车型能量密度超过140Wh/kg。

资料来源:工信部,天风证券研究所

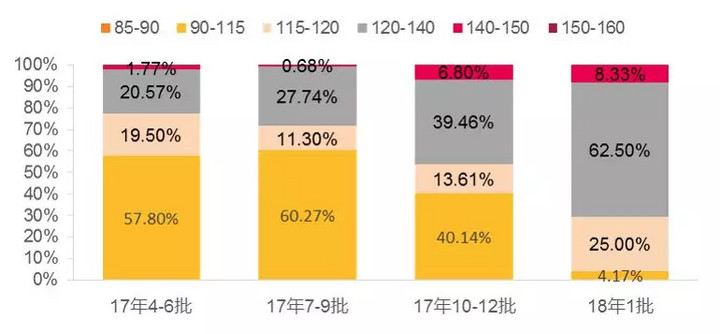

客车的能量密度提升最为显著,所有车型能量密度均在120Wh/kg以上,其中能量密度超过140Wh/kg的达到了46款,包括两款锰酸锂客车。

资料来源:工信部,天风证券研究所

相比于客车和乘用车,专用车能量密度提升幅度相对较小。但115Wh/kg以下的仅有一款,其余车型能量密度也在主要在115Wh/kg-140Wh/kg的区间内。

资料来源:工信部,天风证券研究所

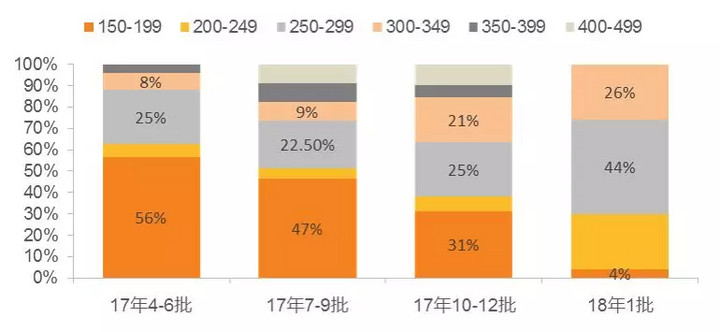

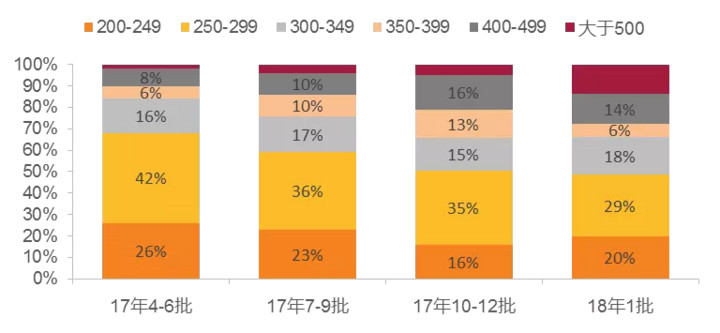

4. 续航里程分析:200公里以下乘用车几乎消失

2017年的《目录》中,续航里程为150-199公里的乘用车占比就有逐渐下降的趋势,而本目录中续航里程低于200公里的乘用车型只有1款,这与此前市场预计的新政策将重点减少对低续航里程的A00小车的补贴相吻合。而专用车与客车的续航里程变化并不明显。

资料来源:工信部,天风证券研究所

资料来源:工信部,天风证券研究所

资料来源:工信部,天风证券研究所

5. 电机供应商分析:市场仍然较为分散

电机供应商集中度一直较低,此次《目录》中的车型也不例外,甚至较以往更为分散。其中表现相对较好的为精进电动和方正电机。奕控新能源由于配套了申龙客车,因而配套量显著领先。

资料来源:工信部,天风证券研究所

当前新的补贴政策还未正式公布,但从夹在新旧政策之间发布的最新一批《目录》也能推测出不少重要信息:1) 整体能量密度持续提升,客车电池组能量密度提升最为显著,且140Wh/kg成为了一道重要分割线;2) 宁德时代配套量依旧遥遥领先;3)磷酸铁锂占比有所提升,CATL配套的磷酸铁锂电池的数量和占比均显著提升。今年CATL发力点开始向磷酸铁锂倾斜,或将成为其进一步侵占低端车市场的“杀手锏”,从而加速电池行业洗牌,加速淘汰缺乏成本优势和技术优势的小电芯厂。

第一批目录的发放,充分显示了企业的调节能力,已经充分做好了应对2018年的新补贴标准的准备。

来源:第一电动网

作者:杨藻