6月12日,2018年新能源汽车补贴新政(《关于调整完善新能源汽车推广应用财政补贴政策的通知》(财建[2018]18号)正式执行。新政鼓励高续航车型发展,300公里以上续航提供更多补贴,300公里以下补贴大幅减少,150公里以下续航的车型则一分钱补贴都没有了。同时,新政对新能源汽车的电池系统能量密度提出了更高的要求。

根据新政要求,乘用车、非快充类客车、货车或专用车获取国家补贴的动力电池系统能量密度最低要求分别为:105Wh/kg、115Wh/kg和115Wh/kg,而2017年的能量密度最低要求只有90Wh/kg。

补贴新政对电池技术门槛的提升,使得一些落后产能库存推高。磷酸铁锂电池公司沃特玛上市母公司公告显示,沃特玛在2017年销售的动力电池中符合最新补贴要求的动力电池占比为53.67%,其中满足能量密度115Wh/kg以上的动力电池收入占比仅为14.29%,沃特玛在新政之后出现了一些订单以“规格变更”为由终止执行的情况。

从目前磷酸铁锂电池头部企业的电池能量密度情况来看,磷酸铁锂电池或将退出乘用车市场。

目前比亚迪大规模量产的磷酸铁锂方壳电池电芯能量密度为165Wh/kg,国轩高科量产的32131高能量密度圆柱磷酸铁锂电池电芯能量密度可达170Wh/kg,按照PACK 80%左右的成组效率,它们分别能达到132Wh/kg及134Wh/kg的系统能量密度。而根据沃特玛近期的公告,其存货大多数是能量密度不高于150Wh/kg的电芯或者是系统能量密度在90~115Wh/kg(按照PACK 80%左右的成组效率)的动力电池包。与第六批“推荐目录”中呈现的乘用车电池系统能量密度主流存在一定的差距。

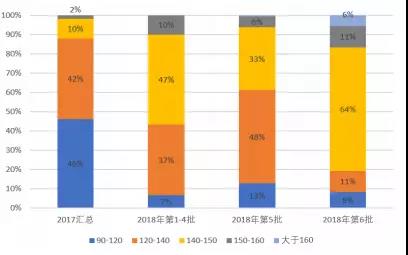

按照《关于调整完善新能源汽车推广应用财政补贴政策的通知》(财建[2018]18号)要求,自2018年6月12日起,2017年第1-12批及2018年第1-4批《新能源汽车推广应用推荐车型目录》废止,因此新的目录完全面对新补贴阶段的技术要求。在第六批“推荐目录”中,超过8成的新能源乘用车车型电池系统能量密度在140Wh/kg及以上,可获得高于1倍的补贴,更有两款车型电池系统能量密度超过160wh/kg,触及最高1.2倍的补贴标准。

乘用车能量密度变化趋势 数据来源:东北证券

新政规定:“纯电动乘用车动力电池系统的质量能量密度不低于105Wh/kg,105(含)-120Wh/kg的车型按0.6倍补贴,120(含)-140Wh/kg的车型按1倍补贴,140(含)-160Wh/kg的车型按1.1倍补贴,160Wh/kg及以上的车型按1.2倍补贴。”

且乘用车市场正在成为我国的新能源汽车主流市场。2017年,新能源乘用车销售量为57.8万辆,占新能源汽车销量的比例为74%。有券商分析师预测,2020年这一比例将超过83%。主要是因为,一方面,2017年乘用车双积分政策落定,新能源汽车推广目录中乘用车款数逐批增加。另一方面,未来乘用车单车带电度数和续航里程的提升将迎合更多消费者的需求。

财补新政也体现了对乘用车市场的重视。新政对更高续航里程的乘用车型提供更高的补贴,以乘用车热点车型为例,2018年6月11日前购买蔚来ES8(综合工况下续航里程355km,电池系统能量密度134.68Wh/kg)的车主只能享受到3.388万元国家补贴,而6月11日后购买蔚来ES8车主则可享受4.5万元国家补贴,补贴差额为1.112万元。

更高能量密度的三元电池的发展因此受到变相的鼓励。

如今三元电池技术路线也已成为行业的投资洼地。数据显示,2017年,我国动力电池龙头企业宁德时代锂离子电池产能17.09GWh,其中有8.5GWh是三元锂电池,其三元电池和磷酸铁锂的产能比例逐步从之前的2:1调整为现在的接近1:1。宁德时代还将在今年继续扩张11GWh的三元锂电池产能。去年8月,国轩高科公告称,其子公司将与中国冶金科工集团有限公司、比亚迪、唐山曹妃甸发展投资集团有限公司联手布局三元正极材料,新成立的合资公司注册金额为9.37亿元。此外,比亚迪今年预计将在青海扩充10GWh的三元电池产能。

而这三家公司同样也是老牌的磷酸铁锂电池企业。

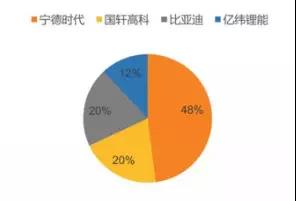

2018年1-4月磷酸铁锂电池市占率 数据来源:天风证券

2017年底磷酸铁锂电池产能达73.7GWh,占总产能比例为48%。有预测表示,2018年三元电池产能将增至112.3GWh,占比提升至62%。

全国主要企业锂电产能扩张进度 数据来源:国泰君安证券研究

数据显示,三元电池销量在锂电池中的占比呈稳步上升的趋势。2017年,三元占比已由2015年,2016年的28.35%,22.58%上至44.68%,同时,在2018年前3个月,三元占比64.40%,创历史新高。