锂和钴是目前有色金属板块中最闪耀的“明星”,中国电动车网获悉,在过去的两年内,它们的价格节节攀升,翻了三倍以上。而这,可能只是刚刚开始,原因便是电动汽车的需求未来还将急剧攀升。

近日,麦肯锡咨询公司发布报告《锂和钴:两种商品的故事》(下称“报告”)称,全球电动车的产量在2025年将会从2017年的320万台增至1300万到1800台,增长近3-4倍;并且到2030年将会达到2600万到3600万台的高点,是当前产量的近10倍。

从移动电子设备,到电动汽车的动力电池,再到电网储能,锂都是不可或缺的稀有金属;而锂离子电池的核心之一是它的正极材料,钴酸锂。2017年锂价达到19500美元/吨的高点,较前一年增长了2.9倍。

而这场全球电动车革命主要依靠的是中国电动车市场的成长。报告中预测,到2030年,全世界50%-60%的电动车可能都会在中国。

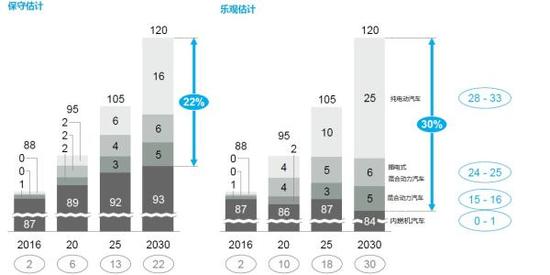

2030年前全球电动车增长估计。数据来源:麦肯锡咨询公司

哪些因素左右着锂和钴的价格?电动车市场究竟会对锂和钴的价格产生何种影响?

从锂的生产到提纯,中国都是主力军

报告指出,与2017年相比,2025年全球因电动汽车普及而对锂盐的需求最高可能会增加318%。届时,因电动车动力电池的锂盐需求将占到全球市场对锂盐需求的76%。

锂需求变化估计(锂盐,千吨)。数据来源:麦肯锡咨询公司

全世界能够生产锂的国家只有8个,而2017年,智利、澳大利亚和中国三个国家就贡献了85%的锂产量。

目前锂的生产有两种方式,盐湖卤水提锂和矿石提锂。中国是世界上唯一一个能够采用两种锂生产方式的国家。

1.盐湖卤水提锂

全球近80%的锂盐资源在盐湖中,而全球的盐湖基本分布在阿根廷、玻利维亚、中国和美国。盐湖提锂的成本较低但是难度较大,初步生产出的粗锂盐中大概含有19%的锂。盐湖中的镁锂比标志着锂盐的提取难度,比如中国察尔汗盐湖的镁锂比超过1825:1,提取难度非常之大。

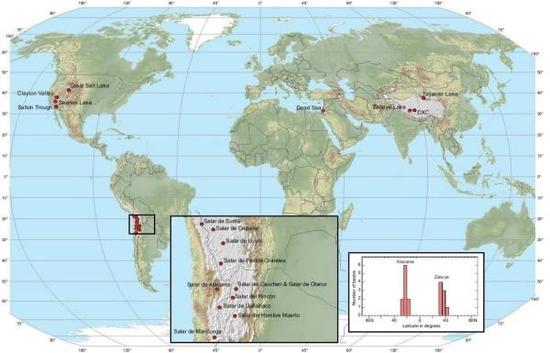

全球富锂盐湖分布图。数据来源:美国地质调查局

其中玻利维亚的乌尤尼盐湖(Salar de Uyuni)、智利的阿塔卡玛盐湖(Salar de Atacama)和中国的扎布耶盐湖是全球三大超百万吨级的锂资源盐湖。

在产锂国家中,阿根廷、智利和玻利维亚能够实现盐湖卤水提锂。

2.矿石提锂:

剩下20%的锂资源则在矿石中,矿石产能释放较快但是成本较高,初步提取出的氢氧化锂中大约含有29%的锂。矿石提锂又分为锂辉石提锂和锂云母提锂两种。中国的赣锋锂业和天齐锂业采用的都是进口锂辉石提锂,目前这是比较主流的生产方法,其中全世界最大的高纯度锂辉石生产商泰利森(Talison),目前由中国天齐锂业控股。在产锂国家中,澳大利亚能够实现较为成熟的矿石提锂。

报告指出,在澳洲开采出来的锂辉石,有80%被送到中国的天齐锂业和赣锋锂业进行进一步的提纯。

铜矿和镍矿将影响钴的价格

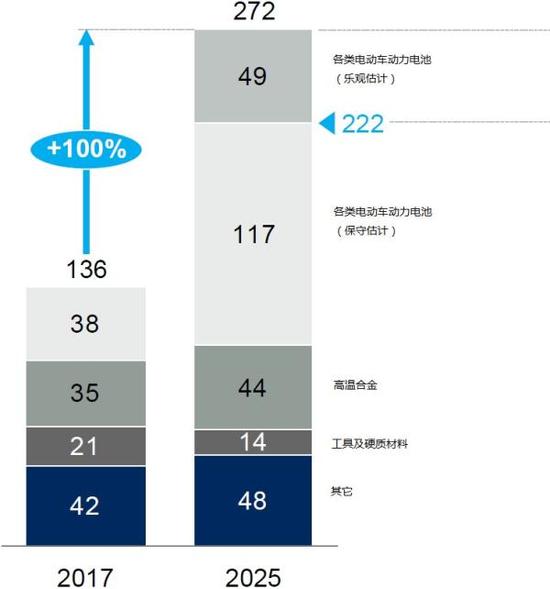

报告显示,与2017年相比,2025年全球因电动汽车普及而对精炼钴的需求最高将翻一倍。届时,全球因电动车动力电池带来的精炼钴需求将超过总需求量的一半。国联证券分析师也曾表示,2016年中国来自电池领域(包括3C电池)的钴需求就超过了80%。

钴需求变化估计(精炼钴,千吨)。数据来源:麦肯锡咨询公司

比锂矿和富锂盐湖更加集中的,是钴矿的分布。全球75%的钴矿位于刚果(金)和摩洛哥。好在目前全球近90%的钴供给来自于铜矿和镍矿的副产品,其中55%来自于铜矿,35%来自于镍矿。

报告认为,到2025年,超过95%的钴来自于铜矿和镍矿,其中来自铜矿的钴产量将占到75%。因此在未来,铜和镍的走势很大程度上将影响到钴的价格。

2017年,中国做的钴提纯占全球的50%-60%,约为5.23万吨;除中国之外,最大的钴提纯企业在芬兰,年产约11000吨左右。

地缘因素影响锂钴价格

由于锂和钴的生产与提纯具有非常明显的地缘性,使得掌握着资源禀赋的国家拥有更大的定价权,因此报告认为,这些国家的宏观政策和产业经济将极大地影响锂和钴的市场价格。

报告指出,锂作为稀有金属,其定价机制缺乏透明度。有时候锂的合同价可以比中国的现货价低超过60%,并且锂的现货价在中国主要是用于投机而不是议价。

就钴的价格,报告指出,刚果(金)作为钴矿的最主要生产国,其国内长期以来的政局不稳定将影响钴矿的稳定供应,从而进一步影响市场上钴价的不确定性。

报告也指出,政府政策、电池技术创新和产业经济将影响行业的发展;任何一项的重大变化都可能导致截然不同的前景。