新能源板块一直都备受诟病,主要原因在于其长期处于补贴政策的笼罩下,受到政策调整带来的影响是巨大的,18年的光伏再次上演这样的黑天鹅事件。除了补贴外,更加重要的原因是行业的技术迭代是比较快的,往往具备所谓的后发优势,相关公司需要不停的巨额投入才能保持竞争优势,现金流也不是特别理想,所以这类公司市场都不会给于较高的估值,特别是在海外市场,有的才几倍PE。

随着行业的进步发展,变化总是会到来的,大家都等候着未来和火电平价的一天,只有这样市场需求才会是持续而真实的,也不再担心受怕政策的变化。平价到底什么时候到来呢,说不清楚,各大专家都有预测,2020年、2022年都可能吧。新闻上不管是国内还是国外都有出现平价风电项目的新闻,全球风电理事会的18年发布的17年年度报告,最低价格突破了每千瓦时0.02美元,不到2毛钱的水平。

再加上电池技术、储能的迅速发展,也在加速这一天的到来,所以总的来说平价应该快了,那风电行业也应该值得跟踪下了,他们的估值也有希望回复一个正常的状态了。

正文

新能源行业一直都受到政府补贴,在此之前要搞清楚补贴政策:

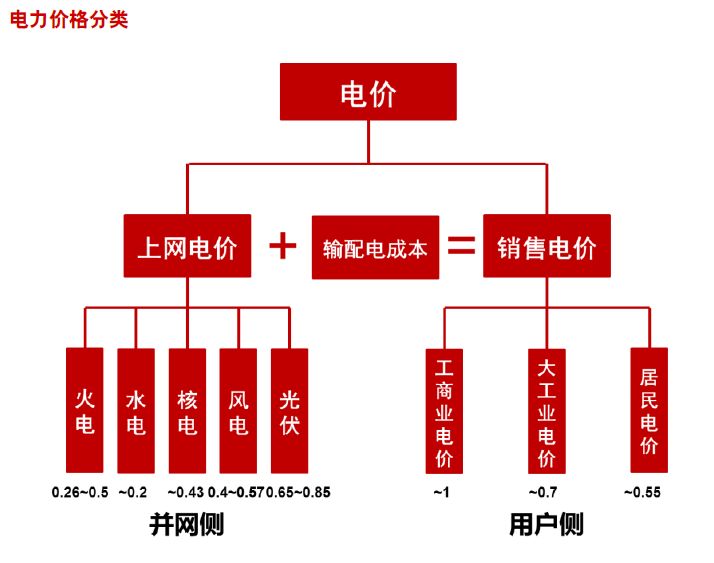

电价构成:

中国的电价构成如下图所示,而其中的上网电价(一般也当作标杆电价)就是电网公司向发电站买电的价格,上网电价再减去电站自己的发电成本也就是盈利了。可以看到光伏、风电的上网电价明显较高,这就是政府对新能源的补贴。

另外多说一句,在销售电价中的工业用电当中有一个附加费用,就是专门收起来用于新能源发展的补贴,所以这部分成本其实是转嫁给企业的。

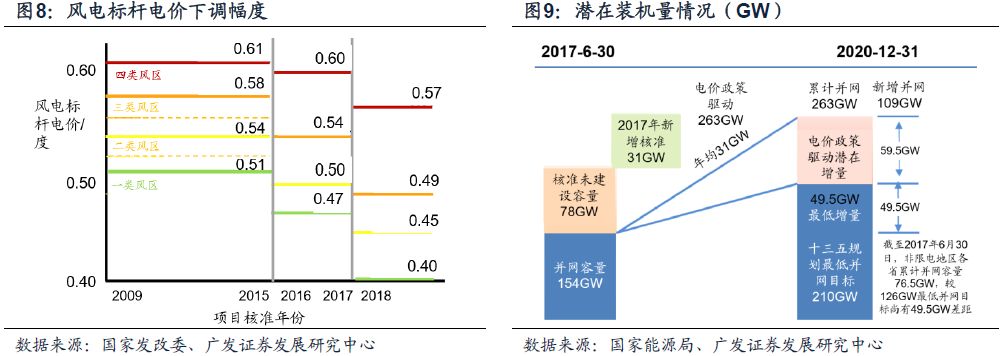

然后对于风电的补贴是分为不同风区的,其对应的标杆电价也是不一样的,每隔几年逐渐降低:

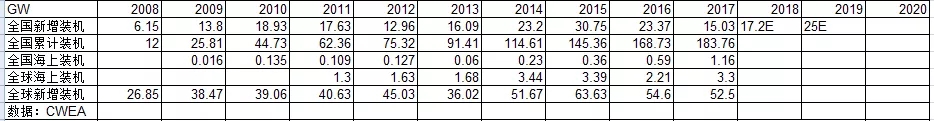

在15年末之前由于必须并网才能享受较高的标杆电价,导致了当年疯狂的抢装,装机量大幅上升。熟悉新能源行业的对抢装都应该不会陌生。此后政策以核准而非并网为界限,抢装被弱化了许多。

下面就有两组重要的数据了:风电新增装机量 和 核准未建设项目

可以看到15年是历史最高水平30.75GW,而17年仅仅15GW,18年也未见起色,还比不上14年的水平。

所以标杆电价是可以直接影响风电项目的投资收益率,进而影响行业需求即装机量的。

核准的项目在两年内,不开工建设的也就不能享受高标杆电价,所以按这个呢,券商给了一个预计年均31GW的装机量。再加上一个十三五规划的装机数据,晓谷兄认为未来两年年均超过25GW的装机量的应该很低了吧。(17、18年都较低,好不容易获得核准的高电价总要开工吧)

最新政策变化:风电竞争性配置

新能源行业就是麻烦,政策变动较大,这个也必须得提一下,18年5月又出台了《关于2018年度风电建设管理有关要求的通知》,在12月份又开始有广东和宁夏项目开始竞争配置试点了。

也就是为加快风电平价,未来的风电项目招标,不一定按照上面写的标杆电价执行了,而是大家来报价的方式获得,谁本事大谁拿订单,不过还未全面展开,只是试点。

总结下:对于风电的装机量其实是不太好预测,而且往往还要全球市场的看,这里只是我个人的估计,装机量经历两年的低谷,不会更差,有望回升。

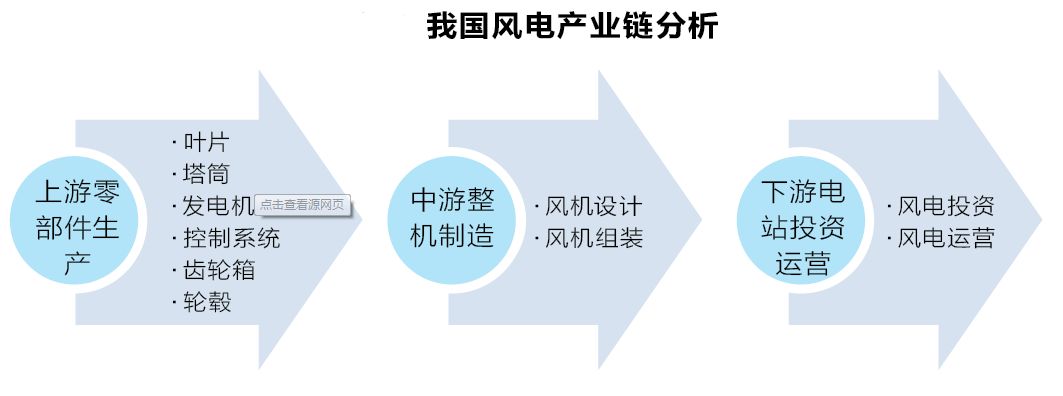

风电行业产业链:

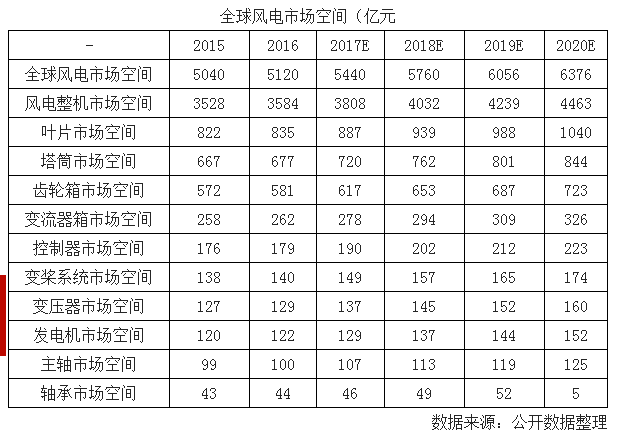

各环节的市场空间:给一个网上找的资料,也可以参看券商的报告

微观上的改善:

1.弃风限电率出现好转。红六省市变红三省市:18年3月7日,国家能源局发布《2018年度风电投资监测预警结果的通知》。《通知》显示,甘肃、新疆(含兵团)、吉林继续为红色预警区域,去年为红色预警的内蒙古和黑龙江转为橙色,宁夏则转为绿色。(该六省2016 年新增风电装机容量合计高达7.2GW,占总新增装机容量的21%。)

2.原材料价格回落,公司毛利率有望回升。风塔和主轴主要原材料就是钢材,占成本比重都在60%以上。可以看一下相关公司的毛利率变化,这里晓谷兄就偷懒不列数据了。