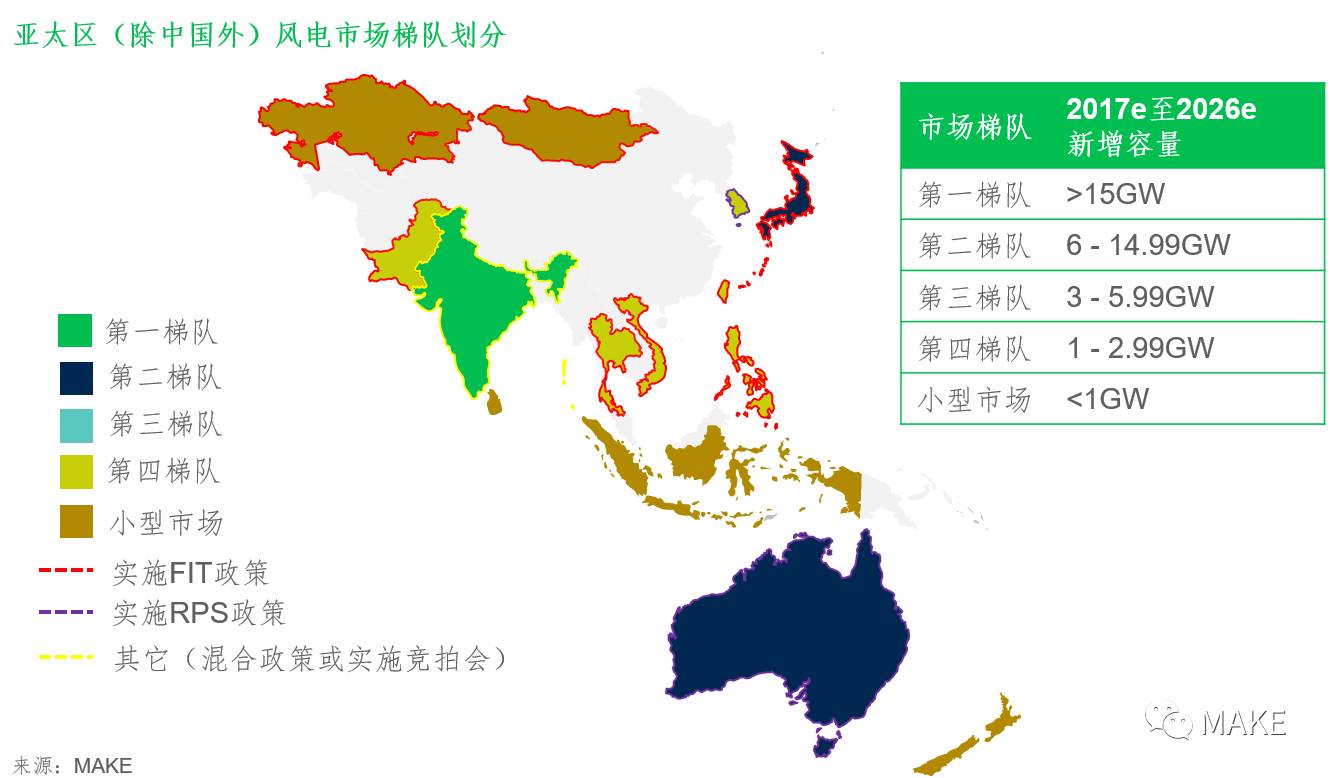

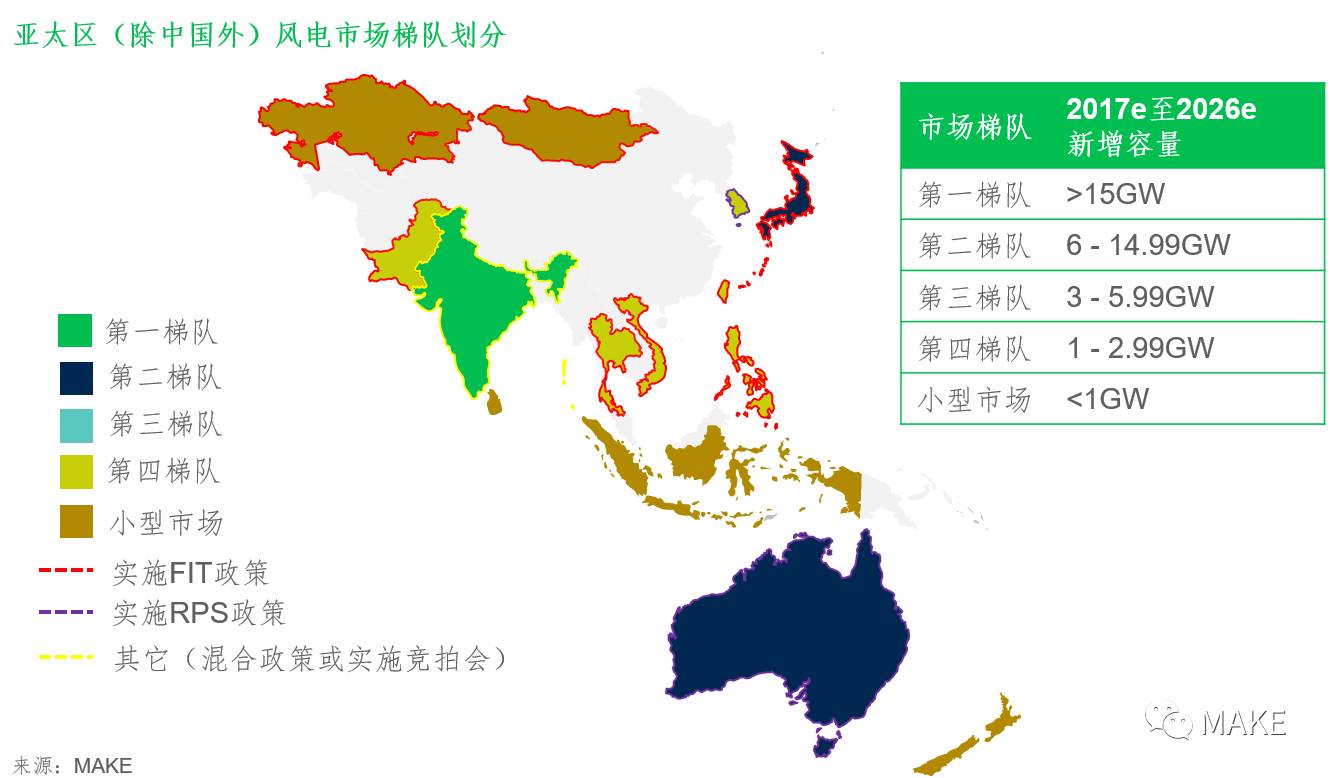

截至2016年底,亚太区(除中国外)累计风电并网容量已达40.6GW,预计将于未来十年内新增72GW,成为全球范围内最具发展规模之一的区域市场。印度市场仍将成为该区域市场的领军人物,但其市场份额将从75%缩减至55%,日本、澳大利亚市场将实现强势发展,远东地区(日韩及台湾)的海上风电产业也将进一步加速发展。马来西亚、老挝与缅甸风电市场的发展尽管仍处于开发建设的初级阶段,但也有望成为东南亚地区的增长点。尤其是在低风速风机技术有所提升的背景下,这些市场的项目开发可行性增加,加之风电开发成本降低,政府部门也正寻求可行的方案将风电技术作为可再生能源发电技术的主力技术之一。

印度:政策转型至风电竞拍会机制,支持长期稳定的大规模发展,但转型期间或将面临略有下滑趋势

2016年度,印度市场新增3.6GW风电容量,国内累计容量现已达到29GW。随之印度政府宣布宣布GBI政策(发电量激励政策)、AD政策(加速折旧政策)折旧率分别于2017年4月停止实施、开始下调,开发商为此掀起了一阵“抢装潮”。鉴于前期光伏容量暴增、开发价格锐减的良好发展,印度政府计划开展由联邦政府指导的GW级大型风电项目竞拍会,旨在取得类似的发展效果。

(有关印度市场更多内容,详见具体报告)

澳大利亚:REC价格较高、各州实施竞拍会,促使新增容量增加,但2020年后的政策不明确将限制市场潜力

国家2020年大型可再生能源目标(LRET)的不明确性导致国内风电发展经历了一段消极缓慢的发展过程,而目前的市场开始显现出发展回升的苗头。随着能源目标的下调及政策目标日期来临,开发商也掀起了风电项目“抢装潮”,想要充分利用仅有REC价格此外,随着天然气出口量的增加、国内电力价格增加,风电价格的竞争力逐步显现。将经济规模与高质量风电场考虑在内,亚太区内部分市场的LCOE价格可实现70 USD/MWh的水平,这一低价优势也将带动澳大利亚市场的发展。此外,2017年签署的530MW Stockyard Hill项目以45 USD/MWh的价格获签了PPA(购电协议),实现历史最低价,也意味着风电开发成本不断走低。尽管2020年后政策不明确,但国内风电价格竞争力不断增强,即便没有政府的政策支持,澳大利亚市场仍将非常具有投资与开发吸引力。

首页12下一页