去年11月,国家能源局发布了《风电发展“十三五”规划》,规划中明确指出:到2020年底,风电累计并网装机容量确保达到2.1亿千瓦以上。

来源:微信公众号“犀牛之星”ID:ipo3ipo3

就在前段时间,中国电力企业联合会公布了2017年1-8月份电力工业运行简况。截至8月底,全国6000千瓦及以上电厂装机容量16.6亿千瓦;其中涉及风电的数据为并网风电1.6亿千瓦。而1-8月份,全国基建新增发电生产能力8167万千瓦,比上年同期多投产1314万千瓦。其中,风电859万千瓦,比上年同期多投产117万千瓦。

不难看出,经过近些年来的大力发展,风电已经进入发展的快车道,成为我国仅次于火电、水电的第三大能源。相关资料显示,截至2016年底,我国煤电装机为9.43亿千瓦,而自国家煤电去产能全面启动后,煤电去产能也已初见成效。至于水电,截至2016年底,我国水电装机容量达到3.32亿千瓦,占当期我国可再生能源发电装机容量的58.2%。

按照目前的发展速度推算,2020年底的风电并网装机容量目标甚至能够超额实现。

风电行业的快速发展,也在资本市场上掀起了一阵财富风暴。比如2011年,华锐风电(601558)IPO上市当日,就为其股东深圳东方现代产业投资管理有限公司创造了580倍投资收益,堪称中国资本市场的财富神话。目前,A股风能相关企业已多达74家。

风风火火的风电行业自然也少不了新三板,据犀牛之星不完全统计,目前,新三板上共有26家风电相关企业,加上A股,中国目前已有超百家风电相关企业登陆资本市场。

新三板涉风电企业产品服务较为集中

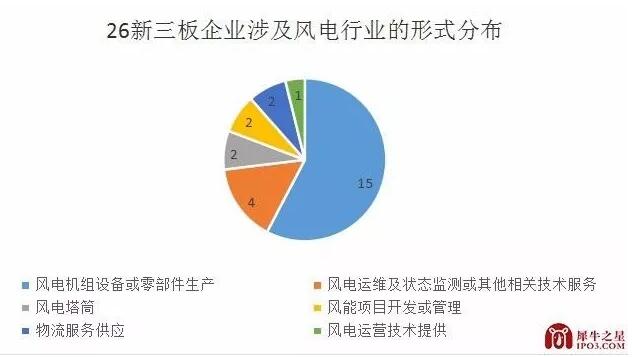

以新三板上的26家企业为例,相关涉及风电行业的企业产品服务多为风电机组设备或零部件生产、风电运维及状态监测或其他相关技术服务、风电塔筒、风能项目开发或管理、物流服务供应、风电运营技术提供等,具体分布情况如下图。

从风电行业全生命周期来看,风电的成本主要可以分为机组成本、风场建设成本(包括塔筒与基础等)、风场运维成本、人员成本与材料费等。其中以机组成本和建设成本为最。以南方低风速地区为例,机组成本约为4000元/kW、建设成本约为4000~4500元/kW、运维成本约为每年120~130元/kW、人员成本约为每年30元/kW、材料费等约为70元/kW。而风电机组的核心部件之一就是发电机,其他的核心部件还包括传动系统和叶片。因此说来,风电机组的制造应该是属于广泛的装备制造业的范围。因此,新三板上的相关风电机组设备制造企业数量也是最多的,达到15家。

此外,因为建设成本中包含了塔筒的费用,而塔筒的费用仅次于风电机组的费用,所以建设成本在整个风电成本中也是颇高的。目前,新三板共有两家企业涉及风电塔筒生产。

而在新三板上,真正开展风能项目开发或管理的企业仅有两家,数量占比要比A股市场小得多。此外,还有专注于风电设备的工程运输和倒装运输的物流服务提供商,为风电场提供运维及检测服务的技术服务提供商以及运营技术提供商。

部分企业业绩不容乐观

从今年上半年的数据来看,部分企业业绩情况不容乐观。

新三板26家风电企业上半年业绩情况

从净利润情况看,剔除尚未披露2017年半年报的宏润核装(836324),2017年上半年便有9家企业亏损。其中,科诺伟业(836644)、西部重工(870370)分别亏损3825.69万、3176.34万。

西部重工是少有的从事风电塔筒制造的新三板企业,其2017年上半年营收2.23亿,同比下降9.86%,净利润则亏损了3176.34万,去年同期也仅盈利92.52万。从年度数据来看,其营收也从2014年的8.79亿下降到现在的5.18亿,净利润也从盈利1293.21万到亏损2722.86万。

西部重工解释,因为甘肃、新疆、宁夏等省份受国家风电产业政策限制,公司一直未能有新的风电建设项目上马,致使占主营业务65%以上的风电装备制造板块的订单“断崖式”下跌。

而在盈利的企业中净,利润在1000万以上的仅5家,盈利最多的是主营风力发电经营的珠海港昇(836052),当期盈利3925.24万。在净利润增长率方面,有13家企业实现增长。

营收方面,共有7家企业营收过亿,而在增长率方面,有10家企业营收同比下降。其中,科诺伟业2017年上半年实现营收4.71亿,居26家企业之最,但其当期净利润亏损3825.69万。此外还有一点值得注意,今年,科诺伟业年度营收一直呈下降趋势,半年报营收却总是上升的,与此同时,其净利润的波动幅度也非常大。