中国的海上风电市场正在不断扩大。2017 年,中国的海上风电年度新增装机容量将超过1GW,2020 年度新增装机容量将达到 2.6GW。我们预计中国将超额完成原定5GW的2020年海上风电累计并网目标。然而,中国海上风电项目仍需面对一些挑战,比如缺乏标准化许可程序、国产风机使用经验有限,及相关项目运营经验不足等。尽管如此,越来越多开发商仍在不断进入市场,以期获得第一手经验,为未来的发展做好准备。

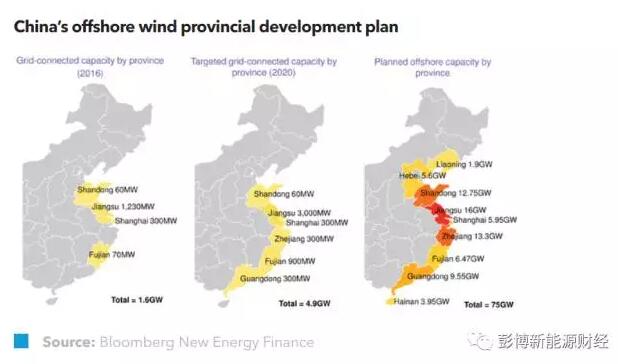

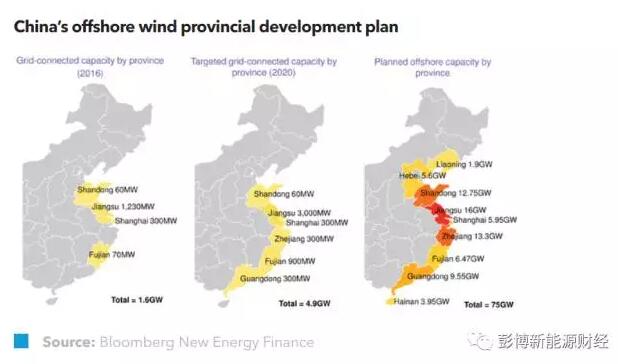

市场规模:2016 年,中国海上风电累计装机容量为1.6GW,为世界第三大海上风电市场,排在英国和德国之后。按照现有的海上风电项目规划,中国将超额完成原定5GW的2020年海上风电累计并网目标。其中,江苏省还制定了3GW的2020 年省级目标。

开发商:目前,越来越多开发商开始进入海上风电市场,以期提前锁定优质风电站点,并积累早期开发经验。除了传统开发商,一些风机供应商和 EPC(工程、采购和建筑)公司也开始参与海上风电项目投资。

项目特点:与欧洲市场相似,中国海上风电项目也具有项目规模越来越大、建设地点离岸距离更远、水域更深等特点。

风力资源:中国不同省份的海上风力资源和地质条件差异很大。其中,福建省位于台湾海峡西岸,拥有中国最好的海上风力资源,但福建省的海上风电项目开发仍面临巨大挑战:当地极端天气多发(频繁的台风和地震)、靠近军事基地及捕鱼作业区,且地质条件最为复杂。

供应链准备情况:目前,市面上的国产风机规格从3MW到4MW不等,5MW到6MW的规格大多仍处于原型研发阶段。当下,大多数开发商仍倾向于采用已经通过技术验证的进口风机。其中,西门子 (Siemens) 在中国离岸风电市场中占据的份额最大。除了缺乏通过技术验证的风机外,风机吊装和打桩船的供应也很有限。

项目经济性:我们估计,中国海上风电项目(近岸)的资本金收益率在11%到13%之间。对于海上风电这种高风险项目,这样的回报率似乎并不太高。截止至目前,我们没有观察到中国海上风电项目成本明显下降。此外,中国可能削减风电上网电价补贴,也会给项目未来收益带来重大风险。

许可办理:目前,中国海上风电项目的许可办理程序仍不成熟,具体办理过程涉及多个部门,流程漫长而复杂。此外,建筑承包商和风机制造商之间的沟通协调不足,导致设计周期长和较高的投资成本。此外,本地运营商的海上风电项目运维经验仍相对匮乏,这也会导致成本增加。

一组数据

8.6 GW

到 2020 年,中国海上风电累计装机量

12%

中国海上风电项目(近岸)的资本金收益率

4.5 MW

2017 年,中国海上风电项目常用风机的平均规格

原标题:BNEF | 中国将超额完成海上风电建设目标