截至发文日,除去未发布正式业绩报告的国电电力,北极星此次共整理了2017年11家上市风电开发商和6家风电整机商的相关业绩报告。

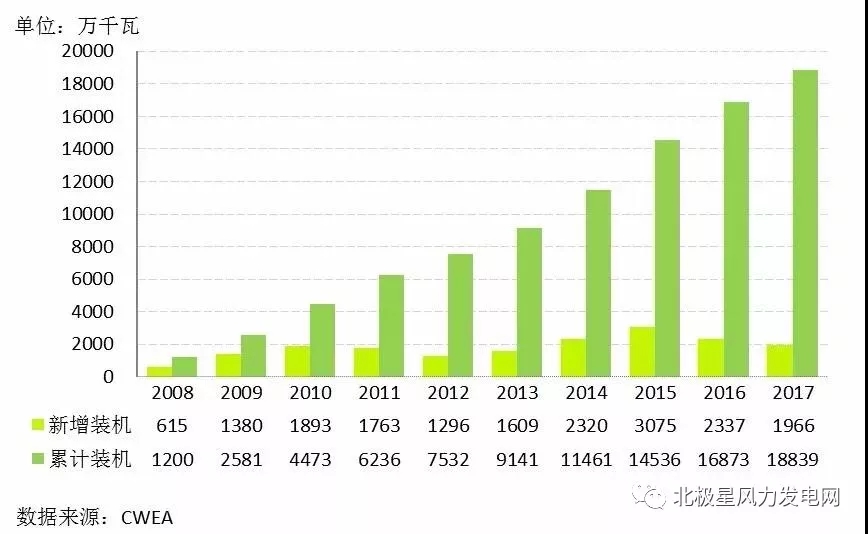

“千呼万唤始出来”。在满城渐飞絮的4月,MAKE、中国风能协会相继公布了2017中国风电整机商排名及市场装机情况。CWEA权威数据显示,2017,全国(除港、澳、台地区外)新增风电装机1966万千瓦,同比下降15.9%;MAKE 公布的数据显示2017全年新增风电装机1880万千瓦,虽具体数据略有不同,但市场总体趋势相同:从2015年风电新增装机首次突破3000万千瓦大关,到2016年的2337万千瓦,再滑落至2017年的1966万千瓦,增速放缓明显,多家证券公司分析认为2018年中国风电将触底反弹,产业复苏。

而在前不久,更是各大风电上市公司公开2017年业绩的集中期,众多风电上市公司纷纷公布其2017年度业绩报告。这既是对2017年的回顾和总结,也是对2018年工作的计划和展望。同时,数据也是市场的缩影,多重行业因素都对风电设备商、整机商、开发商的业绩产生了不容忽视的影响。

截至发文日,除去未发布正式业绩报告的国电电力,北极星此次共整理了11家上市风电开发商和6家风电整机商的相关业绩报告。

弃风改善等利好 风电开发商势头强劲

在11家风电上市公司中,华能集团、华电集团、国家能源集团旗下各2家,大唐集团、中广核集团旗下各1家,还包括协合新能源以及“四小豪门”之一的华润电力。

从2017年营收来看,华能国际以1381.50亿元居最高,但由于2017年煤炭价格同比大幅上涨,导致其煤机盈利能力严重下降,归属于上市公司股东的净利润也大幅度下降。据悉,华能国际主要业务是利用现代化的技术和设备,利用国内外资金,在国内外开发、建设和运营大型燃煤、燃气发电厂、新能源发电项目及配套港口、航运、增量配电网等设施,为社会提供电力、热力及综合能源服务。报告期内,华能国际电力产品销售收入约占公司主营业务收入的94.33%。

除协合新能源由于电厂资产结构调整导致收入和净利润下降外,其余10家风电上市公司2017年营业收入均实现同比增长,或由于弃风限电改善,或由于风电装机增加及平均利用小时数上升,或由于燃料成本、煤炭销售成本大幅增加……

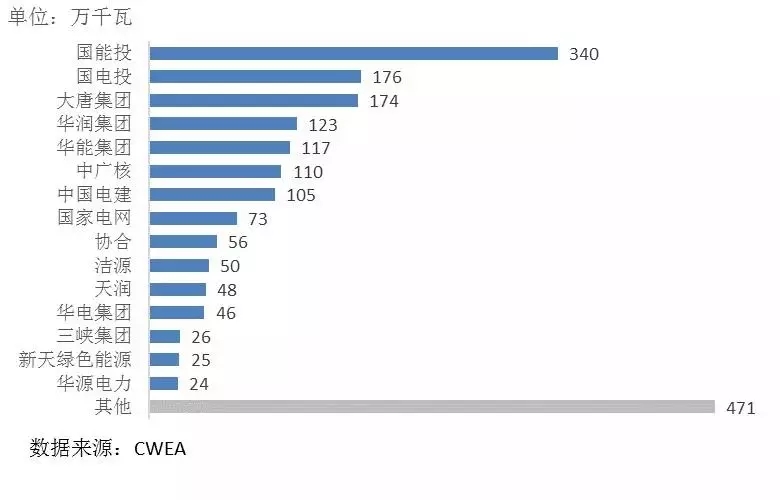

虽有6家风电上市公司2017年净利润同比下降,占比过半,但值得一提的是,11家上市公司,除去中广核新能源外,2017年风电发电量皆同比增长。中国风能协会公布的开发商数据也显示,2017年,中国风电有新增装机的开发企业共80多家,前十五家装机容量合计接近1500万千瓦,占比达到76%。截至2017年底,前十家开发企业累计装机容量合计超过1.3亿千瓦,占比达到71%,新能源和可再生能源发展是未来大势所趋。

2017年中国风电开发企业新增装机容量

新增装机整体滑落“一超多强”格局渐变

相较于风电开发商而言,2017年中国风电整机商业绩则不甚理想,营业收入全部呈下降趋势,但同时,也有2家风电整机商实现扭亏为盈,华锐风电自是不必多说,通过转让股权、解决质量问题等,在公布年报盈利的同时,就已申请“摘帽”,并已于昨日起正式撤销风险警示并复牌,股票简称由“*ST 锐电”变更为“ST 锐电”;股票代码不变。而东方 电气 则是扭转了连续三年利润下滑的被动局面。

据悉,某风电整机商年报中明确指出,收入下降主要是由于:1)风电装机处于低位,销售量下降;2)2017年收到政府补助减少。业内人士一致的观点是,新增装机量下降、市场低迷与“三北”弃风地区项目停建、分散式风电发展遭遇困局、海上风电未实现规模化等因素密切相关。

MAKE 和中国风能协会公布的略有不同的2017全国新增装机数据则是市场放缓的佐证,但从事件两面性来看,发展缓慢又何尝不能说产业正在步入调整期,由高速度发展向高质量发展转变,随之而来的便是产业集中度进一步提升。CWEA数据显示,近5年,排名前五的风电机组制造企业新增装机市场份额由2013年的54.1%增长到2017年的67.1%,增长了13%;排名前十的风电制造企业新增装机市场份额由2013年的77.8%增长到2017年的89.5%,增长了12%。

产业集中度上升也进一步影响着风电制造企业的格局。最明显的就是,在CWEA公布的2017年中国风电整机商排名市场份额中,金风科技从2015年、2016年分别以25.2%、27.1%的市场份额领跑,远超其后的几家整机商一家独大,到2017年金风科技(26.6%)、远景能源(15.4%)、明阳智能(12.5%)三家风电整机商市场份额均超过10%“三足鼎立”,其中,金风科技虽仍位居第一,但市场份额却有所下降;远景能源、明阳智能在2017年市场低迷的情况下,新增装机分别同比增长了51.77%、25.57%,且远景能源增幅最大。有分析认为,“一超多强”的格局正在向“两强争霸”的格局渐变。与此同时,MAKE公开的略有不同的数据也透露出产业集中度上升的信号。(注:小编个人更倾向于“三足鼎立”的趋势,也欢迎大家交流自己的观点哦~)

思考

除去装机市场等因素,低价中标的行业痼疾短时间内并不能根除,虽然从近来中标结果来看,中间价中标几率较大,但是价格却也是在不断刷低行业预期。中国能源报发布的《惨烈!报价接近3000元 这价格可能要死一批风电整机商》一文中,某排名中下游的风电整机制造商相关人士明确表示,“如果价格再这样一路下行,以我们的出货量和市场占有率很可能撑不下去。”

行业内的淘汰整合加剧,风电市场竞争的激烈可想而知。“弱肉强食”,“优胜劣汰,适者生存”的原则同样适用于风电行业,在未来海上风电及分散式风电的热土中,风电企业格局又将如何,让我们拭目以待!