2018年两大因素共振,风电周期向上。影响周期的因素为补贴政策和弃风限电。补贴政策调整会带来抢装,风电装机增长,而弃风限电导致运营商资本开支能力下降,风电装机下滑。两大因素交互影响,进而形成了风电行业的周期。2018-2020年弃风在装机结构调整、火电灵活性改造推动下持续性改善,叠加补贴调整带来的抢装,两大影响因素共振,行业周期向上,预计3年内复合增速为30-35%。

风电长短周期衔接,装机持续放量。政策明确2020年风火同价,补贴退出在即。风电系统成本下降是线性的,面对非线性退出的补贴政策时,2020年前预计将迎来持续性的装机增长。而2020年后,平价将使得风电回归商品属性,兼具清洁性的风电市场空间打开。我们认为,2017年将是风电最后一个周期性的低点,补贴调整带来抢装,叠加限电改善,风电2018-2020年三年景气度向上。2020年后迈入平价时代,长短周期衔接,风电装机持续放量。

与上轮周期异同显著,18-20年加速增长。相同点是补贴调整,且行业具备抢装条件:(1)补贴调整,17年底前核准+19年底前开工的项目执行旧电价,否则执行新电价;(2)核准未建,非限电区区域核准未建项目规模达115GW;(3)招标容量,16-17年连续两年招标量处于历史高位,指引18-19年装机规模。不同点是,消纳缓解+成本下降+装机结构改善,内生性驱动需求:(1)弃风限电,14年弃风改善系来风较小所致,而18-20年弃风将实质性持续改善,根据历史经验,限电改善会表现为次年的装机增速提升;(2)系统成本,14-15年短期供需失衡,风机价格上升,而15-17年风机价格进入下降通道,风场 IRR提升,装机加速;(3)装机结构,中东部项目增加,分散式贡献增量,不受限电影响,周期性减弱。因此,通过对比,我们认为,2018-2019年风电会重现2014-2015年的高增长,而2020年外部环境改善+内部盈利提升,叠加平价催化,风电将走出类似于2016年装机下滑的产业周期,继续加速增长。

一、风电新时代:短期抢装+限电改善,长期平价上网

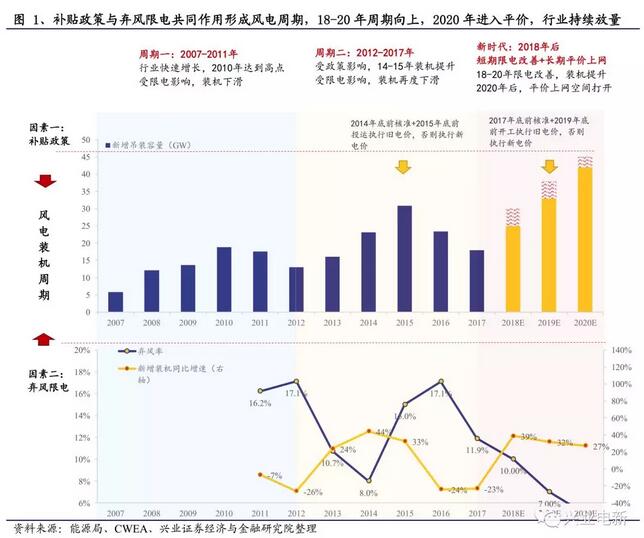

风电作为周期性行业,一般周期为5年左右。行业内影响周期的因素主要为:(1)补贴政策:2009年我国确立风电补贴制度,并分别于2015年及2018年作出调整,补贴调整期间,为获得高电价运营商加速装机,形成抢装;(2)弃风限电:主要由于发电中心与负荷中心不匹配,消纳不足导致限电,影响存量电站盈利能力,和增量电站投资热情。因此,补贴政策调整会带来抢装,风电装机增长,而弃风限电导致运营商资本开支能力下降,风电装机下滑。两大因素交互影响,进而形成了风电行业的周期。

回顾风电行业,可根据政策及限电情况划分为两轮周期:(1)周期一:2007-2011年,风电行业快速增长,2010年达到装机高点后,限电问题暴露,2010年弃风率达到16.2%,随后装机下滑;(2)周期二:2012-2017年,风电行业稳步复苏,2014-2015年受政策影响开始抢装,2015年后限电恶化,红六省禁止新建,装机再度下滑。

风电新时代,抢装+限电改善,周期共振向上,衔接平价阶段,增长空间打开。不同于前两个周期,2018年两大因素共振,风电周期向上:(1)弃风限电大幅改善,火电灵活性改造保障改善可持续。一方面,红六省禁建,新增装机位于不限电地区,全局角度上弃风改善,17年底弃风率下降5.2个百分点,至11.9%。另一方面,火电灵活性改造,将改善存量电站弃风率;(2)补贴调整+补贴退出在即,行业迎来抢装。一方面,17年年底前核准+19年底前开工项目,可执行调整前标杆电价,据统计截至2017年底我国核准未建规模达到68GW,将集中于19年底前开工。另一方面,政策明确2020年风火同价,补贴退出在即。风电系统成本下降是线性的,面对非线性退出的补贴政策时,2020年前预计将迎来持续性的装机增长。而2020年后风火同价,平价将使得风电回归商品属性,兼具清洁性的风电市场空间打开。

基于此,我们认为,2017年将是风电最后一个周期性的低点,补贴调整带来抢装,叠加限电改善,风电2018-2020年三年周期向上。2020年后迈入平价时代,长短周期衔接,风电装机持续放量。

二、与上一轮周期对比:异同显著,18-20年景气度向上

2018年与2014年行业复苏有相似之处:(1)2013年风电新增并网14.2GW,2017年风电新增并网15GW,均为阶段性低点;(2)2015年年底前投运项目不调整补贴,行业抢装,2019年年底前开工项目不调整补贴,预计也将有抢装。

那么本轮复苏与上一个周期是否有可比性,我们细化为两个问题为:一是,2018-2019年是否能重现2014-2015年的高增长;二是,2020年是否能摆脱周期,避免重蹈2016年装机下滑的覆辙。

通过对比,我们认为,2018-2019年风电会重现2014-2015年的高增长,而2020年外部环境改善+内部盈利提升,叠加平价催化,风电将走出类似于2016年装机下滑的产业周期,继续加速增长。

2.1、2014-2016年风电复盘:表象的复苏,纯粹的抢装

通过总结,我们认为2014年-2015年的装机增长,主要是政策因素促发抢装,而弃风限电因素并未好转。因此,抢装后,2016年行业无内生性需求支撑,装机增速大幅下滑。

■2014年:表象的复苏

2014年风电新增装机23GW,同比增长44%。但我们认为,2014年是具有特殊性,并非行业复苏。

一是,弃风限电并非实质性改善。2011年弃风问题凸显,随后装机放缓,弃风限电有所改善。2014年限电率继续下降3个百分点,至8%。但结合利用小时数,14年全国利用小时数下降174小时。因此,对于运营商来说,盈利能力并未改善。

二是,Q4装机激增,主要传闻扰动。2014年9月传闻,风电补贴将有所调整,于2015年6月30日前投运的项目补贴不做调整。随后行业内迎来抢装,在Q1-Q3装机绝对值并不低的情况下,Q4单季度装机占全年规模的比例达到71%,远超非抢装年份Q4单季度55%的占比水平。

■2015年:首调补贴催生的抢装

2009年我国风电补贴政策确立后,2015年首次做出调整。2015年1月公布,一类、二类、三类资源区标杆电价下降2分,四类区域不变。“2015年1月1日前核准+2016年1月1日前投运”实行旧补贴标准,否则全部执行新补贴。

截至2014年能源局下发四批“十二五”风电核准计划,合计容量110GW,2011-2014年累计装机70GW,约合40GW满足抢装条件,运营商在手项目充足。因此,2015年连续四季度装机提升,全年规模创下历史新高,达到30.8GW,同比增长33%。

■2016年:无需求支撑的下滑

抢装后,政策因素退出,弃风限电恶化,运营商资本开支能力减弱,且无法保障新增项目收益率,因此,周期向下2016年装机下滑。

2.2、18年与14年对比:补贴调整抢装+弃风限电改善共振,周期向上

通过对比2014-2016年及2018-2020年,我们认为,一方面,补贴政策影响相似,2018-2019年因补贴调整抢装,装机增速提升。另一方面,不同的是现阶段风电弃风限电实质性且可持续改善,成本下降提升项目IRR,且装机结构改善,平滑行业周期,叠加临近平价,2020年装机持续向上。因此,我们判断2018-2020年3年风电景气度向上。

■相同点:补贴调整,具备抢装条件

□相同点1—补贴政策

补贴政策调整,促动抢装:(1)2015年1月,能源局发布补贴调整政策,要求“2015年前核准+2015年年底前投运”执行旧电价,否则执行新电价;(2)2017年1月,能源再次调整电价,“2017年年底前核准+2019年年底前” 执行旧电价,否则执行新电价。

□相同点2—项目储备

大量项目具备抢装条件:(1)“十二五”期间,四批核准合计110GW以上,而累积装机规模为70GW,15年40GW具备抢装条件;(2)截至2017年,非限电区累计核准未建项目约合115GW,具备抢装条件。

□相同点3—招标容量

招标大幅增长,支撑装机规模:我国风电市场以招标市场为主,风机招标容量对装机有一定的指引作用。(1)2014年风电招标容量27.5GW,大幅增长。因西北地区风场建设周期为1年,对应2015年风电装机大幅增长。(2)2016-2017年风机招标容量分别为28.3GW、27.2GW,处于历史高位,中东部地区风场建设周期1.5-2年,支撑2018-2019年风电装机大幅增长。

■不同点:消纳缓解+成本下降+装机结构改善,内生性驱动需求

□不同点1—弃风限电:持续性改善,改善次年装机增长

一方面,增量位于非限电区域,无消纳困扰,摊薄全国弃风率。另一方面,存量限电改善可持续,火电灵活性改造腾出空间。2017年弃风限电率数据大幅度改善,较2016年下降5.2个百分点至11.9%。是继2012年以来,单年份弃风率下降最多的一年。不同于2012-2014年的弃风限电下行后,16年限电再次重回高位。我们认为行业新的变化——火电灵活性改造——能够帮助行业走出产业循环,实现至2020年弃风限电率稳步下降至5%,行业健康发展的目标。

限电改善次年运营商资