随着国内风电行业走向市场化的时间点越来越近,弃风限电进一步改善,多项业界分析认为,2018年风电行业有望迎来触底反弹,港股风电板块或被重估。近日,新天绿色能源、金风科技及龙源电力公布的一季度财报及市场反应似乎也印证了这一点。

新天绿色能源(00956)公布,2018年一季度,公司营业收入30.69亿元人民币,同比增长60%;归属于母公司股东的净利润为6.19亿元,同比增长76%。

金风科技(02208)发布,一季度集团营业收入为38.59亿元人民币,同比增长7.70%。归属于上市公司股东的净利润为2.397亿元,同比增长32.72%。基本每股收益为0.0625元。

正是受益于此,在大市低迷、恒指跌破三万点大关之时,风电股却能够保持逆势上涨。4月26日,新天绿色能源盘中一度强势飙升逾13%,金风科技、大唐新能源、龙源电力等也纷纷走高。

今日盘后,龙源电力(00916)也发布公布,今年一季度公司收入68.62亿元人民币,同比增长12.9%;该公司拥有人应占利润19亿元,同比增长67.05%。期内,风力发电量约1097.69万兆瓦时,同比增长33.16%,与行业增速相若;风电业务(不含特许权服务)收入同比增长30.9%。

风电行业利好不断

实际上,今年以来,风电行业利好消息不断:

3月7日,国家能源局公布,内蒙古、黑龙江、宁夏解除风电投资红色预警,红色预警区域由6省(区)变为3省(区)。

3月23日,可再生能源电力配额制出炉,国家能源局公布《可再生能源电力配额及考核办法(征求意见稿)》及其编制说明,并提出各省(自治区、直辖市)2018、2020年的可再生能源电力配额指标。继配额制之后,与之配套的绿色电力证书强制约束交易也将于2018年适时启动,推动交易电量增加,补贴拖欠的问题有望得到缓解。

4月16日,国家能源局印发《分散式风电项目开发建设暂行管理办法》,鼓励开展商业模式创新,吸引社会资本参与分散式风电项目开发,分散式风电将进入大规模建设和开发阶段。

4月18日,新疆准东至安徽皖南±1100千伏特高压输电工程安徽段全线贯通。准东至皖南±1100千伏特高压直流输电工程是目前世界上电压等级最高、输送容量最大、输送距离最远、技术水平最先进的特高压输电工程,该工程于2016年5月开工,全长3324千米,途经新疆、甘肃、宁夏、陕西、河南、安徽六省区,预计今年6月启动调试工作、年底建成运行,届时国内运营的特高压线路将增至12条,这也预示着新疆地区的弃风限电会继续改善。

一季度,中国发用电延续了去年四季度以来的快速增长态势。全社会用电量1.6万亿千瓦时,同比增长9.8%,增速为近年来较高水;发电量1.57万亿千瓦时,同比增长10.0%。其中风电发电量增势强劲,同比增长33.8%,略高于太阳能发电量的33.5%增速。

2017年,国内风电装机容量下滑至近三年最低水平,但去年年底以来,种种迹象表明,风电行业经历了过去几年的低谷后开始回暖。

行业基本面逐渐向好,二级市场上风电板块自去年12月以来已上涨了24%,然而,主要风电股的估值依然处在低位,龙源电力动态PE为12.7倍,PB为1倍,华能新能源与大唐新能源PE分别约为9.3倍、12.1倍,PB分别为1.13倍、0.77倍。结合公司的具体情况看,哪只股更具有吸引力呢?

龙源电力蓄势待发

风电运营企业盈利很大程度上取决于售电收入,而风电与其他电力一样,属同质化产品,没有品牌差异,而且企业没有定价权,那么竞争力更多体现在规模和成本上。从这个角度看,赢家当属龙头龙源电力。

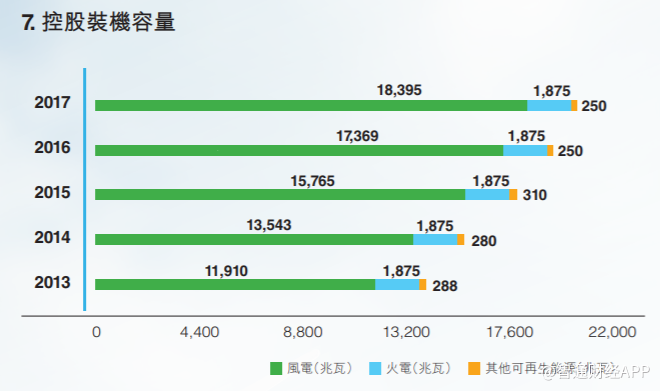

龙源电力是国内最早开发风电的专业化公司,也是目前全球最大的风电运营商。公司自2009年上市以来,风电装机容量快速增长,截止2017年底,龙源集团控股装机容量为20520兆瓦,其中风电控股装机容量18395兆瓦,约占全国风电总装机容量的0.98%,项目布局在全国32个省(区、市),覆盖除港澳台外的所有地区。

智通财经APP注意到,今年一季度,龙源电力收入、装机容量及发电量均实现增长,但与此同时,经营开支没有随着上升,反而同比下降了2.6%,反映了规模效应开始显现。

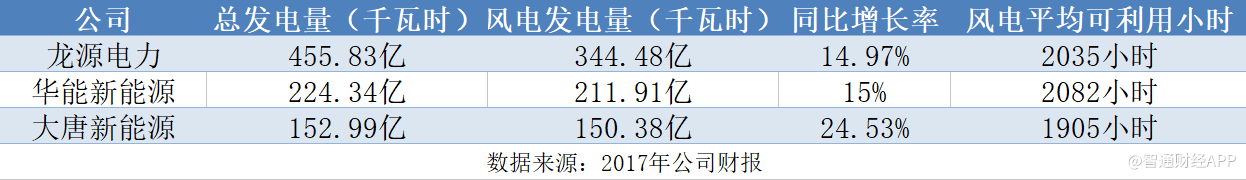

从发电设备利用率指标看,龙源电力去年的风电平均可利用小时数为2035小时,同比提升7%,但相比华能新能源的2082小时,仍有上升空间,后者的风电总装机容量为10686.8兆瓦。

龙源电力项目储备充足。2017年,该公司共36个项目获列入风电项目开发方案中,合计容量1935兆瓦,增量为近三年同期最好水平,全年核准的风电项目32个,合计容量1788兆瓦,其中非限电地区占比达到97%以上。截止去年年底,集团已核准未投产风电项目达7.3吉瓦。2018年,公司计划新投产风电项目1.0-1.2吉瓦,海上风电占30%。

值得一提的是,在高速增长的海上风电领域,龙源电力也是领先者,去年该公司投产的10个风电项目,容量1026.5兆瓦,其中海上风电占比超过53%。与陆上风电相比,中国的海上风电更具有开发优势:海上风能资源丰富,风速稳定,同面积的发电效益较陆上高25%-30%,且大多位于负荷中心,易于消纳。

随着全球最大的海上风电施工平台“龙源振华三号”于去年10月正式下水,2018年海上风电开发有望迎来“加速期”,龙源电力无疑是最大的受益者。2018年前三个月,龙源电力位于江苏海上的风电项目发电量52.18万兆瓦时,同比增长93.08%,增幅明显。

风电运营属于重资产行业,其中财务费用是公司成本的主要构成部分之一,龙源电力的财务费用虽然绝对值高,但占收入的比重却远低于同行。2017年龙源电力的财务费用为34.23亿元人民币(单位下同),占主营业务收入的13.9%;华能新能源财务费用22.95亿元,占营收的21.7%;大唐新能源财务费用18.89亿元,占营收的26.6%。龙源电力的净债务负债率为57.73%,也低于同行。

在当前资金趋紧的形势下,龙源电力也具有良好的资金优势。该公司在业绩会上透露,预计2018年资金成本会保持在4.4%左右,保持在行业内的领先优势。

另外,截止2017年底,公司的应收账款和应收票据达71.54亿元,其中1年以内的应收账款和票据为71.47亿元,若这部分在今年内回收,公司的财务费用和负债率会进一步降低,同时现金流增加也有利于促进新项目的开发。

总而言之,风电作为新能源领域中技术最成熟、最具规模开发条件的电源,未来在总发、用电量中的占比仍将会提升,而龙源电力规模相对更大,项目储备更多,随着弃风限电改善及补贴回收加快,预计公司的长期业绩增长会更具弹性。