继去年完成战略转型后,协合新能源(00182)近日交出了一份业务净利翻番的中报业绩。

协合新能源7月风电发电量1.81亿千瓦时 同比增长48.08%

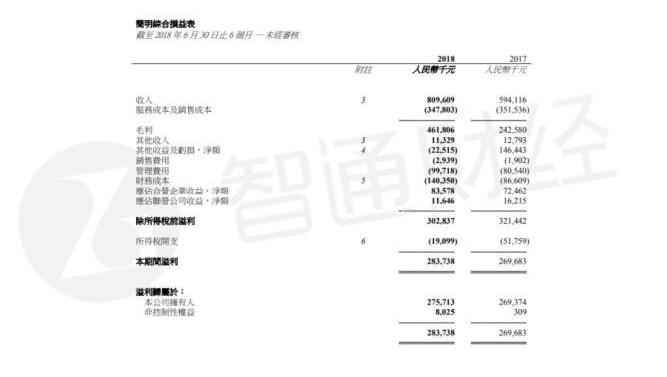

中报数据显示,今年上半年,协合新能源实现收入约8.1亿元人民币(单位下同),同比增长36.3%。毛利约为4.62亿元,同比增长90.37%。净利润约为2.76亿元,同比增长2.35%。每股基本盈利为3.21分,不派息。

值得一提的是,净利增速低于收入增速,主要是由于去年同期协合新能源出售榆林及泗洪电厂股权获得税前利润1.84亿元,而今年上半年没有此类收益。若扣除去年同期的项目股权转让收益,该公司归属净利润同比增长146.56%。

风电发电量大增 带动收入增长

协合新能源成立于2006年,是较早进入可再生能源领域的公司之一,多年来主要经营产业链中游的风电设备制造及EPC业务。近几年,随着风机产业竞争进入白热化阶段,协合新能源逐渐向新能源电站投资运营商转型,2017年发电业务成为公司的主要收入来源,协合新能源成功转型为风电为主的新能源发电企业。

今年上半年,发电业务收入占集团总收入约77%,利润贡献约占85%。与之相对应,协合新能源对外EPC业务继续收缩,上半年没有承接新的对外EPC项目,该项业务收入同比下降33.19%至1.37亿元。

另外,协合新能源过去一直以合营或联营的方式开发电站,但近年来,随着项目融资能力增强,逐步转向以独资方式投资风电和太阳能项目。今年上半年,该公司继续加大独资电厂建设规模,截至今年6月底,独资项目发电量占比已经超过六成,收入占比也升至77.5%,而独资电厂的利润率显然更高。

协合新能源中报收入之所以显著增长,除了与公司业务结构成功转型有关,还由于期内风电发电量大增。

上半年,国内风电和光伏发电装机继续保持增长,到6月底全国风电并网装机容量达到1.72亿千瓦,同比增长12%,风电及太阳能发电量实现两位数的增长,远高于火电及水电的增速。需求方面,上半年全社会用电量同比大增9.4%,能源消费结构中电力消费占比增加。

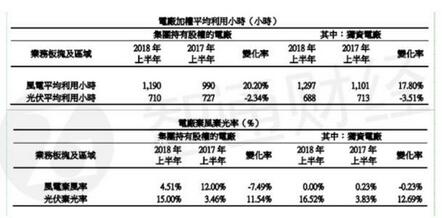

在这样的背景下,协合新能源上半年权益发电量同比增长55.06%,其中风电发电量同比增长73.95%至1634.99吉瓦时。光伏发电量则同比下降12.94%至227.32吉瓦时,主要受西藏项目限电率上升影响。不过,光伏只是协合新能源的一小部分业务,发电量占权益总发电量约12%,光伏权益装机容量不及风电的五分之一。

智通财经APP注意到,收入显著增长的同时,协合新能源的服务成本及销售成本不升反降,使得毛利同比增长90.37%至4.62亿元,毛利率也升至57%,反映了在平价上网时代到来之际,协合新能源度电成本最低的策略已经开始显现效果。

为了降低度电成本,协合新能源通过采用最新机型、优化设计、加快项目建设等措施,有效控制新建电厂造价,提高发电量和设备利用率,达到了降低度电成本的目标,为迎接竞价上网时代的到来做好准备。

同时,该集团继续大力发展能源互联网业务,积极打造智慧运维,使电厂运营指标显着提高,有效降低存量电厂度电成本。行业领先的能源互联网云平台“POWER+”不断优化,推出了“POWER+2.0”系统,目前已经在集团所有的独资风电厂和光伏电厂中进行深入应用,累计总装机容量1408MW。

风电项目储备丰富 未来三年电价锁定

今年上半年,风电和光伏行业双双迎来史上最严新政。对于风电,国家能源局于5月18日发布推行竞价上网的通知,对尚未进入2018年度及以前风电建设计划的风电项目全部通过竞争方式配置和确定上网电价。对于光伏发电,降低新投运光伏电站的标杆上网电价,暂停陆上集中式光伏的审批。市场普遍担忧补贴退坡将令新能源发电企业盈利受压,但协合新能源似乎是个例外。

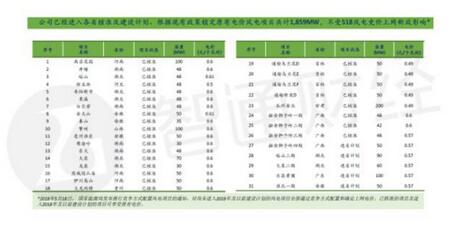

智通财经APP了解到,协合新能源已列入计划和核准的风电储备项目比较丰富,前些年已经核准1.5吉瓦风电项目,加上今年上半年共有5个风电项目(共计350兆瓦)列入各省2018年开发建设名单,合计在手1.85吉瓦的风电项目已经锁定上网电价,可满足集团未来三年的投产目标要求,也就是说近三年的项目建设都不受“518”风电竞价上网新政影响。

从区域分布看,南方低限电地区装机占比进一步提高。今年上半年,该公司所投资的电厂主要为南方不限电区域的优质风电厂,不受限电影响,加上设备利用率高,因此可以看到,协合新能源独资风电厂加权平均利用小时数达到1297小时,显著高于全国平均水平。投资持有股权的全部风电厂平均弃风率为4.51%,远低于全国平均水平,同比下降7.49个百分点。

过去几年,协合新能源每年会有一个电站出售计划以尽快回笼资金,但在此次中期业绩电话会上,管理层表示,目前没有出售计划。首先因为最近几年公司开展的项目非常优质,都在不限电的地区,另外公司资金充裕,因此保留优质项目对公司更有利。

协合新能源的新项目也在陆续投产中。公司管理层向智通财经APP表示,维持每年投产500兆瓦的目标不变,预计今年新增装机超过目标,其中上半年已投产约100兆瓦,剩余的400兆瓦集中在下半年投产,可以预见发电量和发电收入及盈利会显著增长。另外公司项目储备丰富,随着补贴加快落地,公司现金流有望进一步改善。

市净率仅0.46倍 低于同业

财报显示,截至6月30日,协合新能源共持有66间并网发电之风电及光伏电厂股权,总装机容量2814MW,权益装机容量1902MW。其中风电厂48间,装机容量2483MW,权益装机容量 1589MW;光伏电厂18间,装机容量331MW,权益装机容量313MW。

展望未来,协合新能源称,将聚焦风电投资建设营运主业,加快优质风电项目的投资建设,提升权益装机容量。同时积极开展储能、能源互联网等新业务的探索,稳步推进智能运维业务。

行业方面,用电需求持续高增长,而发电产能可能很快出现“瓶颈”。中金预计,考虑到环保升级或将成为政策的新常态,风电等新能源行业产能投资的空间和需求可能更大。

风电是资产密集型行业,协合新能源未来的扩张有充足的现金流及较低的资金成本作为支撑。截至6月30日,其持有现金及现金等价项目约20.4亿元,较去年年底的11.1亿元大幅提升。另外该集团还有7.65亿元的应收电价调整款项,今年6月份公司共计298兆瓦进入国家可再生能源第七批补贴目录,应收款项有望加快收回。

协合新能源资金成本并不高,期内公司的平均资金成本为4.93%,今年的银行贷款融资成本在5.05%左右,仅较基准利率略微上浮。由于独资项目增加,加上受公司发债影响,负债率虽然由64.51%升至68.26%,但仍属同业偏低水平,公司称将通过增加项目资本金比例控制总的负债水平。综上所述,协合新能源的未来增长依然具有想象空间。

但在港股市场,协合新能源却一直不愠不火,甚至有些受冷遇。目前,其市净率仅0.46倍,而同行业的大唐新能源为0.7倍,龙源电力、华能新能源、瑞风新能源都在1倍以上,随着未来更多项目逐步投产,原有的优质项目补贴到位,公司业绩释放,有望带来盈利及估值的双升。