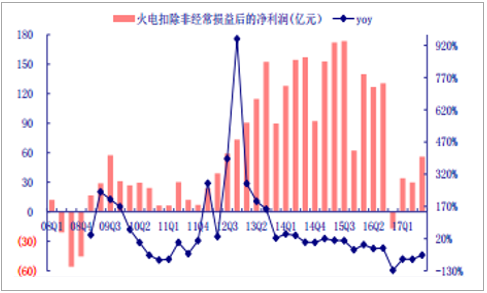

2017年前三季度29家火电上市公司,合计扣非净利润同比锐减69.8%,销售毛利率12.6%、净利率3.2%,均处于历史较低水平。

火电行业扣非净利分季度变化情况

数据来源:公开资料整理

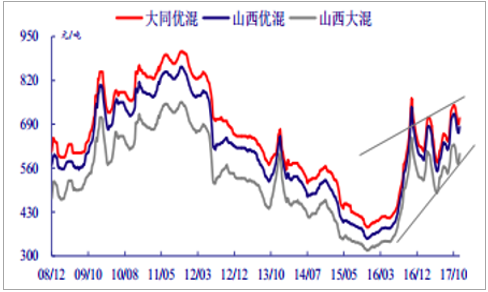

秦皇岛动力煤价格变动情况

数据来源:公开资料整理

三分之二亏损面。前三季度煤电行业(包括未上市公司)约有三分之二陷入亏损境地,其中山西的亏损面达到近90%。煤价“高烧不退”。众所周知,煤价高企是煤电亏损主因。动力煤自2016年下半年开启新一轮上涨周期。山西优混(5500大卡)16年峰值是谷值的2倍,创历年来年内涨幅记录。2017年,发改委出台政策遏制住了煤价单边上涨态势,但振幅远远超过了发改委认为的合理区间500-570元/吨。我们预测,12月供暖期需求旺盛,难免推动价格继续上涨。

最新联动制度设立。为缓解发电企业的财务负担和解决煤电矛盾,发改委于2004年第一次执行煤电联动政策,2016年启用新机制。新机制规定,联动机制以一个年度为周期,实施时间为每年1月1日。调整依据是中国电煤价格指数,并设定了基准煤价。

2016年11月至2017年10月期间,中国电煤价格指数均值为516.2元/吨(上次计算截止到16年10月)。根据以上公式计算(供电煤耗沿用去年的319克),剔除2017年7月1日的调整幅度(根据披露省份推算全国平均上调约0.88分),再叠加去年未调价金额(0.18分),理论上2018年年初全国平均燃煤机组标杆电价应上调1.19分/千瓦时。

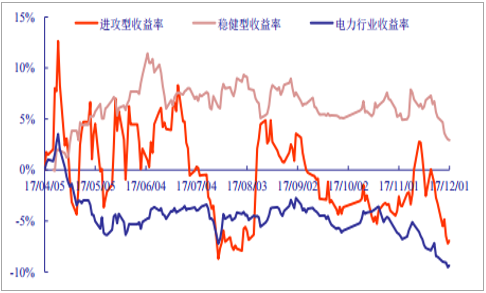

电力行业指数周跌幅0.93%,累计收益率-9.4%。上周银河电力进攻型组合累计收益率-6.94%;稳健型组合累计收益率2.93%。进攻型、稳健型组合均跑赢行业指数。

电力行业推荐组合走势-年初-至今

数据来源:公开资料整理

原标题:2017年中国电价走势分析