2018年2月2日,中国电力发布盈警公告,称该公司2017年股东综合净利润同比录得大幅下滑70%,而下滑的原因主要是煤价上涨导致燃料成本大幅上升。实际上,从事传统煤电板块的参与者,2017年业绩表现都不好看,比如行业龙头华能国际电力在2018年1月30号公告股东净利润同比下滑74%-84%。

而在资本市场,受到美帝股市暴跌的影响,港股股价近日表现都不太平,恒生指数技术性回调幅度较大,而传统火电板块是政策偏向的重心行业之一,近五个交易指数回调超过了4%,目前行业估值水平已打到较低水平,PE值为14倍,PB值为1.2倍。

那么问题来了,火电板块有没有投资机会,若存在投资机会,行业参与者,比如中国电力值不值得投资呢?

一、火电行业参与者的转型

首先,我们先看中国电力行业的基本情况。

电力行业主要分为火电、水电、风电、光伏以及核电,目前火电份额是最大的,其次是水电。拿数据来说,2016年火电板块的累计装机容量为1054GW,占比五大电力累计总和(1646GW)的64%,比2015年下滑1.6个百分点,水电排第二,装机容量占比20.2%,而光伏和核电装机容量较小,2016年合计占比仅6.8%。

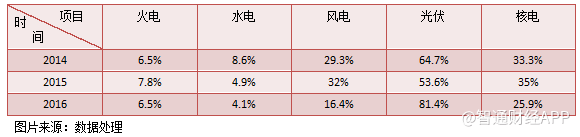

以下为上述五种电力近三年的装机容量增速表

火电板块属于传统煤电板块,其他四种电力属于新能源板块,火电份额占比虽然最大,但装机容量增长还是非常稳健的,保持在6%的增长。不过不可忽视风电、光伏和核电三种电力的威胁,2016年该三种电力装机容量合计占比15.9%,但增速均能实现双位数增长。

在发电量指标上,2016年火电为43960亿千瓦时,占比74%,而风电、光伏和核电三种电力占比8%,在增速上,火电为7.3%,而三种电力为18.1%。短期内,火电仍然主宰着整个电力行业,不过随着清洁能源的推进,特别是平价上网正常,火电的替代速度将逐步加快。

就市场参与者业绩来说,2017年火电企业的财务报表并不好看,比如上文谈到的华能国际电力和中国电力,华润电力的表现也不好,2017年上半年股东净利润下滑65%。而新能源电力企业的报表不错,比如风电板块金风科技2017年首三季度净利润增长7.3%,光伏板块的协鑫新能源2017年上半年净利润暴增187.88%,核电板块的中广核2017年上半年净利润增长69.25%。

新能源板块无疑具有很大的投资诱惑力,但传统煤电企业就没有投资机会了呢?实际上,传统煤电企业正在积极转型,包括上文谈到的华能国际电力和中国电力,特别是中国电力,目前的资本支出范围基本是新能源电力项目。而火电板块目前的估值远远低于新能源电力板块,对投资者来说这也无疑是一个机会。

二、中国电力与华能国际电力的投资机会

(一)、华能国际电力在综合指标上更胜一筹

优胜劣汰,适者生存,这不仅适合自然界,对市场及企业同样适用,火电板块将慢慢被新能源电力取缔的,不过需要一个过程,而这个过程,新能源电力占比肯定是要提高的,传统煤电企业也看到这一点,因此谋求逐步转型新能源战略。

中国电力和华能国际电力都在谋求转型,不过中国电力体量小,转型困难系数小,而华能国际电力体量太大了,转型需要较长的时间。

从估值上看,中国电力的估值貌似更有吸引力,目前的PE(静)值为6倍,PB为0.6倍,而华能国际电力PE值为7.9倍,PB为0.8倍。华能国际电力的市值是中国电力的3.8倍,不过在营收上,比如2017年上半年,华能国际电力是中国电力的7.8倍,从这个角度来说华能国际电力更具有吸引力。

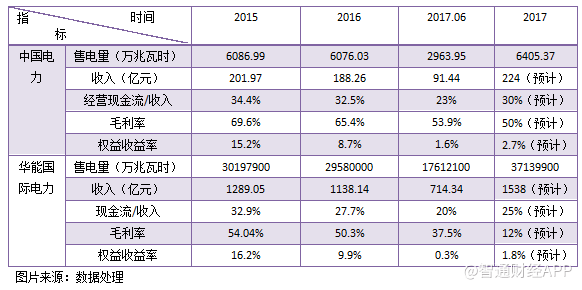

由于中国电力和华能国际电力规模体量不一样,我们从比例指标进行对比:

不考虑规模因素,从经营现金流/收入,毛利率以及权益收益率综合看,中国电力要比华能国际电力具有投资诱惑力,但整体差距不会很大,若考虑规模因素,华能国际电力的优势就出来了,该公司的2017年上半年收入增速为33.47%,而中国电力收入却下滑了9.83%。

2017年上半年以及全年,上述两家公司的盈利指标都不好看,主要都是因为火电的主要燃料煤炭价格2016年下半年以来疯涨,其中动力煤和焦煤品种价格涨幅几乎都超过了一倍,而2017年下半年上网电价虽有上调,但远远比不上煤价的上升成本。不过煤炭价格有企稳的趋势,2018年成本对毛利的影响将减小。

(二)、看好中国电力的新能源转型速度

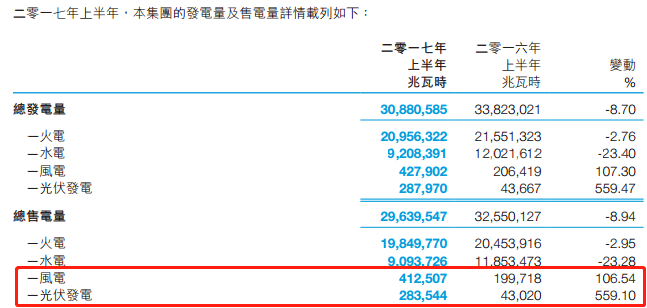

虽然中国电力在指标上略孙华能国际电力,但该公司对新能源电力的扩张速度很快,智通财经APP了解到,2017年上半年,该公司的风电、光伏发电量及售电量合计分别为715872兆瓦时和696051兆瓦时,占比总发电量和售电量分别为2.32%和2.35%,同比增速分别达1.86倍和1.87倍。

图片来源:中国电力2017年半年报

在利润表现上,火电项目是拖累中国电力利润增长的主要因素,2017年上半年,该项目就亏损了2.72亿元,而水电项目贡献盈利8.9亿元,风电和光伏项目贡献盈利1.21亿元。我们可以看到,中国电力的火电和水电发电及售电量在减少,而风电和光伏快速成长,在净利润贡献上,未来风电和光伏的作主要贡献。

中国电力扩张新能源项目主要采取项目注入,收购以及新建的方式,在2017年10 月9 日,该公司以总代价49.7 亿元注入广东(不包括前詹港电)、广西、安徽、湖北、山东、四会、寿县等7 个全资子公司。中国电力注入标的合计持有在运装机容量1994MW,在建装机容量1875MW,其中在运装机占比该公司2017 年上半年装机容量12%。

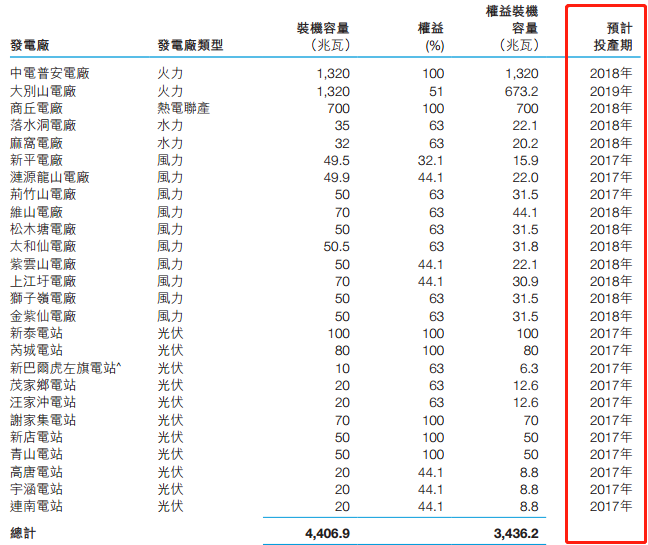

中国电力在2017年投入商业运营的发电机组中,共有15个发电厂项目,仅有一个为水电项目,其余为风电(3个)和光伏(11个)。而在建及运营的项目中,共计26个发电厂项目,仅有2个火力和2个水力发电厂,有10个风电场和11个光伏发电厂,2018年投产项目主要为风电场为主。

图片来源:中国电力公告

对比重心发展行业的估值,目前光伏太阳能行业PE值为171倍,PB值为1.2倍,风电行业PE值为11倍,PB值为0.9倍,而中国电力的PE值为6倍,PB值为0.6倍,可见该公司与行业的估值差距还是蛮大的,不过该公司在风电及光伏投入力度很大,未来业绩贡献系数增加,投资者看到成长性,估值将有可能平复至行业水平。

综上看来,火电板块并不是没有投资标的,正在转型的华能国际电力以及中国电力均是不错的投资标的,华能国际电力主要具有规模优势,而中国电力规模没那么大,转型速度快,未来在新能源板块可预期指数高。不过近期跌势汹汹的美帝股市,拖累了港股,暴跌造成一定的投资恐慌,但港股牛市逻辑仍在,投资者可关注大盘止跌信号,从而做好投资准备。