截至2018年3月初,Q5500动力末煤价格较2月初已回落10%,我们认为,电力行业对2018年需求的一致性预期回升,将有效支撑煤炭产能释放,带动煤价回归合理区间,助力火电企业业绩底部反转。

我们的观点:

① 电力行业对2018年需求的一致性预期回升,将引导煤炭产能合理释放。

② 动力煤供给已有所缓和,市场静待价格回归合理区间。

③ 成本端改善将利好火电企业盈利走出底部。

投资建议:综合考虑国内主要煤电企业的权益装机、度电煤耗、煤炭价格弹性等多方面因素,建议依次关注浙能电力、华能国际、国电电力、大唐发电、华电国际等相关标的。

风险提示:煤炭优质产能释放或不及预期;用电量增速或持续超预期,使煤炭实际需求多于预期,从而影响价格走势。

1、电力需求预期回升,或引导煤炭产能合理释放

近年来,我国逐步施行以调整结构为基调的经济政策,及以节能增效为导向的能源政策,用电量增速在2013-2015年逐步趋缓。鉴于此,相关部门主动调整后续国内用电量增速预期,根据中电联发布的年度电力供需形势分析预测报告,2011-2016预期用电量增速均处于持续下滑趋势当中。尽管近两年用电量增速有所修复,但实际增速仍在7%以内,2018年预期增速为5.5%,均显著低于2011年12%水平,如图1所示。

中国电力企业联合会于1988年由国务院批准成立,是全国电力行业企事业单位的联合组织、非营利的社会团体法人。2015年12月成立的第六届理事会中,国家电网公司为理事长单位,华能、大唐、华电、国能投、国电投等15个大型电力企业集团和华北电力大学为副理事长单位。该会定期举行会员单位交流活动,我们认为,中电联在电力行业内具有较强的影响力,其发布的年度用电量增速预测,一定程度上反映了电力行业内部对年度全社会用电总需求的整体预期。

中电联于2月初预测,2018年用电量增速将达到5.5%,为2015年以来预期最高值,且与2016和2017两年复合增速水平相近。我们认为,行业内部对于电力需求预期的回升,将有效引导后续煤炭产能规划,更加合理地推动优质产能释放。

回顾以往,需求预期变动对煤价影响显著。2011与2013年,中电联预测全国用电量增速与实际增速差异在0.5个百分点之内,较为相符。而在2011年以来的其余5年则存在3-4个百分点的差异。其中3年预期用电量增速高于实际增速,另外2年预期用电量增速低于实际增速。在预期增速高于实际增速的年份,全国动力煤均价均下行,而预期增速低于实际增速时,煤价上行,如表1。我们认为,这在一定程度上反映了中电联预期的影响力。

2、动力煤供给已有所缓和,静待价格回归合理区间

2018年2月初以来动力煤价格已出现明显回落,其中秦皇岛港山西产Q5500动力末煤平仓价从2月2日最高765元/吨回落至684元/吨,跌幅已达10.6%,如图2。

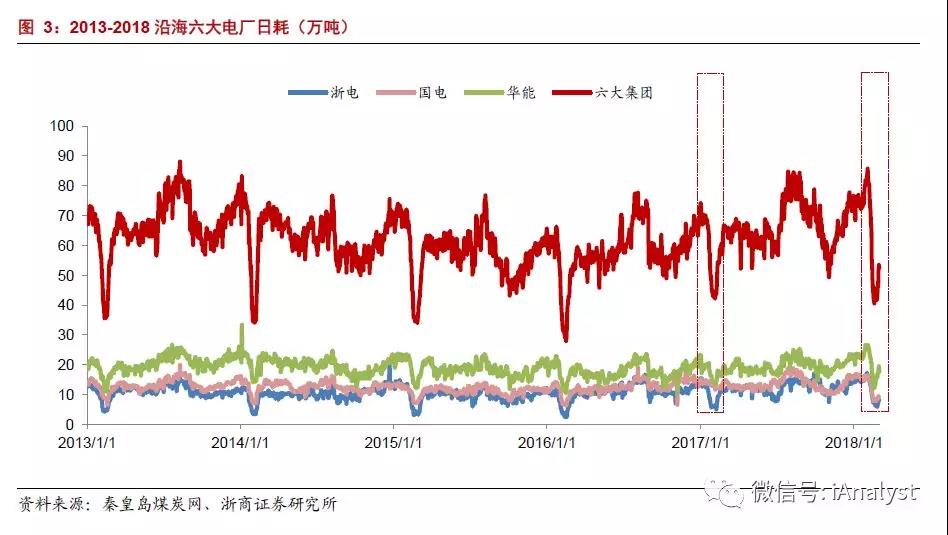

回顾2018年春节期间,需求增加明显,但供给保障强于去年同期,产能释放情况得到验证。2018年春节前后30天,六大电厂合计耗煤量为1725万吨,而去年同时期内,六大电厂耗煤量仅为1565万吨,如图3。在耗煤量大幅提升的情况下,2018年春节前后30天,六大电厂库存提升488.23万吨,而去年同时期内库存提升幅度仅为188.5万吨,如图4。

如以春节期间供给测算,日耗与库存提升对应的供给合计为2213.5万吨,在不减少电厂库存的情况下可满足日耗73.78万吨的水平,而这一日耗水平高于2014-2016年绝大部分时间的日耗需求,仅小于2017年年中与年末存在极端天气的情况。

此外,我们认为本轮电厂需求及库存的提升,并没有对港口库存与产地供给形成较大压力。

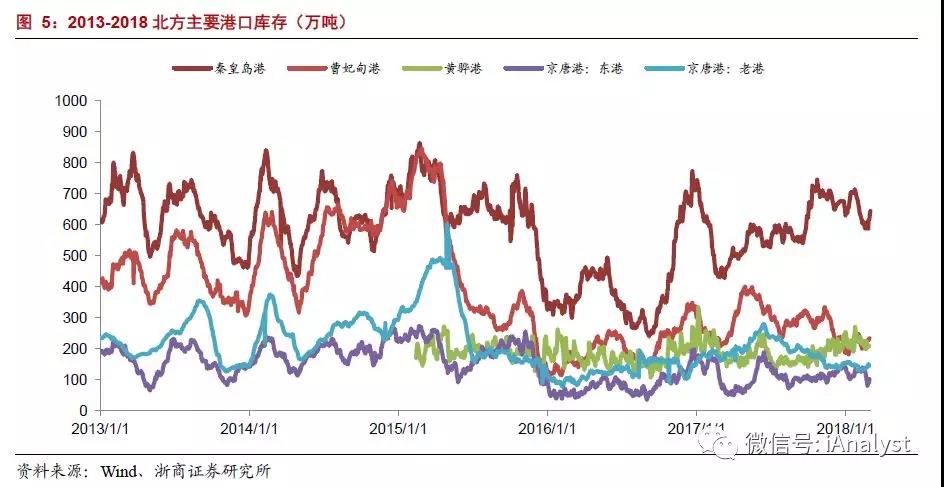

从港口库存、产地煤价来看,在2018年春节期间,秦皇岛港库存略降低20万吨,且于近期开始持续回升。从山西、内蒙、山西等主要产地煤价来看,主流价格仅上涨不足20元/吨,如图5、6所示。港口库存与产地煤价的稳定,在一定程度上反映了煤炭运输与产地供给相对有序的状态。

我们认为,电厂需求、库存大幅提升的情况下,港口库存与产地煤价仍能保持较为平稳状态,足以证明2018年初动力煤供给情况显著好于2017年初,后续煤价有望回归500-600元/吨的合理区间。

3、火电企业处于盈利低点,如长期维持将对全国电力供给产生不利影响

根据主流火电企业公告的2017年度业绩预告来看,其净利润均出现较大幅度下滑,华能国际、华电国际、国电电力净利润预告同比降幅分别约为82%、87%和53%,如表2。如考虑相关公司现有电力装机结构及其他资产结构,煤电业务基本处于盈亏平衡边界。 2018年1月底,华能、大唐、华电和国家电投四大国家发电集团联名向国家发改委提交了《关于当前电煤保供形势严峻的紧急报告》,在一定程度上反映了当下电力企业经营窘境。

我们认为,如这一情况长期维持,将显著影响企业正常经营,进而影响全国范围内的电力供给问题。考虑行业的公用事业属性,此前,我们认为收入端与成本端的改善因素,将大概率出现其一。

结合目前煤价走势,我们认为,成本端的改善将是2018年的主旋律,后续煤价有望在供给释放及政策引导的支持下回归500-600元/吨的合理区间,利好火电企业盈利底部持续改善。

4、投资建议

综合考虑国内主要煤电企业的权益装机、度电煤耗、煤炭价格弹性等多方面因素,建议依次关注浙能电力、华能国际、国电电力、大唐发电、华电国际等相关标的。相关预期指标如表3。

风险提示:

煤炭优质产能释放或不及预期;用电量增速或持续超预期,使煤炭实际需求多于预期,从而影响价格走势。