中国神华(601088)上周跌幅4.57%,总市值蒸发167亿。尤为值得一提的是,自今年2月以来,截至上周五,该股累计跌幅已达31.12%,远远超过同期上证指数的跌幅。而就在刚刚过去的2017年,中国神华还取得了80.98%的年度涨幅,然而仅仅时过半年,公司股价就已如此低迷不振。究其原因,恐怕还是在为2017年的高估值还债。

(来源:猎牛座 作者: 陋室愚夫)

从中国神华近两年的财务数据我们不难看出,由于受到供给侧改革造成煤炭在2017年涨价,以及公司控股股东国家能源集团吸收合并国电集团等举措影响,公司业绩在2017年出现大幅增长,营业收入和净利润分别实现35.83%和98.29%的年增长,股票的PE也给到了10倍以上。而这种高估值现象一直延续到2018年1月,中国神华创出了28.52元的年内最高价,按照2017年的2.26元的EPS计算,PE已达12.61倍。即便按照2018年市场一致预期2.46元的EPS计算,PE也达到了11.59倍。

客观而言,享受了2017年的政策红利之后,中国神华2018年在2017年高基数基础上再度实现高增长,难度是非常大的。因此,我们看到市场一致预期将公司2018年的营业收入和净利润的年增速分别大幅下调至5.59%和8.60%。显然,这样的增速,对应10倍以上的PE是无法持久的。所以,我们看到中国神华的股价也从1月底的25.48元,一路下跌至上周五收盘的17.55元,期间跌幅超过30%。

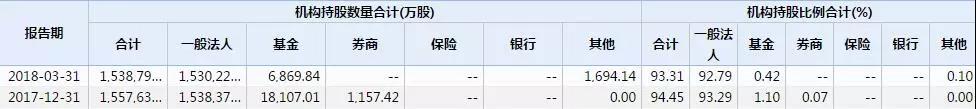

而下跌过程中最大的推手恐怕就是以基金和券商为代表的机构投资者了。根据WIND资讯的数据:截至2018年3月31日,基金持有中国神华的股份数量由2017年底的1.81亿股,下降到6869.84万股,减仓幅度超过60%;而券商的持股数更是由2017年底的1157.42万股下降至零,换句话说,券商在2018年一季度已经将中国神华清仓,而这也在一定程度上成了该股一季度跌幅超过10%的主要诱因。

尽管如此,对中国神华而言,下跌并未停止。今年二季度,股价又下跌了4.56%。如果不出意外,待公司半年报公布后,我们可能会看到机构在二季度进一步减持的动作。进入7月,该股疲态依旧,上周跌幅超过4%,似乎依然没有要涨的意思。

而从基本面看,公司的确还存在一些困难。例如,发改委要求将外购煤长协价格降低到600元/吨以内,即便市场价会超过这一价格,中国神华表示:也会执行发改委的要求,这势必会影响公司的利润;与国电集团合并后,煤炭业务协同作用尚不明显,公司的一些矿由于证照不全,被迫停产,从而影响了中国神华的产能;另外,由于公司要大量供货煤炭给控股股东国家能源集团,且价格要低于市场价格,这也会影响到中国神华2018年的利润。

基于上述分析,中国神华2018年的营业收入和净利润存在下调的风险,因此市场一致预期将其PE下调至6—7倍之间。按照这一估值水平,公司的合理估值应该在14.76元—17.22元之间,而7月3日该股最低点17.30元已经接近这一区间的上限。考虑到股价的下跌惯性,中国神华股价在16元一线企稳的可能非常大。换句话说,该股还有8%左右的下跌空间。

即便如此,一些大资金甚至已经开始试探性买入。从上周的沪港通交易数据来看:五个交易日,港资三天买入,两天卖出,虽然股价跌去4.57%,但港资却净买入246.63万股,这似乎也说明,一些大资金在对中国神华进行提前布局。

如此看来中国神华的股价已进入下跌的尾段,一旦熬过这最后一跌,股价可能将迎来一波反弹。