2017年对整个光伏行业是不平凡的一年。

在2016年630之后,整个光伏行业陷入了“冰”一样的市场,无论行业内或者行业外的人,都对2017年的光伏行业充满了悲观的论调。

但出乎意料的,2017年的光伏行业却似“火”一样,给行业内的人还有投资光伏行业的人,都带来了很好的结果。

值此岁末,我给大家带来,2017年影响光伏行业的十大事件,去盘点2017年的光伏行业:

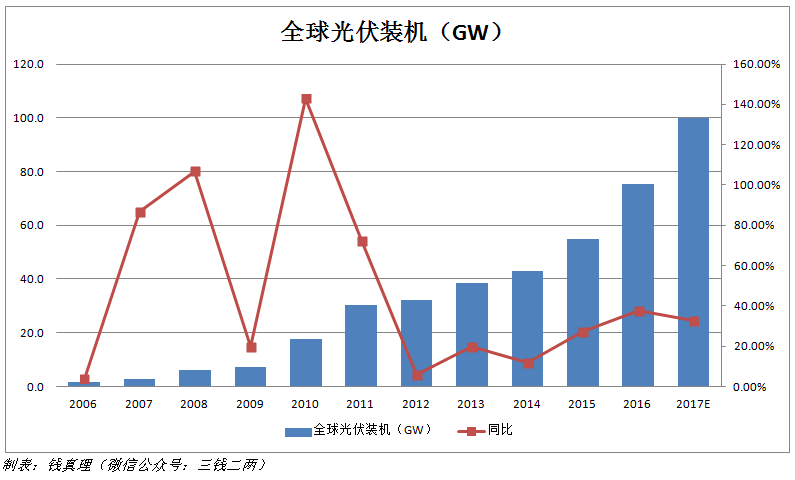

1. 2017年全球光伏装机量首次超过100Gw

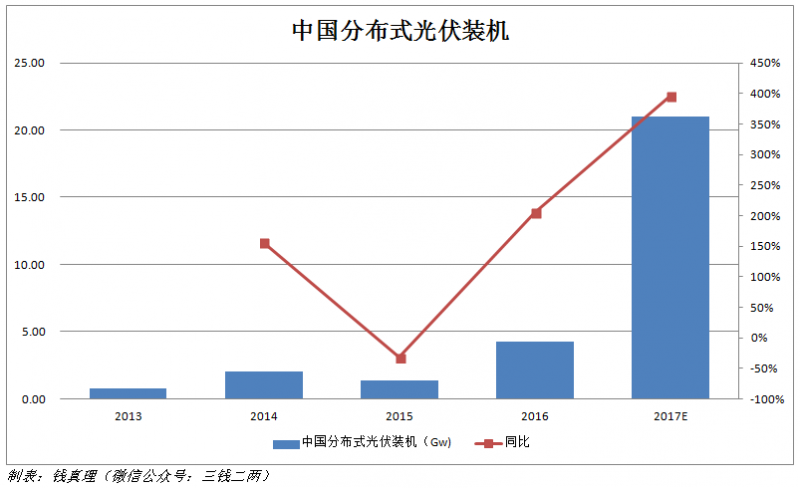

2. 2017年中国分布式光伏爆发,同比增加约400%

3. 2017年中国资本市场打开对光伏企业的想象力

4. 2017年中国光伏公司在美国资本市场开启“退市潮”

5. 2017年光伏行业整体利润在上游

6. 2017年上游硅料企业狂抛“扩产计划”

7. 2017年单晶浪潮势不可挡,迎来“扩产期”

8. 2017年单晶多晶硅片全面普及金钢线切割技术

9. 2017年美国201与印度双反

10. 晶科连续两年全球出货量第一,有望打破光伏老大魔咒

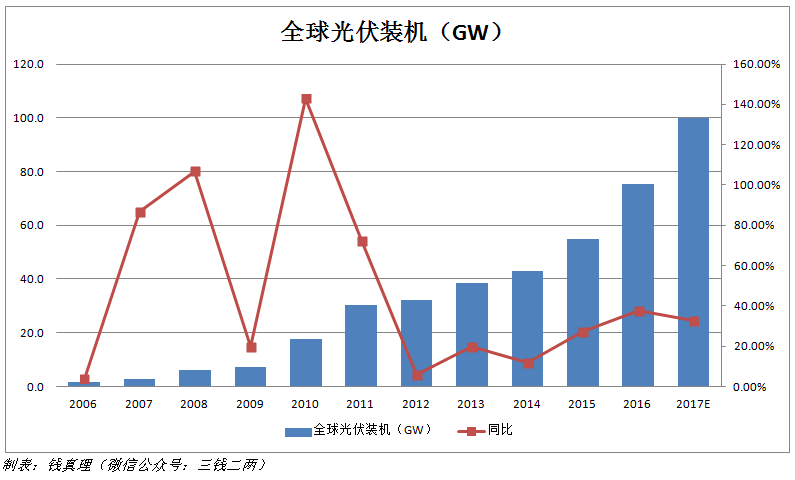

1. 2017年全球光伏装机量首次超过100Gw

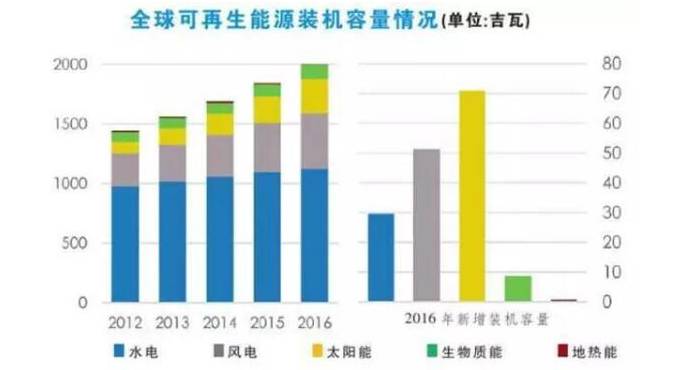

2017年,全球光伏新增装机量将首次超过100Gw,同比增加35%左右。

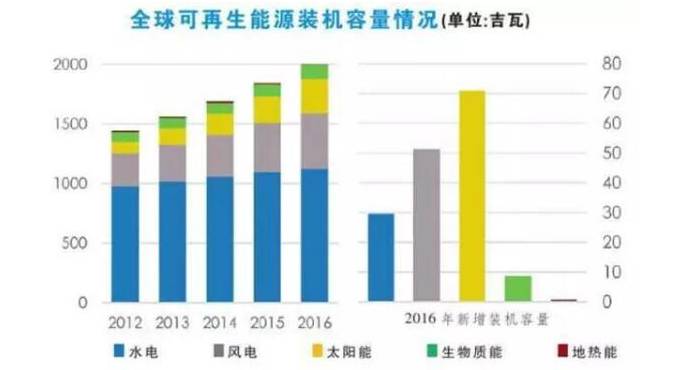

这也意味着继2016年之后,光伏再次问鼎全世界清洁能源新增装机量最多的能源。

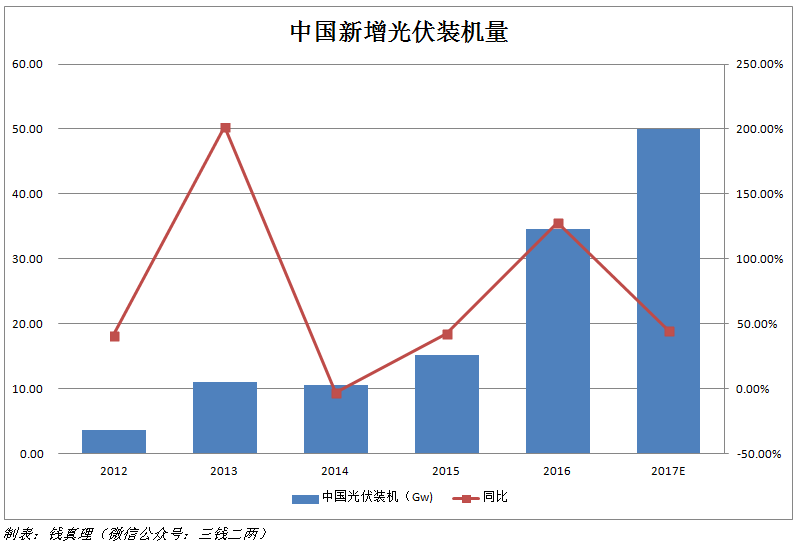

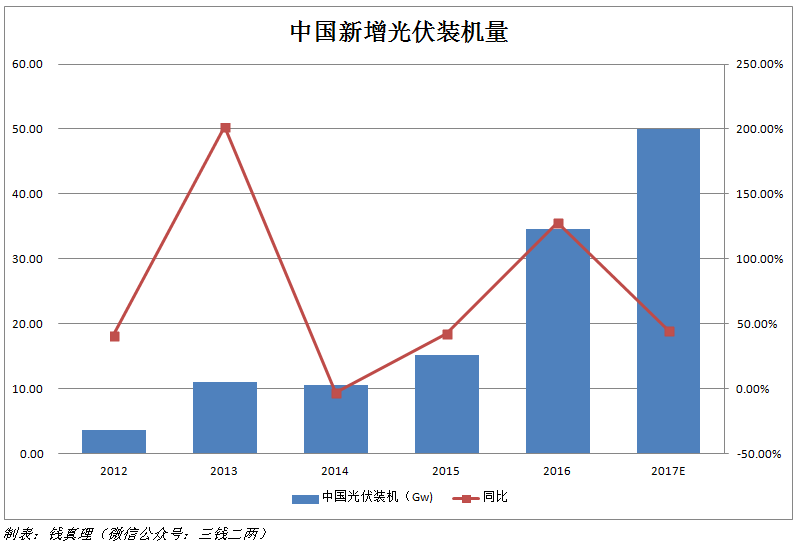

我们看到,今年全世界光伏装机量超过100Gw的背后,中国也仍然是全世界最大的光伏市场,而2017年中国的光伏装机量也将首次突破50Gw。

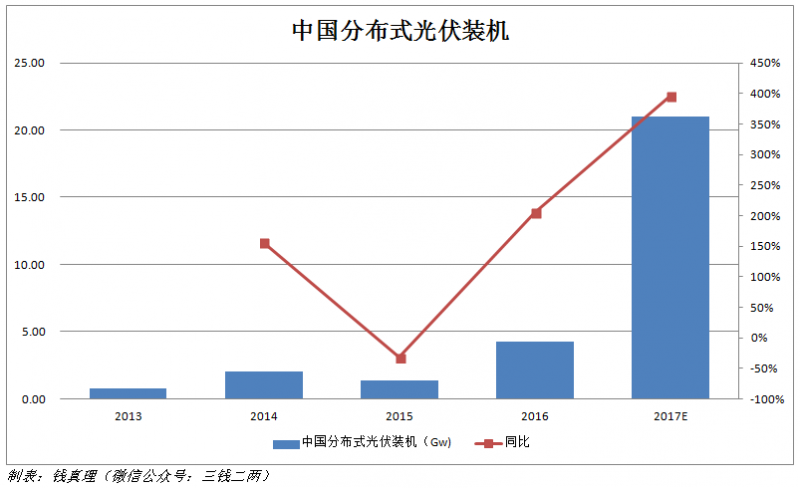

2. 2017年中国分布式光伏爆发,同比增加约400%

2017年,中国分布式可以说是中国整个光伏市场最大的亮点。

2017年前三季度,中国分布式新增装机量就达到15Gw,2017年全年将会超过20Gw,同比增加约400%。

分布式爆发的背后主要有两方面原因,一方面是分布式(如自发自用,余电上网)并不受补贴下降的影响,收益较高,另一方面,分布式也不受地面电站指标的管理,可以任意发展。

3. 2017年中国资本市场打开对光伏企业的想象力

2017年,中国资本市场对光伏企业的热爱丝毫不亚于对茅台的热爱。

如果我们去看整个A股光伏板块的龙头,隆基股份,其涨幅是超过贵州茅台在2017年的涨幅(2017年,隆基最高涨幅223%,贵州茅台最高涨幅120%)。

(白色为隆基股份,绿色为贵州茅台)

同时,隆基的上涨让中国光伏公司在A股的估值到了850亿的水平,创造了A股对中国光伏制造业的最高估值,也打开了中国资本市场对光伏的想象力。

(注:钱真理也曾在隆基今年低点时,推荐隆基 隆基股份:50万创业,押注单晶,匠人之心,终成单项冠军)

我们也看到,不仅隆基这一家公司在2017年受到了资本市场的追捧,包括通威股份(通威股份:饲料大王的光伏征途),阳光电源为代表的一些列光伏龙头公司都受到资本的追捧,涨幅均超过100%。

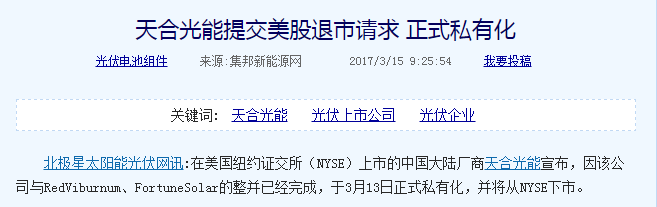

4. 2017年中国光伏公司在美国资本市场开启“退市潮”

与中国资本市场相比,我们看到在美国上市的中国光伏公司却受到了很冷的待遇,这也使得这些公司纷纷私有化,从美股退市。

从17年3月的天合能源的正式退市,我们看到2017年变成了中国光伏公司在美股的“退市潮”。

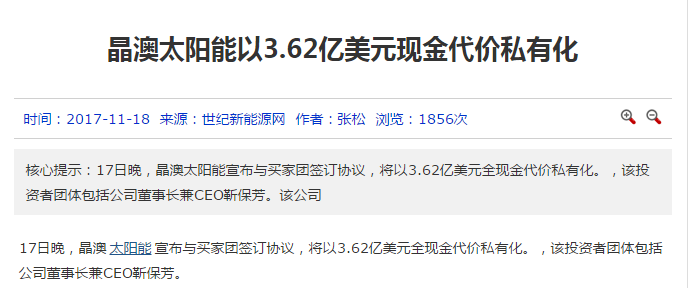

2017年11月,晶澳太阳能从美股也正式私有化。

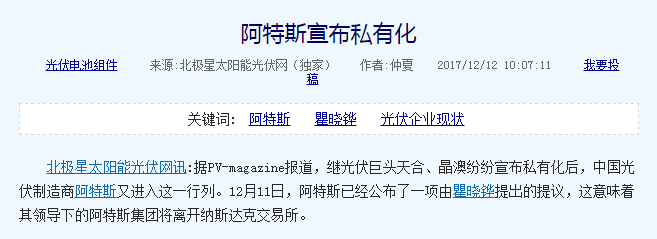

而2017年12月,阿特斯也宣布将私有化:

中国公司在美国“退市潮”的背后,影射的是美国资本市场对中国光伏公司的冷落与偏见,而更让人感到愤慨的是,其实在美股上市的这些光伏公司,可以说是整个光伏业的老兵,同时很多公司至今也是光伏行业的佼佼者。这样的偏见让中国光伏公司在美股的估值基本是在净资产附近(晶澳甚至是0.4倍PB),与中国资本市场产生了极大的反差。

5. 2017年光伏行业整体利润在上游

虽说2017年是全世界光伏的大年,但我们看到整个产业的利润分配十分不均:光伏上游环节基本上是赚取暴利,而在光伏下游环节则基本上是不赚钱。

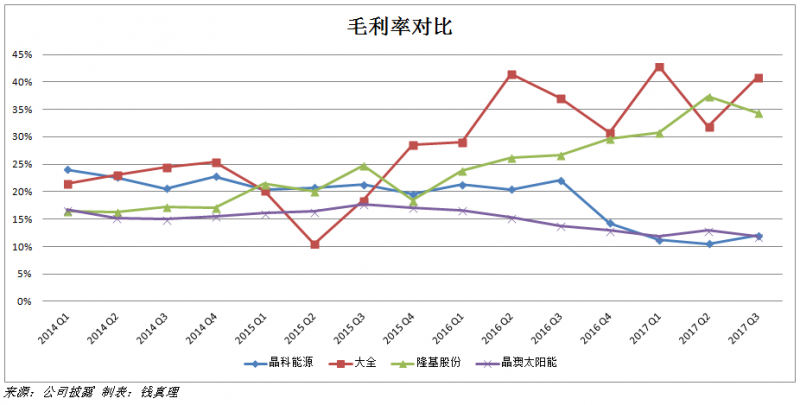

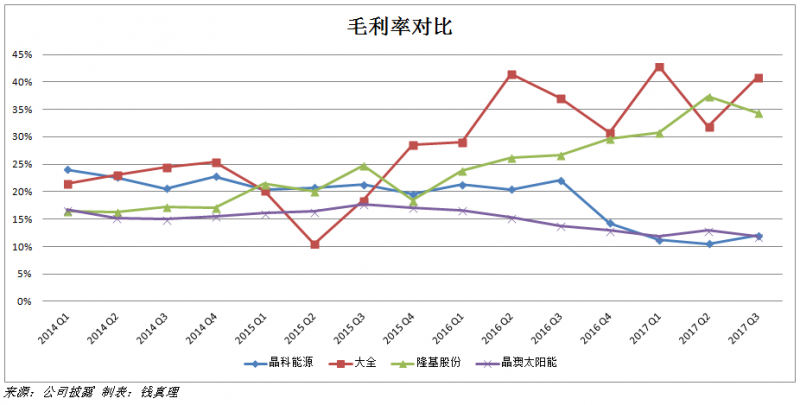

这里,我们对比两家上游公司,隆基,大全的毛利率与两家下游公司晶科和晶澳的毛利率:

我们可以很明显的看到,2017年隆基和大全的整体毛利率都维持在30%以上,而晶科与晶澳的毛利率都在15%以下,这就使得今年隆基一家公司的利润(约30亿)会等于所有下游组件企业的利润总和(约10亿)的3倍,这也意味着整个光伏行业的利润都在上游企业。

6. 2017年上游硅料企业狂抛“扩产计划”

2017年,多晶硅料的价格在经历了年初的下跌后,便开始一路上涨,从年初最低点的约10万/吨涨到2017年底的约15万/吨。

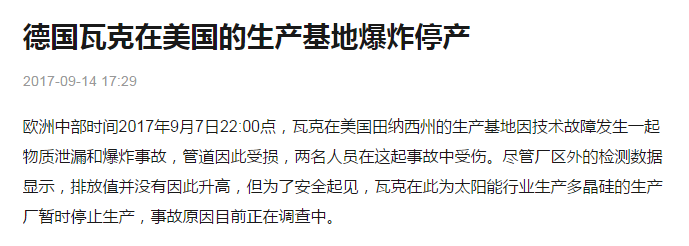

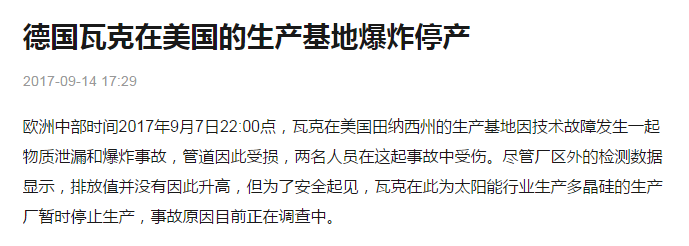

上游的涨价叠加了两个因素,一个是2017年的光伏整体需求超预期,另一个是瓦克工厂意外的爆炸,带来的2万吨的停产:

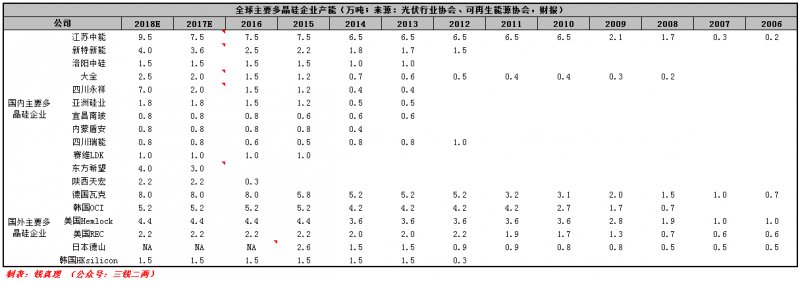

而上游硅料的上涨带给了上游丰厚的利润,也让上游硅料厂商纷纷抛出了“扩产计划”。

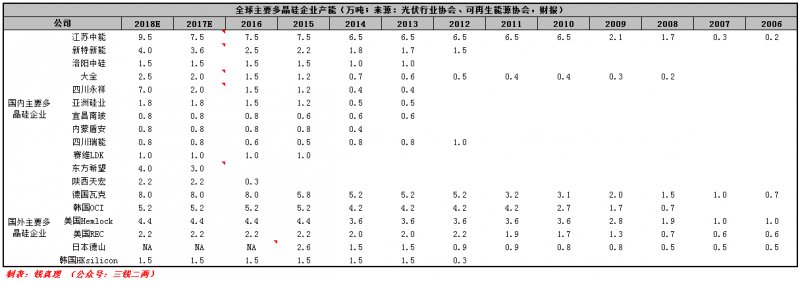

09231385118512.png

其中,扩产计划最激进的当属通威股份和东方希望。通威和东方希望的产能预计都会达到12万吨,成为世界第一,而过去国内第一的保利协鑫(即江苏中能)预计产能将会达到10万吨。

如果上述三家企业的扩产计划都能实现,则这三家的产能一共将达到32万吨,相当于2016年全球多晶硅产量的84%,而加上国内其他的企业,钱真理预计未来中国多晶硅产量将占全世界总产量的80%以上,这也意味着整个多晶硅产业格局将完全被中国企业所主导。

7. 2017年单晶浪潮势不可挡,迎来“扩产期”

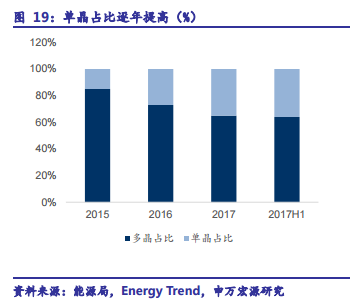

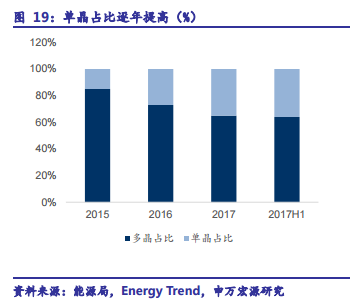

自2014年以来,在国内,单晶的市场份额便不断提高,从组件端统计,单晶组件份额已由2014年的5%,提升至2015年的15%,再到2016年的27%左右,而在2017年,单晶的市场份额将会达到35%左右。

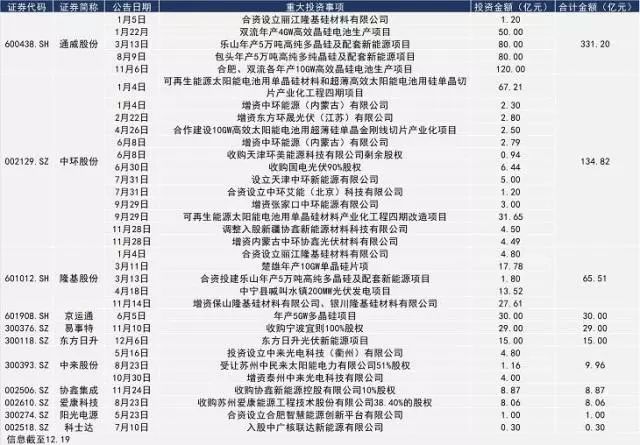

在这一波单晶浪潮下,我们看到2017年迎来了单晶企业的扩产期。以单晶硅片的龙头,隆基和中环为:

隆基:2016年硅片产能为7.5Gw, 2017年将达到15Gw, 同比增加100%,而在2018年有望达到25Gw。

中环股份:2016年单晶硅片4.5Gw,2017年将达到12Gw, 同比增加160%,而在2018年有望达到23Gw。

同时,我们看到像晶科这样的垂直组件厂商,也开始投资单晶,预计晶科在2017年的单晶硅片产能也将达到约4Gw。

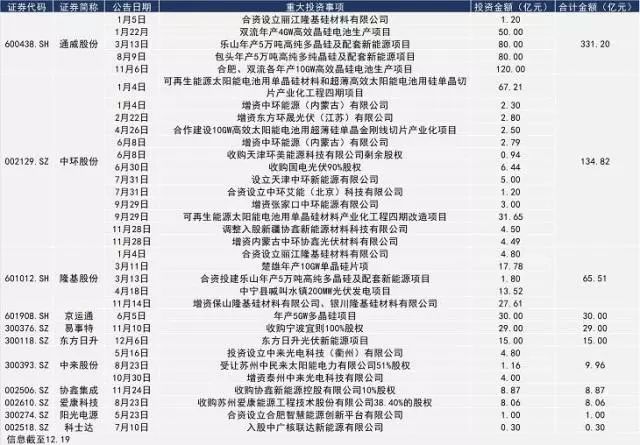

这样的扩产期,无论是多晶硅料还是单晶硅片,在光伏的历史上也从未有过,而这一些系列的投入,仅仅上市公司,就将投入超过600亿人民币:

8. 2017年单晶多晶硅片全面普及金钢线切割技术

如果说整个产业技术路线近两年最大的变化是单晶的重新崛起,那么金钢线在单晶上面的运用就是单晶浪潮最强大的催化剂。

而在2017年,我们看到不仅金钢线在单晶的运用上已经日趋成熟,多晶也开始全面普及金钢线切割技术。

而关于金钢线的普及,我们之前的一篇文章,光伏行业2017年总结(一):金刚线本质上是有利于单晶的产业革命,里面有详细的阐述。

这里,我想特别值得一提的是,由于金钢线的单晶和多晶的普及,这会让砂浆切割的多晶硅片由于成本太高,将退出历史舞台,金刚线切割多晶硅片和单晶硅片将会是这个市场的完全主流。

9. 2017年美国201与印度双反

目前,美国是全球第二大光伏市场,其2017年光伏新增装机量有望突破13Gw,而印度是目前新兴市场里增长最快的市场,2017年新增光伏装机量有望将会突破10Gw,而这两大市场,都在2017年,开启了对非本国光伏产业的新一轮的调查。

2017年4月,美国光伏电池厂商Suniva(其实这是一家中国人自己控股的公司,)破产后,向美国政府提起201调查,而美国政府在2017年9月22日作出损害认定,认定非美国产的光伏产品对美国本土光伏制造业有损害。

2017年7月,印度工商部发布公告,对来自中国大陆,台湾,马来西亚的光伏电池以及组件发起反倾销调查。

美国的201与印度的双反,都将影响到中国的光伏企业,但我也想强调的一点是,美国201与印度的双反所能造成对中国光伏企业的影响,肯定会远远小于2011年的欧美双反。

这是源于两方面的原因,一方面是中国企业的整个产业竞争力已经比2011年强大了太多,目前整个光伏产业链,从最上游的硅料到下游的组件,中国光伏已经都已经占到了80%的市场份额,另一方面就是市场,2011年的时候,欧美市场就占了全球市场的80%,而现在,中国是全球最大的光伏市场,占了约50%的市场份额,而美国和印度的市场份额一共约20%。

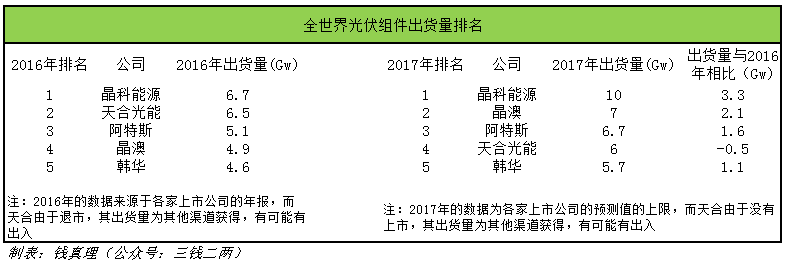

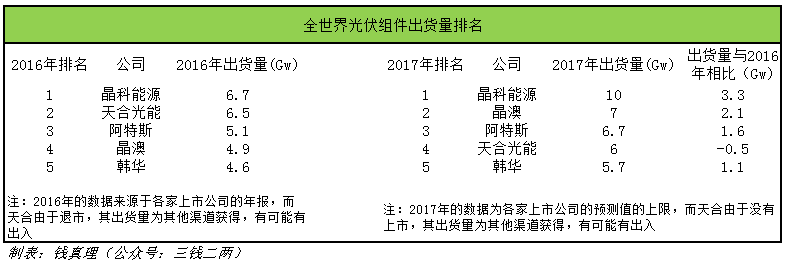

10. 晶科连续两年全球出货量第一,有望打破光伏老大魔咒

2016年,晶科以6.7Gw的出货量成为全世界出货量最大的光伏企业,而2017年,晶科预计出货量将达10Gw,连续第二年成为全球出货量第一的光伏企业,并且今年晶科将拉开与第二名之间的出货量差距,而这也让从前光伏的“老大必死”的魔咒有希望被晶科所打破。

同时,有意思的是,由于其他一线组件厂,如天合,晶澳,阿特斯,都已经准备在美股退市,晶科便成为在美股上市的唯一的一线组件光伏公司。