平价上网是光伏行业打破指标、补贴天花板,突破更大市场空间的根本,上游制造环节、下游投资运维都在通过降本增效等方式向平价上网努力。

从投资角度看,2018年我们认为光伏行业可以围绕两个维度布局:1.短期内需求大增推动弹性较大的硅料环节毛利率提升;2.中长期来看,拥有成本优势的企业抓住时间窗口期扩产能,推动行业向寡头垄断的格局靠拢。硅片环节单多晶开始区分,单晶金刚线切割+PERC成本和效率优势显著,正在快速替代多晶份额。

“630”之后,行业长期增长驱动力已经凸显

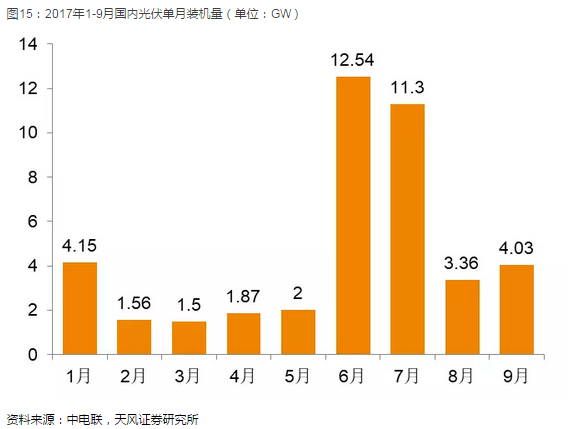

前三季度国内光伏装机实现43GW,预计全年大约装机50个GW,其中地面电站大约30GW,分布式大约20GW。与去年装机数量相比,地面电站装机基本持平,分布式装机新增4-5倍。这个变化一方面是因为地面电站补贴下调,分布式度电收益很高;另一方面很重要的是因为地面电站指标收缩。光伏补贴下调基于系统成本下降,电站投资收益率对投资热情影响不大,影响地面电站装机量增长的主要是指标。所以国内需求来看,根据能源局下发的17年-20年的指标,我们预测明年地面电站大约装机量25GW左右,分布式增长50%,预计明年总装机约55GW。

分布式光伏装机的增速大超行业预期,以扶贫推动的户用分布式更远超行业预期。分布式、领跑者、光伏扶贫已经形成支撑国内光伏需求的三驾马车,预计全年光伏装机有望达到50GW的新高度。

国内光伏市场无疑已经成为全球最大的下游应用市场,自2013年起已经连续四年全球下游市场需求第一,累计装机量也连续两年全球第一。2016年国内新增装机34GW,全球新增装机77GW,国内市场占有率超过44%,今年预计国内装机有望超过50GW,全球预计装机90-100GW,国内下游市场占全球比例将超过一半。

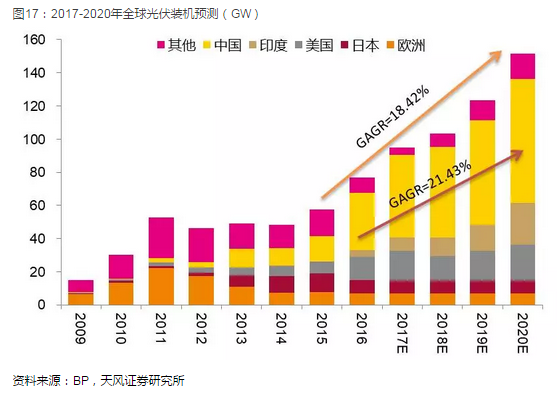

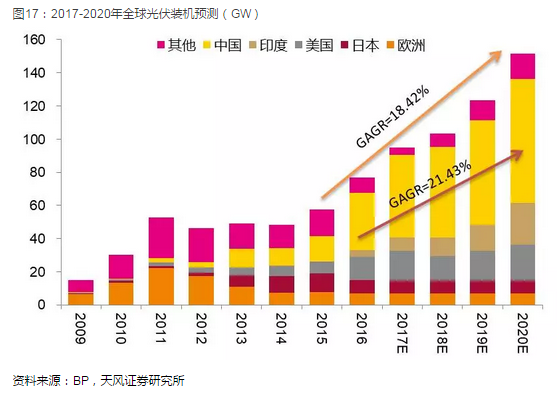

光伏发电投资热情高涨不是国内独有,美国、印度、以及光伏新兴市场,下游装机也同样需求火爆。通过对比2010年-2016年全球主要光伏应用市场新增装机变化,可以看出欧洲、日本成熟市场装机量已经趋于平稳甚至下滑;中国、美国、印度依然呈高速增长;其他新兴国家也正在慢慢释放需求。2017年,中国、美国、印度三大快速增长市场预计将达到50GW、18GW、8GW装机量,由于中国市场需求火爆、美国201法案调查推动提前强装,挤压组件向印度市场的供应,可能导致印度市场低于10GW的装机计划。

此外,全球新兴光伏市场的增速不容小觑,根据中国光伏行业协会的一组数据:目前新兴市场中,装机规模超过1GW的国家和地区有24个,超过10MW规模的国家和地区有112个,已经制定光伏政策目标的国家有176个。光伏系统装机成本快速下降,越来越多的国家和地区有条件开发光伏发电,新兴市场将是接下来全球光伏新增装机的主要动力之一。

国内光伏制造业产能,占据了全球的一大半。全球下游市场旺盛需求推动,产业链各环节产能利用率显著提升,产量大幅增加。根据中国光伏行业协会公布的数据,截止三季度末,光伏产业链多晶硅料、硅片、电池片、组件分别产出17万吨、62GW、51GW、53GW,分别增长17%、44%、50%、43%。

行业需求增加的驱动因素

影响光伏投资热情的因素是电站投资的内部收益率,影响收益率最主要的几个因素包括:期初投资成本、运维和融资成本、发电受益。光伏上网标杆电价下行成为常态化,度电受益下行直至与火力发电平价,光伏发电项目的理论单位收入未来将一直下行。

假设运维成本与融资成本一定的前提下,在实际运营中影响发电收入的因素有,发电小时数(是否存在弃光限电问题)、补贴发放问题。

从期初投资的角度来看,期初投资成本下降速度越快,内部收益率越高,当期初投资成本下降速度足以弥补标杆电价下降的速度,光伏电站投资收益将越来越高。

所以,光伏行业投资热情的内在驱动力,与期初投资成本下降、标杆电价调整、弃光限电改善以及补贴发放等问题相关。现阶段行业需求持续高涨,根本源于系统装机成本的快速下降,足以弥补标杆电价下调,平价上网已经值得期待;政策清扫弃消纳、补贴等问题,打破行业受指标和补贴限制的天花板,释放更大空间。

国家政策清扫行业快速发展障碍,打开更大市场空间

2016年国内光伏弃光限电问题开始恶化,政策开始引导光伏建设由西部欠消纳地区向中东部消纳能力强的地区转变,由集中式的地面电站向分布式转变。2016年12月,能源局印发《太阳能发展“十三五”规划》,我们在当时的点评中总结为四个关键词:优化布局、产业进步、经济性、多元化。

未来装机空间测算:热情仍将持续

自2013年复苏,光伏国内、全球装机量年终数据超过预期已经多次,一方面是国内巨大的终端市场迅速崛起;另一方面是光伏全球市场正在去中心化,成熟稳健、快速增长、新兴潜力结合的多元化市场正在形成,光伏政策驱动的大起大落减少,真正向高成长性行业切换。

光伏系统装机成本目前每年超过10%的速度下降,越来越多的国家开始投资或准备投资开发光伏发电产业;在成熟市场,越来越多的应用模式开始有经济性。我们认为到2020年,国内依然是全球光伏应用的主要市场,分布式、光伏扶贫、领跑者三驾马车拉动国内需求启动第二波快速增长。欧洲、日本市场趋于稳定,美国市场由于今年透支了部分2018年的指标,将2018年或新增装机有所下降,但中长期来看,美国新增市场容量非常可观。

相比于欧美市场,印度市场光伏产品价格较低,企业出口到印度的产品,相比于日本、欧美市场毛利率水平较低。印度市场是一个不容忽视的、快速增长的应用市场,但全球下游需求火爆行情下,毛利率水平较低的市场份额或被挤压。因此我们预测,虽然印度计划光伏装机量很大,但2017年组件供应或受挤压,全年新增装机预计8GW左右。

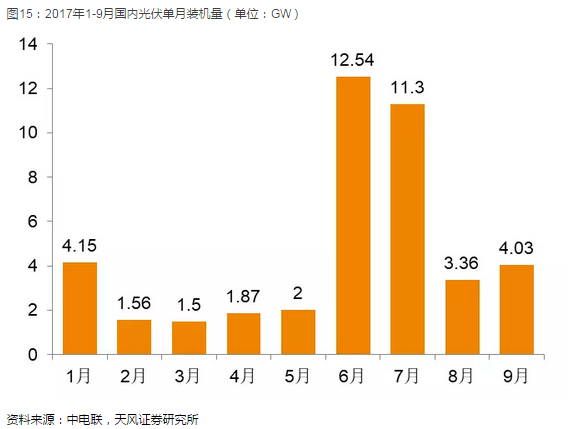

国内市场目前单月数据来看,“630”之后装机热情依然很高,6月、7月受“630”前后抢装和递延效应的影响,出现畸高数据。8月、9月回归正常,单月装机量仍然高于上半年,足以证明“630”之后虽然标杆电价下调,但系统装机成本下降足以弥补电价下调对电站投资收益率的影响。通常四季度是光伏装机旺季,新增签单热情不减,明显比三季度的热度高。来自美洲市场订单,需求热情依然高。因此,四季度到明年,国内光伏装机需求依然可观。

而支撑“630”标杆电价下调之后国内需求的是领跑者、分布式和扶贫。

光伏行业已悄然发生变化,不再是昔日一个市场变动,全球行业伤筋动骨的年代,光伏行业2011年在欧洲达到顶峰,2017年也许在中国也达到顶峰,但是全球来看,行业投资近几年一直是向上的,因为新兴市场正在崛起。彭博新能源财经最新发布的二季度清洁能源投资数据,投资638亿创2016年二季度以来的新高,环比上升21%。这主要受益于阿联酋两大光伏项目20亿美元的投资;美国和中国投资相比上季度分别上涨51%和32%,墨西哥、澳大利亚和瑞典融资额急剧增加,埃及、阿根廷创历史新高。全球清洁能源迎来复苏。

我们认为全球光伏市场正在去中心化,一个市场的的波动或许对光伏产业链造成一些波动,但已经远不能造成寒冬式的冲击。行业成本下降速度超出预期,补贴和指标限额的天花板逐渐提高,越来越多的新兴市场开始投资光伏,行业正在逐渐摆脱补贴,依靠市场驱动力增长。预计到2020年,中国、美国、印度以及全球新增装机将达到75GW、22GW、25GW、151GW;国内复合增长率达到21.43%,全球复合增长率达到18.42%。

寻找弹性最大、利润率最高的环节

光伏产业链包括“多晶硅料-硅片-电池片-组件-电站终端”,其中多晶硅料、硅片、电池、组件属于制造环节,电站终端投资运营属于下游应用环节。国内最早进入的环节是组件代工,目前国内企业参与已经从最下游的组件,延伸到上游。最早期国内企业做组件,后来做电池,现在慢慢把附加值低的组装环节转移到马来西亚、印尼、越南等国家。

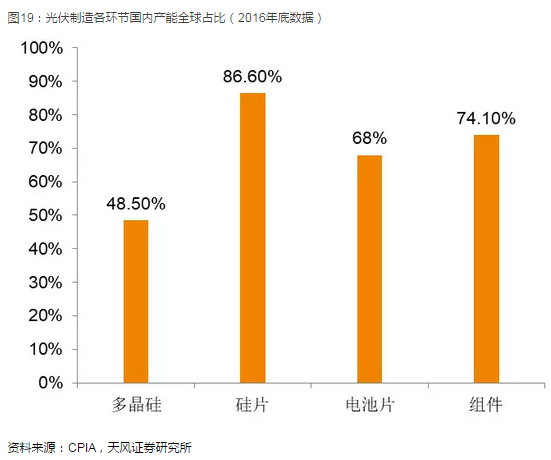

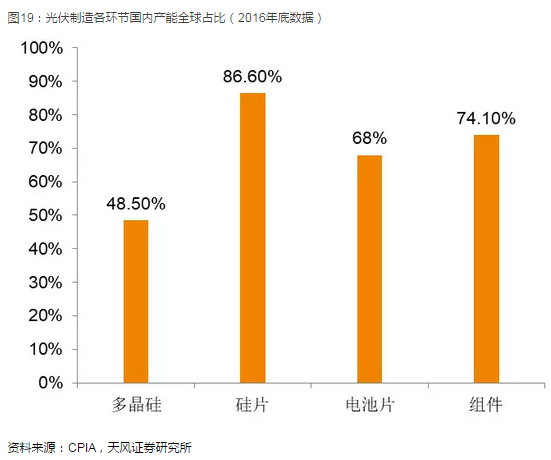

目前光伏制造已经全产业链实现国产化,并且引领全球的新技术与总产能,硅片、电池、组件国内产能已经占据全球产能一大半。多晶硅、硅片、电池片、组件产能分别占全球产能48.5%、86.5%、68%、74.1%,只有多晶硅料环节产能不足全球产能一半。