相信各位经销商朋友近期在朋友圈、微信群中看到很多低价抛售组件、逆变器的消息。其中,多晶组件最低1.7元/W,比目前直降0.5元/W以上。有个别经销商、媒体按照这一价格推算,认为光伏系统成本不过3.5元左右,即使没有补贴,也可以实现较高收益率,直接平价上网。

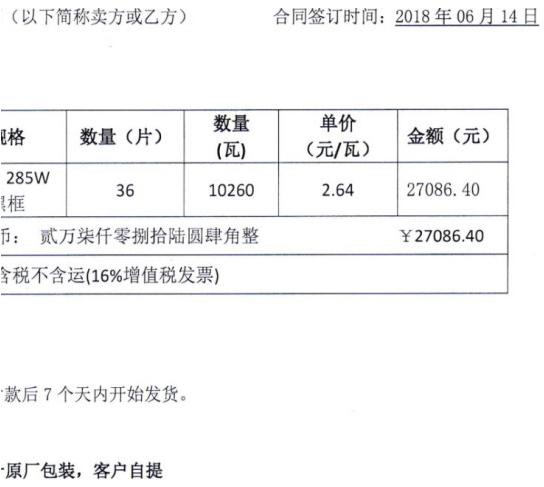

但多数系统经销商不认同这种说法。在他们看来,渠道合理利润是保证户用光伏大面积推广的前提,目前一线企业组件价格还要2.2-2.3元,个别企业单晶组件小批量供货价格甚至超过2.6元(含税不含运费)。

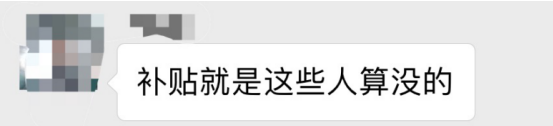

难怪前两天某媒体按3.3元/W系统价格进行测算、得出户用光伏已实现平价上网的结论后,有经销商痛骂:

究竟是谁动了经销商的奶酪?

1.7元价格从哪来?

需要指出,1.7元/W的组件价格不是出厂价,一部分是组件企业抵债的产品,另一部分则是少数经销商决定退出光伏行业,清理库存时给同行报出的价格。

尽管这部分产品不属于降级、拆卸组件,但质保是不用考虑的。如果在仓储、物流、交付过程中发生任何意外,购买者只能自认倒霉。光伏企业明确表态,他们只对“正常渠道”销售的组件负责,转卖显然不在此列。

多位经销商表示,他们向二线厂商购买组件时,价格已跌至2元以下,但拥有国际市场的一线企业价格普遍在2.1元/W以上,高效单晶产品还要再贵一些。“今年630抢装比较少,企业有库存积压,不然不会降到这个水平。”一位EPC企业负责人分析道。

同时,之前从事组件回收、降级组件销售的企业再度活跃起来。由于多数老百姓不懂得如何检验组件质量,给一些人带来了可乘之机。笔者毫不怀疑,目前市场上流通的1.7元组件中,有相当一部分是B级、C级产品,寿命较短,无法让用户享受25年稳定收益。如果经销商只是为了捞一笔就走,将给用户、给光伏行业带来巨大的售后黑洞。

光伏产品价格走势分析

近日,隆基、中环两家单晶企业再度下调硅片价格,以180μm常规硅片为例,隆基价格已降至3.35元/片,中环则为3.32元/片,与多晶硅片价差重新拉回1元/片以内。索比光伏网分析师认为,二者价差会直接引导中下游企业做出判断,从而影响库存消化速度,并对硅料价格形成倒逼。从下半年市场需求来看,受领跑者计划影响,单晶市场需求比较稳定,多晶则需要利用硅料价格优势,全产业链继续降价以确保市场占有率。

受新政影响,国内市场需求减少,即便不考虑各家的扩产计划,也已经形成了库存压力,企业不得不低价抛售产品来换取现金流。用盖锡咨询的话说,这是一次不健康的抄底现象,但这种低价不可持续。索比光伏网也认为,随着库存的逐步消化和企业在海外市场的业务拓展,三季度光伏产品价格会逐步回到正轨。

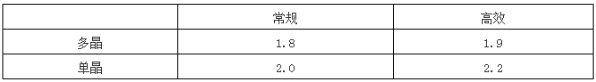

以多数经销商关心的组件价格为例,预计到三季度末,普通多晶组件价格有望达到1.8元/W左右,高效多晶则要再加0.1元,具体取决于即将发布的新政补充方案。如果下半年户用市场还有一定发展空间,在单晶参与竞争的前提下,多晶价格会平稳下降;如果户用市场一蹶不振,已经实现平价上网的工商业分布式将成为新的热门,多晶库存的消耗会加速,价格也会更快出现上扬。

单晶组件的情况比较复杂。由于领跑者项目中80%以上都选择了单晶产品,且至少5GW应用领跑基地要求今年四季度末并网,电池、组件企业的生产压力较大,供货相对紧张,与多晶的价格差距也会进一步拉开。初步判断,今年三季度末,普通单晶组件价格在2元左右,高效单晶组件则会达到2.2元/W。

可能存在的变数

首先是最新政策的影响。多个消息渠道显示,6月30日前,国家能源局会对531新政进行适度调整,但调整的内容、幅度尚不明确。如果受益的只是531前备案尚未并网的项目,下半年国内应用市场依旧沉寂,电池、组件价格将很难回暖。

其次是领跑者组件价格对市场的影响。根据媒体报道,国电投在几大应用领跑基地中的单晶PERC组件(310Wp)开标价格都比较高,除达拉特旗双面双玻组件价格最低2.46元/W以外,其余各基地单面组件价格普遍为2.5-2.7元/W,双面双玻还要再加0.05-0.15元/W。如果领跑者项目组件价格比工商业分布式还高,“领跑”的意义在哪里呢?作为全球光伏投资企业的老大,国电投会变更中标价格吗?

最后还要考虑各家企业的扩产计划实施情况。今年上半年,协鑫、隆基、通威、大全、尚德、东方日升等企业先后宣布了各自的扩产计划,上游扩产尤其迅猛。新政发布后,多家机构下调了2018年全球光伏装机量预期,如果相关企业都雷打不动地执行原有计划,将造成10万吨以上硅料产能过剩和20GW以上硅片、电池、组件产能过剩,也难怪行业协会要发出预警了。

小结

1.目前组件市场价格较低但不可持续,未来会先回暖到正常价格,再平稳下降。

2.到三季度末,组件价格预期:

3.即将发布的政策调整方案会对市场价格产生重大影响。

4.光伏企业特别是上游需警惕产能过剩。

作者:尹也泽