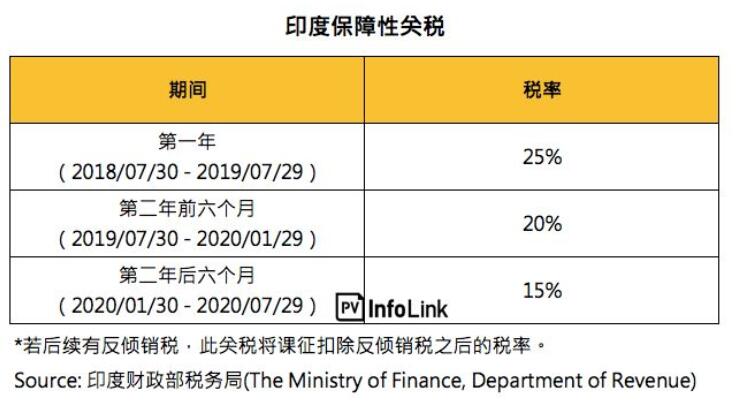

昨晚,印度财政部税务局(The Ministry ofFinance, Department of Revenue)正式宣布:根据印度贸易救济总局(DGTR)提出的最终建议,自7/30开始即日起对中国、马来西亚及其他已开发国家的太阳能电池(无论是否封装为组件)征收25%的保障性关税。依印度财政部的公告,将根据进口货品的价值课征以下关税,若后续有反倾销税,此关税将课征扣除反倾销税之后的税率。

另外,本次公告表明:本通知中的任何内容均不适用于2016年2月5日发布的“第19/2016号通知”之开发中国家,但中国和马来西亚除外。故除了中国与马来西亚之外,其他已开发国家也位列本次的课税对象,而拥有超过10GW电池片产能的台湾电池片是否也被课征25%税率则尚未明朗。

PV InfoLink分析:

贸易战已影响印度今年光伏安装量发展

印度是目前仅次于中国、全球组件需求第二大的国家,尤其中国市场在531政策发布后下半年需求急冻,2018年中国需求约仅有32 – 34GW,故印度贸易战态度的变化无疑牵动着全球光伏的神经。

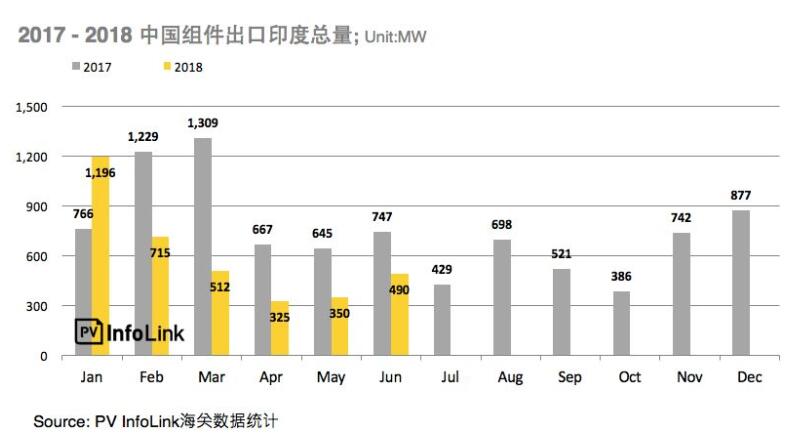

去年印度市场光伏安装量约在10 - 11GW左右,今年原预估可能再有成长,然而,受到去年以来印度频繁发起的贸易战调查、以及本次开始课税干扰,今年印度的组件需求预计下修到7 - 9GW之间。观察组件供应来源,过往中国制组件是印度市场最大的供货商,2017年全年中国出口印度组件超过9GW,显示中国组件在印度拥有约9成的市占率。

但2018年受到贸易战疑虑影响,中国出口印度组件的数量大幅减少,即使在一季度传统印度旺季,中国也仅出口2.4GW组件、0.4GW电池片。另外,今年印度的项目开发进度稍嫌缓慢,因此今年上半年中国组件出口印度数量仅约3.6GW,与2017年同期相比减少了约33%。这也是2018年光伏市场供需表现失衡的一大因素之一。

印度本土产能不足 依旧需仰赖进口

印度目前本土拥有超过6GW的组件自有产能、电池片自有产能则约为2.5GW,而今年由于项目发展较慢,加上海外进口组件价格持续降低,多数当地电池厂并没有扩增产能计划。虽隆基计划在印度新投入的1GW电池片与组件产能,但要满足每年超过10GW组件需求仍需要仰赖海外进口。

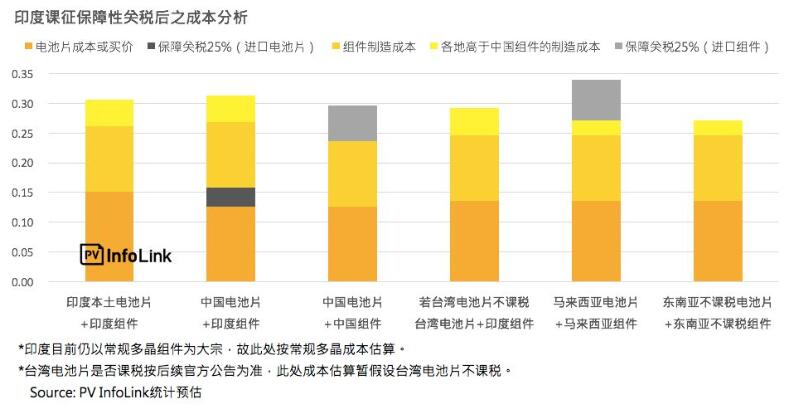

观察印度与中国本土的整体组件成本:印度制造商除了产能大多未如中国厂商形成大量规模化以外,生产良率、以及电池片或组件的转换效率相比中国也出现些微差距,故生产成本并不特别低。

而中国方面,在今年”531通知“导致的市场极度供过于求下,中国整体供应链再度出现明显降本,硅片价格近期已下降至多晶每片2.4-2.55元人民币、0.325元美金上下;单晶每片3.15 - 3.2元人民币、0.395-0.405元美金上下。由于印度并未发展硅料、硅片制造,故印度制造商与中国的制造成本差距主要体现在电池片与组件封装区段。

531后中国组件封装成本已降至每瓦仅0.1-0.11元美金左右的水平,使得一线垂直整合厂的常规多晶组件全成本目前仅需要每瓦0.23-0.24元美金,课上本次宣布之25%税率后仍会比印度生产组件成本低。因此防卫性关税的实施,对于印度市场可能只会带来垫高电站建设成本,或是组件效率降低的负面因素。

未来印度市场情势预估

观察近期状况,由于日前税率尚未底定、且组件价格依旧缓步下滑,故6-7月期间中国制造商或印度电站并未出现太多税率课征前大举囤货的迹象。从目前数据看来,六月中国组件输往印度约490MW,虽比五月略有成长,但仍算不上有大规模的转变。

接下来,在税率已然定案的情况下,短期内中国输往印度的组件价格将必须进一步下跌至成本线以维持竞争力,若以每瓦0.24元美金的常规多晶组件价格来计算,课征25%税率后在印度国内的价格将垫高至每瓦0.3元美金,约等同于近期印度制之本土组件价格。预期下半年印度需求在税率的不确定因素消失之后,部分既有的安装规划难免受到影响,故PV InfoLink下修对印度市场的预估,今年印度需求将落在7 - 9GW的安装体量。

展望2019年,为因应正式课税带来的影响,原先计划在印度设置制造产线的厂商可能会加速推行。另外,由于明年7月30日开始税率将再次下降5%,预期印度市场明年二季度需求将非常平淡。整体而言,明年上半年全球需求并无强力的市场支撑,需求将较下半年冷清。

而印度税率的正式课征虽或多或少将影响2018-2019年的印度安装量,但由于在今年度组件再度明显降本的情况下,预期明年印度的组件需求仍将优于今年,安装量持续向2022年累积100GW的安装目标靠拢。