7月30日晚间,印度财政部税务局(The Ministry of Finance, Department of Revenue)正式宣布:根据印度贸易救济总局(DGTR)提出的最终建议,自7月30起对中国、马来西亚及其他已开发国家的太阳能电池(无论是否封装为组件)征收25%的保障性关税。然至8月13晚间再出一文件,指出印度中央财政部宣布,待8/20公听会前暂不强烈要求支付太阳能相关产品的保障性关税,然在此前举凡豁免名单外之国家进口太阳能电池等相关产品至印度,仍需要支付保证金,待判决后裁定是否退还保证金。

印度为中国组件最主要的出口市场,2017全年中国出口9GW组件、1.2GW电池片至印度,占中国整体组件及电池出口量的32.1%。而2017年印度市场组件需求量为10.5GW,中国组件在印度市场拥有超过9成市占率,显示印度也十分依赖中国电池组件产能来达成其2022年前安装100GW的目标。然而若此税率正式执行后,不仅中国厂商将受到失去一大出口市场的强烈打击,印度市场的发展也将遭受一定程度的波及,PV InfoLink 从需求及供给两方面分析若保障性关税正式执行,将给中国及印度市场带来何种影响。

印度市场需求概述

印度光伏安装目标为2022年前达到100GW,换算每年需求平均都超过10GW。然而受频繁发起的贸易战影响,2018上半年中国组件及电池片出口至印度仅约3.6GW及0.7GW,相比2017年同期减少了约33%。而在7/30号文件发出后,PV InfoLink认为2018-2019印度的安装量将受影响,遂下修今年印度的总需求预估量至8GW。

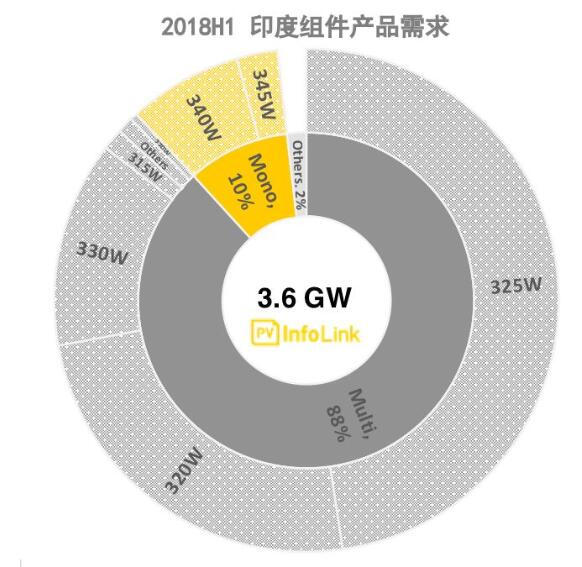

中国供应了印度约九成的光伏需求,而由PV InfoLink中国海关出口数据可看出目前印度市场88%的需求为常规多晶组件:其中以72片电池片325W、320W、330W及315W为主流,常规单晶则占印度整体需求之10%;以340W及345W为主,其余单/多晶PERC、N型组件仅占约2%。由此可知,印度市场仍是以消化中国国内主流瓦数之下的产品为主。

供给面影响

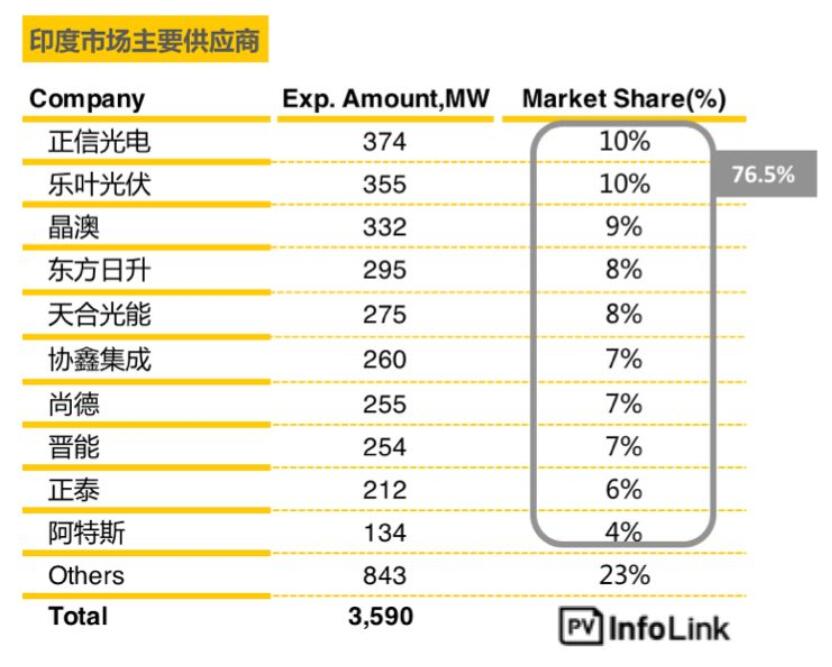

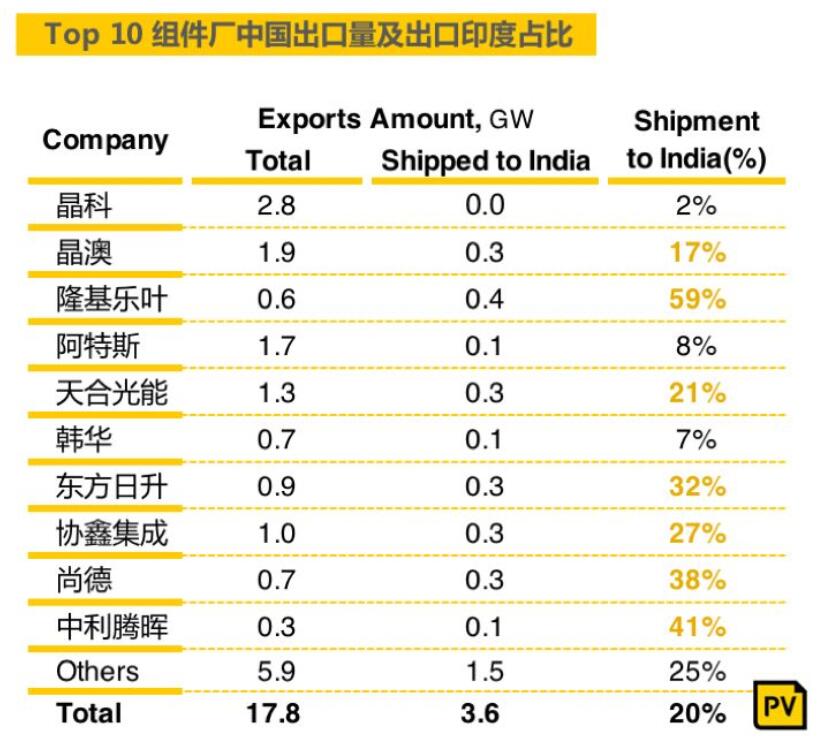

根据2018上半年中国海关组件出口统计,印度市场前十大中国组件供应商共占中国出口印度总量76.5%的组件份额。

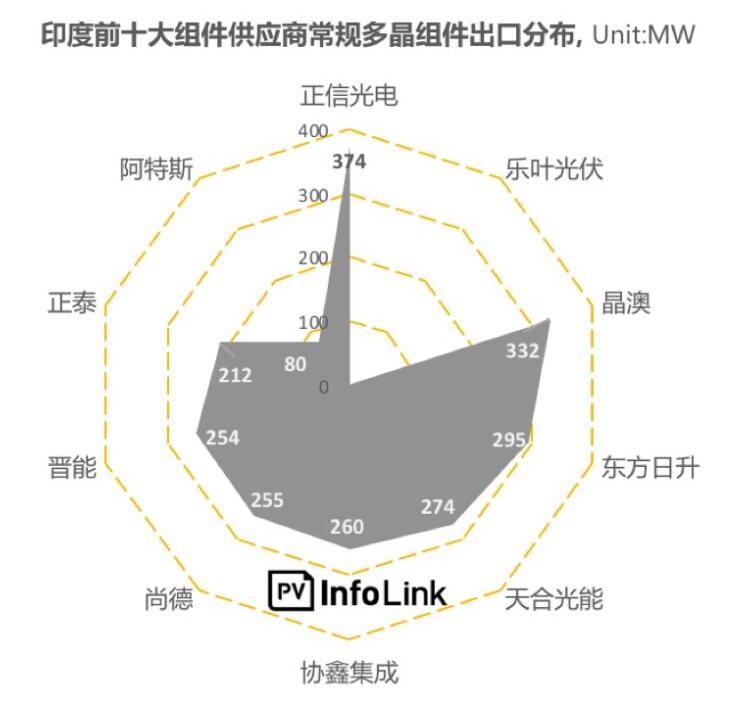

在产品种类部分,2018上半年印度前十大组件供应商仍以常规多晶组件为主要出口产品,除阿特斯及乐叶光伏之外,其余厂商皆有超过200MW的常规多晶组件出口量。虽说阿特斯仅有80MW常规多晶出口,然其多晶PERC出口量为印度市场之最,达51MW。而在单晶组件出口部分则是由乐叶独占鳌头,占中国出口印度的单晶产品96.2%。

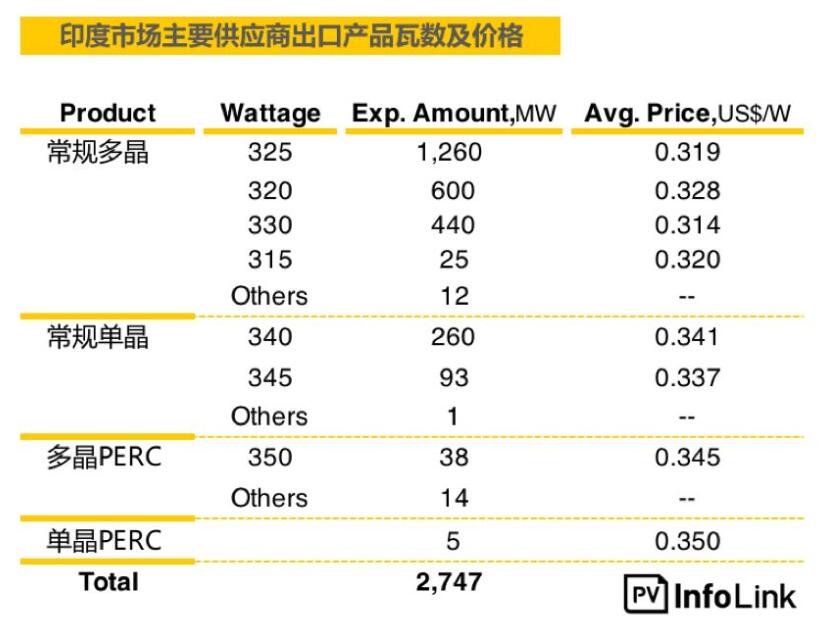

而在主流产品瓦数及价格部分,印度前十大组件供应商2018年上半年提供的多晶组件整体价格介于US$ 0.314-0.328/W、常规单晶则介于US$ 0.337-0.341/W,在PERC组件方面,多晶PERC价格约为US$ 0.345/W、单晶PERC整体价格则落在US$ 0.350/W上下。

近期中国整体供应链成本因受531影响已有明显下降,一线垂直整合厂的常规多晶组件整体成本目前仅需要US$0.23-0.24/W,若加上25%关税,则整体成本增至US$0.289/W,仍略低于印度本土制造生产的成本US$ 0.311/W,若是购买中国电池片至印度封装组件,则整体成本与印度自产电池片组件不相上下。而东南亚电池及组件因受税率豁免,即便制造成本高出中国许多,整体组件成本仅落在US$ 0.26/W。

*2018年电池片成本采七月份硅片价格及电池片制造成本估算。

531后各厂商无不积极拓展海外市场,其中需求庞大的印度更成为不少厂商的出口重心。观察2018上半年中国海关组件出口统计,印度占据了中国组件出口量的20%。在全球前十大组件企业中,除了晶科、阿特斯及韩华外,印度占据其余前十大组件厂由中国产能出口总量的10%以上,隆基、东方日升、尚德、中利腾晖更是超过三成。

然而当25%税率正式开征后,东南亚的电池组件将会成为印度厂商采购首选,此举对于高度倚赖印度市场的中国厂商来说无疑将是第二重打击。

印度光伏市场发展将遭受冲击

综上所述,若印度保障措施税率最终确立,不仅带给中国厂商巨大影响,也将冲击印度市场发展,分列如下:

1. 市场需求与供给都将萎缩

印度长期以来十分仰赖中国光伏组件的供给,虽说算上25%税率,中国组件整体成本仍略低于印度本土制造成本,然而这是就一线垂直整合厂而言,若非垂直整合厂或是二线产商,则成本将再往上提升,加以中国组件商并不会将价格订在毫无利润的水平,因此若非急需印度出口订单的厂商,或许将大幅减少对印度的出口量,从而影响印度市场的供给。

2. 建设成本提高

待25%的保障性关税确立后,考量不受税率影响的产品,印度首选将是非马来西亚的东南亚组件,然而东南亚组件同样不受美国201、欧洲MIP限制,且美、欧订单利润高于印度,实际能分给印度的产能有限,即便加上印度本土产能仍不敷每年的建设需求,因此仍需仰赖中国产能,如此一来项目建设成本将会提升。

3. 印度市场组件主流效率后退

目前印度市场需求以常规多晶及单晶产品为多,其中多晶主流产品瓦数为315W-330W;价格落在US$ 0.314-0.328/W、单晶则为340-345W;价格约为US$ 0.337-0.341/W,主流产品效率及价格已与一般市场趋同,渐渐摆脱过去低效、价格烂的市场印象。然若印度厂商不愿大幅增加建设成本,同时本土及东南亚产能又无法填补需求缺口,加上部分中国厂商需要印度出口市场,或许以低价提供印度市场较为低效的产品将是最终的折衷方法,印度市场的组件效率将再度后退。