何为周期性行业:

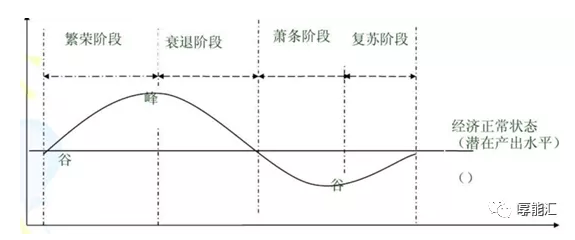

经济周期是指以国民生产总值、货币流通、工资、物价等主要指标衡量的经济活动的总体水平波动。经济周期的总过程分为谷底、复苏、繁荣、衰退4个阶段。

(来源:享能汇 作者:享能汇工作室)

图1:经济周期过程,图源自网络

经济处于谷底时期:国民收入与经济活动低于正常水平。特征:生产急剧减少,信用紧缩,价格水平下降,公众对未来悲观。→复苏时期:过渡过程→繁荣时期:国民收入与经济活动高于正常水平特征:生产迅速增加,投资增加,信用扩展,价格水平上升,就业增加,公众对未来乐观。→衰退时期:过渡过程。→谷底时期

经济周期是市场经济本来所固有的,依靠市场机制不可能消除或减缓。或者说,经济周期源于市场机制的不完善性。研究电力行业的经济周期,可以了解电力行业发展的各个时期。掌握谷底、复苏、繁荣、衰退四个时期的变化趋势,在宏观上对电力行业形势的走势进行预测。可以对行业投资提供可靠的参考,为企业的运营策略提供有力的支持。

周期性行业是指行业的景气度与外部宏观经济环境高度正相关,并呈现周期性循环的行业。周期性行业的特点是产品价格、需求以及产能呈现周期性波动的,行业景气度高峰期来临时产品需求上升,价格大涨,为满足突然膨胀的需求,产能大幅度扩张,而在萧条期时则刚好相反,电力行业目前是周期性行业。

电力周期性的特征

周期性行业也会随着经济的发展不断变化的,如火电行业,过去曾经是典型的弱周期性行业,但由于煤炭价格的彻底放开(2013年取消重点电煤合同,取消电煤价格双轨制,确立了按市场机制确定煤炭价格的定价原则),一旦煤矿价格暴涨,该行业也会大幅亏损。同时用电量随着国民经济的变化以及煤电联动等因素使得电力行业变为典型的周期性行业。

电力企业的盈利受煤炭周期的影响

煤炭受宏观影响具有强烈的周期性,同时煤炭是属于电力行业的上游产品,使得火电的成本具有不稳定性,会使得火电行业成本随着周期进行变动。同时水电和风电具有季节性也是一种周期,火电的竞争主要体现在对成本的控制和产能的变化和用电周期的契合。

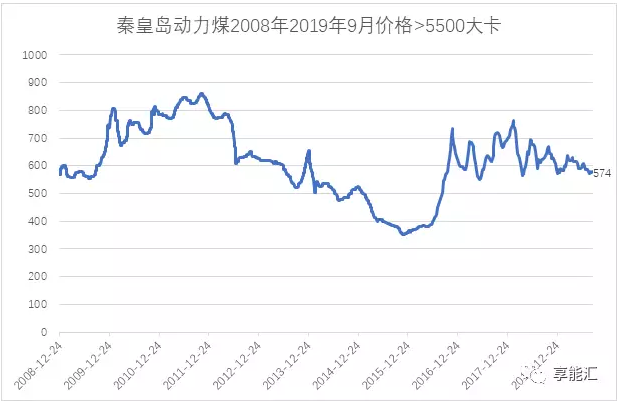

图2:秦皇岛动力煤价格5500大卡,2008年-2019年9月(元)

图3:华能国际2008年-2019年净资产收益率变化

图4:动力煤价格与华能国际ROE反向变动

如电力企业华能国际在2011年-2015年的收益率与煤炭价格下降的周期呈现相反的变动趋势,在此期间盈利性比较好。而在2016年煤炭价格上升时期,火电的收益率是下降的趋势,从2015年的13.01%下降到2017年的1.04%,同时伴随着煤炭价格在2017年的缓慢下降,其净资产收益率又呈现缓慢上升的趋势。

电量的增长与国民经济同步

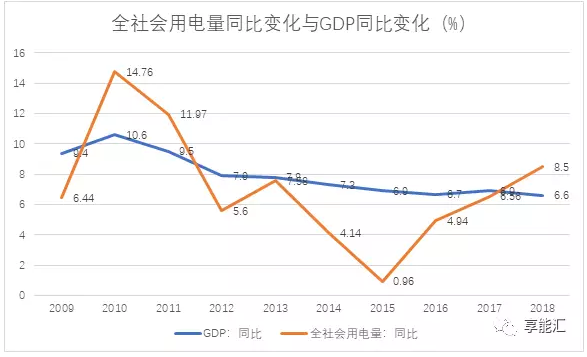

同时再引进新的数据如GDP的增长速度和用电量的增长速度来更直观的看待电力行业的周期性规律,周期具体包括的标的:GDP增长速度与装机容量变化(拉取装机变化列表),GDP增长速度与用电需求同比变化。从图5可以看到我国电力消费与经济增长的特点与规律。

图5:2009年-2018年我国GDP与用电量增速之间变化

如图5,我国用电量增速与GDP增速具有较强的相关性。我国GDP增速与用电量增速存在一致的波动周期。当经济增长提速时,用电量也加速增长;反之亦然。2009年--2019年,我国用电量增速与GDP增速在各自的周期波动中,到达周期极值特别是低谷极值的时间几乎是同步的。

我国用电量增速与GDP增速的波动特性不同,上升或下降的斜率与极值特点不同。用电量增速的峰谷差都在加大,峰谷极值双向扩大,GDP增速的波动幅度则趋于平缓,峰谷极值都逐渐回落。

行业收入与国民经济同步

电力行业无论在统计局分类中还是在证监会分类中都归属于“公用事业”,市场(特别是国外市场)通常将之视为防御性行业,即行业的收入与盈利的波动小于宏观经济,在股票市场上表现出抗跌或者滞涨。而实际上,在当前的我国市场环境中,电力行业受上游煤炭周期和下游用电增长的影响更多的表现出的是周期性特征,行业的收入与国民经济同步性较强。

图6:GDP与火电行业收入增长率

通过图6可以看到,在2010年GPD同比增长达到10.6%,而电力行业的收入增长率也达到峰值达到38.4%,达到一个峰值,同时GDP在2010年之后的同比值出现一个下滑的趋势,而电力行业的收入增长率在2010年到2016年也出现了一个较长的下降通道,而在2016年之后收入增长率上升是受煤炭价格下跌,上网电价同比增长而出现的逆周期现象。

电力行业的周期变化——存在逆周期和顺周期

目前在我国,电力行业表现出的是周期性特征,行业的收入与国民经济同步。其中电价与煤炭的煤电联动的实施是由发改委决定,但这一政策在9月份国务院常务会议已经取消了煤电价格联动,确定了实施固定价格+浮动价格的电价政策,在此之前,这种计划的价格调整使得火电行业在一段时间内表现出逆周期的特征。

如:在2016年价格增长之后17年煤炭价格出现下跌(图4),2017年,根据能源局《2017年全国电力价格情况监督通报》显示全国发电企业平均上网电价为376.28元/千千瓦时,同比增长1.93%。此时电价的保持和随着煤价的下跌,煤价和电价的价差逐渐扩大,电力行业的盈利逐渐转好,而与此同时宏观经济发生了下滑(图5,GDP变化)。这是2017年至2019年二季度电力行业逆周期特征的表现。而在2018年-2019年国务院出台的降低电价政策中,电价两次降低10%,而此时因为煤炭周期的影响,煤炭价格下跌幅度与电价价差扩大,电力企业在今年上半年出现普通盈利的情况。

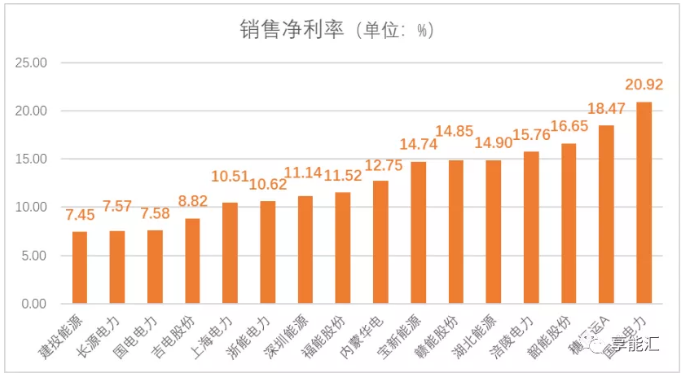

图6:2019年上半年火电净利率

2019年上半年火电上市企业板收入3987亿元,同比增长9.8%,扣非净利润189亿元,同比增长53%。虽然今年1-7月全社会用电量相比去年下降4.39%,同时火电发电利用小时数也下降87小时,火电行业的盈利增长主要受上游燃料价格和财政政策影响。

形成电力行业周期性的原因

电力需求的周期性:电力需求主要来自周期性的工业行业。我国处于工业化发展的阶段,因此,用电结构中用电量最大的需求侧均为周期性行业,2018年全社会用电量约为6.84万亿千瓦时,其中我国工业第二产业(工业)用电量最多,达到了4.72万亿千瓦时(占总用电量的69%),其中冶金、有色、建材、化工四大用电行业占总用电量的大部分,这些均是周期性行业。

成本的周期性:上游的煤炭在价格放开后成为强周期性行业。在煤炭价格放开之后,该行业的价格变化市场程度逐步提升,煤炭价格变为市场化定价的一种方式,国家完全退出煤炭定价策略,可以从图4中看到煤炭价格在2008年以来变现出的强周期变动特征,同时在2005年实现的煤电联动政策也是电价市场化的一种策略,这些政策也导致了电力行业的收入变化也随着国民经济的变化而变化,这都体现了周期性的特征。

还未取消的“煤电联动”之前,该政策的实施加强了电力行业的周期性特。煤电联动政策在2004年建立联动机制,并在2005年首次执行联动。火电在我国发电量中占比大,而其中煤炭成本在企业的成本中也占大部分,企业的边际利润受煤炭价格的波动影响巨大。

从目前的二级市场来看,火电板块的价格中已充分体现了煤价下跌的因素,但这一因素未来也将不是是主导火电二级市场价格走势的核心因素。

未来周期特征

未来随着现行的标杆电价制度的取消,竞价上网将会成为主流,未来行业的盈利增长主要将依靠发电量来主导,未来若经济向好,煤炭价格也会出现回升,同时电价受2018年到2019年降低一般工商业电价的影响上涨的概率较小,此时电价趋稳,与此同时,该行业的盈利会产生提升。

另外一个方面,如果未来经济下滑,煤炭价格将继续下跌,由于今年的国常会取消了煤电联动和明年开始实行的固定和浮动价格制度,在这样的制度调节下,未来伴随着发电量的减少和电价浮动变化企业会对盈利产生一定压力。

从煤价周期向电量周期的转变

未来电量因素将成为火电公司盈利增长的主要因素,未来对于电力周期,应该从关注煤价周期向关注电量周期的转变。如:上半年火电发电量同比仅增长0.2%(去年同期增速8.0%、全年6.0%),利用小时同比下降60小时。除了火电,可以看到水电的机组利用小时一直呈现上升的趋势,在核电、风电利用小时同比下降的情况下。上半年全国水电利用小时同比增加169小时。水电企业在上半年如长江电力、华能水电和国投电力水电发电量分别增长5%、57%和7.5%。水电的发电量大幅提升也导致了其业绩的大幅度攀升,如从半年整体经营情况来看,火电的营业收入是最高,如华能国际达到834.17亿元,而水电营业收首位的长江电力营业收入203.63亿元,不及前五家火电上市企业。虽然总体营业收入不及火电,但长江电力净利润达却到了85.75亿元,火电营收排名第一的华能国际净利润为48.58亿元,远低于前者。未来发电量的相关周期性将会直接影响行业的经营质量。

原标题:电力行业盈利靠周期