在电力现货市场中,发电企业与售电公司签订的中长期合同为“差价合同”。

“差价合同”本质上是金融合同,不需要进行等同的物理交割,所以理论上发电企业在中长期交易的挂牌数量并无限制。

因此,在交易机构不对差价合约一级市场成交量做出限制的前提下,发电企业在中长期交易中会出现电量超卖的现象。

小马在此借王二卖瓜的故事向大家演示一下发电企业在中长期市场如何结算:

王二卖瓜

一天,瓜农王二兴冲冲来到张三的水果店。跟张三说,这季度我打算以0.9元/斤卖1000吨西瓜给你,但我没那么多西瓜卖你,你也甭管我有多少西瓜。

张三心想:这王二该不会是有病吧,没有这么多西瓜还说卖我?当我傻?

王二知道张三的疑惑便解释说:这只是我跟你打赌未来的西瓜的价格不可能高于0.9元/斤,如果我赌对了,日后水果批发市场西瓜的价格为0.8元/斤,那这1000吨西瓜你得以0.1元/斤的差价结算成人民币给我;假如水果批发市场西瓜价格为1元/斤,那这1000吨西瓜我也将以0.1元/斤的差价结算成人民币给你。

张三若有所思地点点头,同意跟王二对赌这“1000吨西瓜”的价格。

后来,西瓜刚上市的时候,水果批发市场的价格一度飙到了1.2元/斤,虽然张三以1.2/斤的价格买进了1000吨西瓜,但由于此前与王二约定的是0.9元/斤的价格,所以王二给张三支付了0.3元/斤共1000吨的差价。相当于张三最后以0.9元/斤的价格买进了这1000吨西瓜。

假如王二没卖西瓜,张三不买西瓜?who cares?照样买卖。

通过“王二卖瓜”的故事,想必大家已经对发电企业在中长期的结算有了大致的了解。发电企业相当于卖瓜王二,售电公司就是水果店老板张三,发电企业在中长期差价合约一级市场交易的电量理论上与其发电机组的发电能力无关,售电公司你也甭管我能发多少电,我就以这个价格在这个时段挂这么多电量出来,摘不摘随便您。

发电企业依据日前市场每个时段的出清价格与差价合同上的价格进行比对,当某一时段的出清价格高于差价合同上的价格时,发电企业须将该时段差价合约所约定的总电量以出清价格与差价合同所约定的价格的差价结算给售电公司。

从“王二卖瓜”的故事中可以得知,假如发电企业预估未来日前市场某时段其所签订的差价合同交割价会高于现货价格,那么对其而言,该时段超卖差价合同是有利的。

口说无凭?以下小马将用此次交易竞赛中的几个实例来说说发电企业“超卖”中长期差价合约会造成什么后果。

案例1

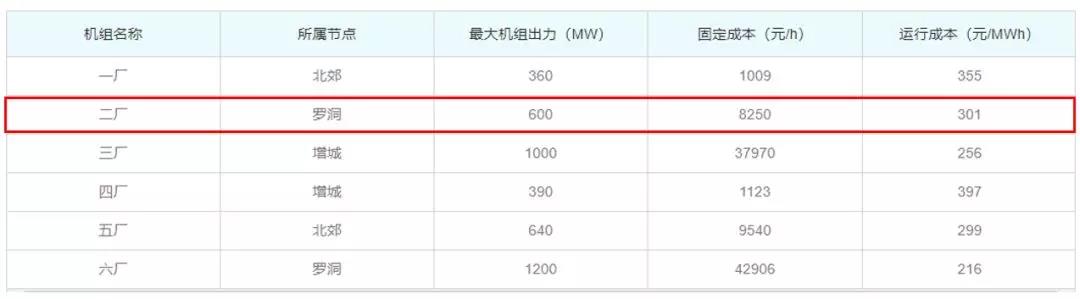

发电企业2,交易员2016,发电机组装机容量为600MW;

由下图知,该发电企业在中长期市场成交了每小时1000MWh单价为530元/MWh的峰荷合同和每小时1500MWh单价为400元/MWh的腰荷合同。在峰荷时段差价合约的成交量为发电机组装机容量的4倍,说明交易员2016认为峰荷时段的日前出清价格很大概率会低于452元/MWh,而腰荷时段的日前出清价格很大概率会低于400元/MWh。

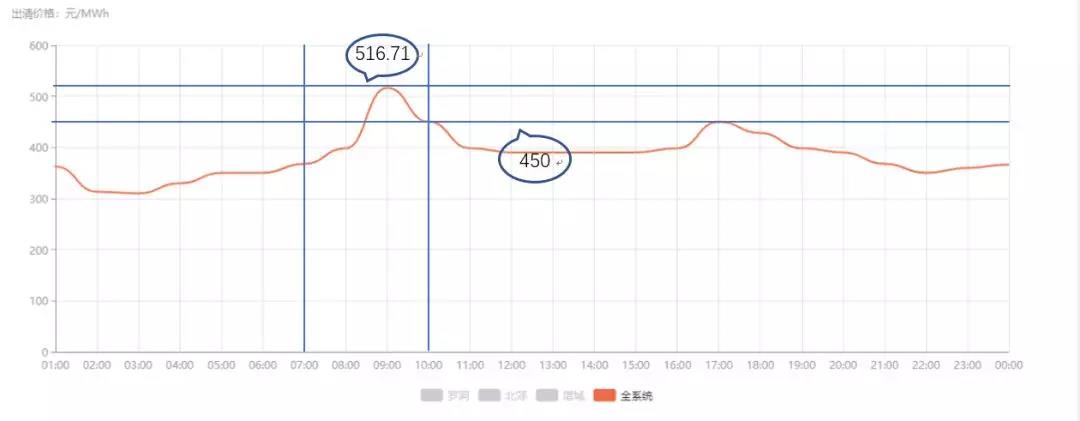

日前统一出清价格如下图所示:

其中,只有4个时间点超过400元/MWh,最高价格为516.17元/MWh。在峰荷合同覆盖时段,日前统一出清价格均低于差价合同价格,在腰荷合同覆盖时段,也仅有这四个时间点的出清价格高于其差价合约价格。

综上所述,本次现货交易的日前统一出清价格总体上明显低于该发电企业挂牌差价合约的价格,所以在中长期市场中为正收益。

案例2

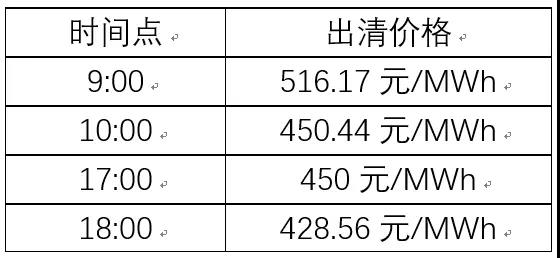

发电企业5,交易员2041,发电机组装机容量为640MW;

由下图知,该发电企业在中长期市场成交了每小时640MWh单价为400元/MWh的峰荷合同和每小时合计2080MWh,均价为332.31元/MWh的基荷合同。峰荷时段差价合约的成交量为发电机组装机容量的4.25倍。

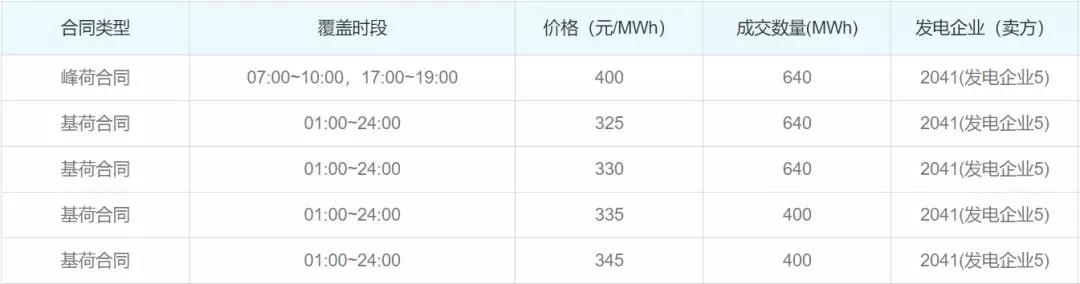

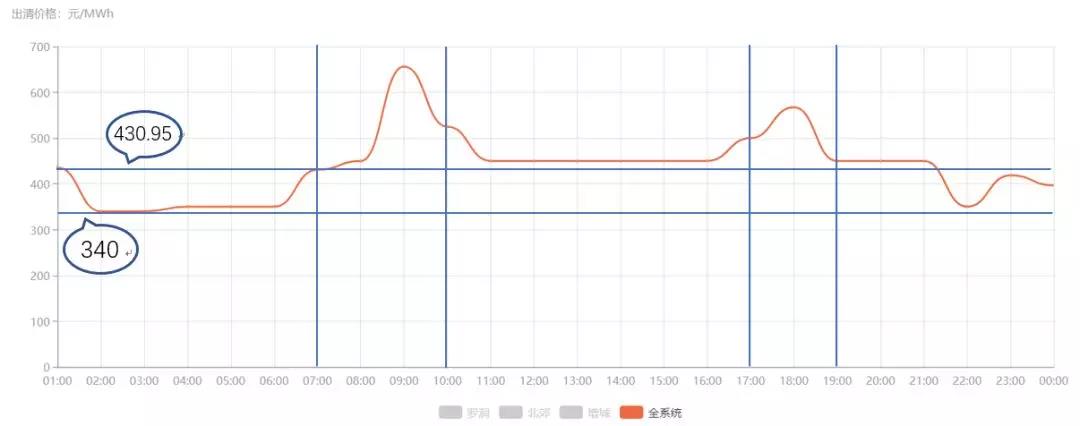

本次交易的日前统一出清价格如下图所示:

全日出清价格均高于340元/MWh。在峰荷合同覆盖时段,日前统一出清价格最低为430.95元/MWh,均高于差价合同价格 ;在基荷合同覆盖时段,最低的出清价格仍高于其差价合同价格。

因此该发电企业在中长期交易中发生亏损。

总结

以上我们可以大致看出,当交易员对某一时段的现货价格走势有很大把握,他可以按高于此价格“超卖”中长期差价合同。

如果日前市场电价的走势符合交易员的预期,那发电企业将会得到巨大收益;一旦发电企业的交易员对电力日前市场价格预估失误,将会造成巨额损失。

“差价合同”是一把双刃剑,发电企业在合理的范围内借助金融市场,有助于企业对冲风险。如果过度使用,想通过差价合同得到收益,那么发电企业也必将承担极大的风险。毕竟,收益与风险并存,且大多数情况两者为“正相关”关系。

再者,售电公司的交易员也不是一个二愣子,想必他在摘牌前也已经做足功课,“愿打愿挨”?不存在的。

总而言之,“超卖”有风险,“超卖”须谨慎。