一、风电行业市场发展潜力 分析

风力在1887年首次应用于发电,直到1970s美国政府首先开始推广风电之前,没有政策推动的风电处于一个自由而增长缓慢的状态。由于1973 年油价上涨,各国政府纷纷开始了对其他能源的投入,由此也出台了扶持风电发展的一些政策,风电技术也借此机会逐渐进步,1978 年丹麦制造出了世界上首个2MW 风力发电机。21 世纪随着能源安全,全球气候变暖等问题进入大众的视野,全球各个国家以各种形式支持、参与降低温室气体的排放,更多的国家出台了风电支持政策,商业化风电开始以25%每年的复合增速增长,海上风电项目也进入了实践阶段。

参考观研天下发布《2018年中国风电行业分析报告-市场深度分析与发展趋势研究》

我国风电经历了飞速发展的10 年,成为国内继火电、水电之后的第三大电源。1986 年,我国首个风力发电场-山东省荣成市马兰风力发电场的建成运营,1989 年,我国开始建设100kW 以上的风力发电场,1994 年,新疆达坂城风电总装机容量达10MW,成为我国第1 个装机容量达万kW 级的风电场。1996 年,原国家计委推出的“乘风计划”、“双加工程”、“国债风电项目”, 使我国风电事业正式进入规模发展阶段。从2003 年风电特许权招标开始, 我国政府始终将风电发展作为能源革命、能源结构调整的重要组成部分,加以大力支持。后续风电标杆电价的公布,海上风电电价的出台,及对风电消纳问题解决的一系列政策,都很好的推动着风电行业的健康发展。

“十二五”期间,国内风电装机容量快速增长,实现了34%的复合增长率, 年均新增容量18GW,新增装机和累计装机两项数据均居世界第一。国内风电装机容量占总设备容量的比例从2010 年的3.06%提高至目前的9%以上, 是发展最为迅速的新能源发电行业。

但是与常规能源发电相比,风电仍占较小的份额。2016 年全国发电总量5.91 万亿千瓦时,同比增长4.5%,2016 年风电发电量2410亿千瓦时,同比增长30.1%,占全国发电总量的比例为4.08%,发展潜力仍然巨大。

2016 年,我国六大区域的风电新增装机容量均保持增长态势,西北地区依旧是新增装机容量最多的地区,西北地区(26%)、华北(24%)、华东(20%)、西南(14%)、中南(13%)、东北(3%)。与2015 年相比,2016 年我国华北地区和华东地区以及中南地区占比均出现了增长,其中华东地区占比由13%增长到20%,中南地区占比由9%增长到13%,西北地区和东北地区均出现减少,其中西北地区占比由38%下降到26%。风电新增装机由传统的西北地区一家独大逐步向中东部低风速地区转移的趋势明显。

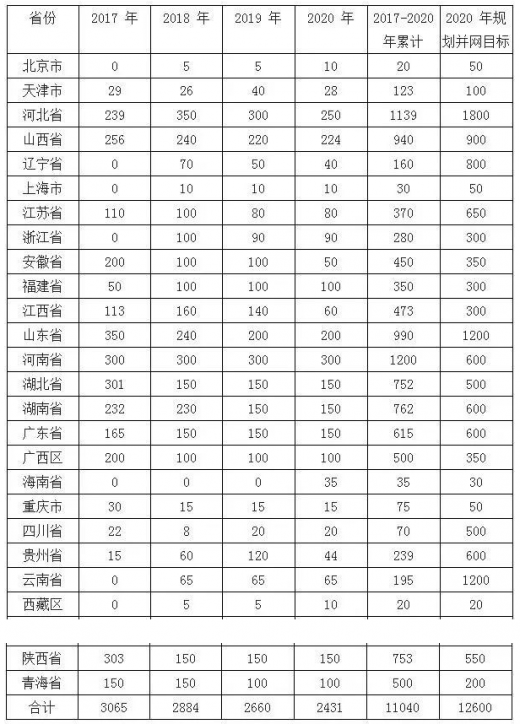

2017 年7 月28 日,能源局印发了《关于可再生能源发展“十三五”规划实施的指导意见》,同时公布了2017-2020 全国20 省市风电新增建设规模方案。据方案,2017 年全国新增风电装机3065 万千瓦,2017-2020 年全国风电累计新增规模11040 万千瓦,2020 年规划并网目标12600 万千瓦(126GW)。以16 年底风电并网装机规模149GW 计算,到2020 年,全国风电并网装机规模约为275GW。

2017-2020全国20省市风电新增建设规模方案(万千瓦)

风率改善趋势已出现。2017 年上半年,全国风电平均利用小时数984 小时,同比增加67 小时;风电弃风电量235 亿千瓦时,同比减少91 亿千瓦时, 弃风限电形势明显好转。从2017 年上半年“红六省”弃风率的改善情况来看,预计2017 年除新疆和甘肃外的其余四省都有望达到最低保障收购小时数,实现2018 年“解禁”。2018 年四省此前推迟的已核准项目及新核准项目将有力推动行业新增装机规模的增长。

“红六省”弃风率显著改善

依据《关于可再生能源发展“十三五”规划实施的指导意见》中的新增建设规模,“十三五”期间风电的装机规模年平均增长25GW 左右将是一个合理值,考虑到《指导意见》中并没有包含红六省的新增规模,在红六省解禁后,新增装机应超过25GW,在投资建设需求解禁及电价调整关键年份的影响下,特定年份的装机规模将会达到30GW。

二、平价上网渐近,风电行业发展趋势

2017 年5 月,国家能源局发文组织申报风电平价上网示范项目。示范项目的上网电价按当地煤电标杆上网电价执行,相关发电量不核发绿色电力证书,相应的电网企业确保风电平价上网示范项目不限电。最终河北、黑龙江、甘肃、宁夏、新疆等五省申报共计707MW 的平价上网示范项目。

风电平价上网示范项目数量及装机容量MW

风电平价上网示范项目弃风率%

为能源局此次组织风电平价上网项目申报意在摸清风电的真实度电成本,分析风电补贴的下降空间,以确定未来补贴退坡直至完全退出的节奏。申报项目多为弃风率较高的区域,业主们看重示范项目“不限电”的优势, 认为发电量提升的价值高于减少的补贴。

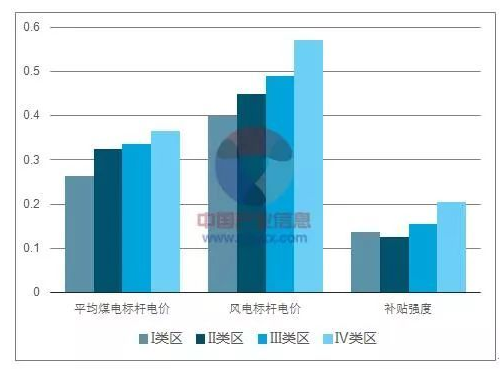

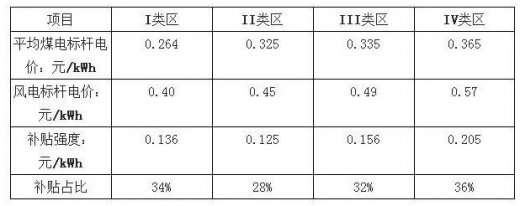

以2018 年风电标杆电价为基准,风电度电补贴在0.125-0.205 元/千瓦时之间, 风电标杆电价中补贴占比为28%-36%。以新疆为例分析,若由风电标杆上网电价调整为煤电标杆上网电价,度电收入降低34%,而弃风率由目前的32%变为零意味着发电量增长47%,则最终总电费收入与之前基本持平。考虑到目前补贴发放的拖欠基本在两年以上,平价上网的模式将使得运营企业的现金流情况大幅改善,对运营企业更为有利。

风电补贴强度(单位:元/千瓦时)

风电补贴强度及占比

三、风电行业投资情况分析

1.整机制造商:技术优势是企业最重要的王牌

在经历了2011 和2012 年的行业调整后,国内风机制造企业数量急剧减少, 行业集中度显著提升。2016 年,新增装机容量排名前十的主机制造企业市占率达到84.2%。

目前,国内风电主机市场主要由国内厂商供货,国外厂商的市场份额已经很小,由于行业集中度较高,且国内招标中质量因素越来越被重视,国内主机的价格在近几年也较为稳定。

由于近几年风电运营商越发关注风机的发电效率和质量等因素,价格已经不是最为重要的中标因素,所以,今后在技术上有优势的整机制造商将会通过提高市场份额来提升业绩。

海外市场上,国内风电主机厂商的市场份额很小,2015 年全年国内出口风电机组容量仅为275MW,占当年风机海外市场份额仅为1%,截至2015 年, 国内累计出口风机机组容量也只刚刚达到2GW。

由于国内风机装机增速趋缓,国外新增风电市场占比将会回升, 国内厂商对于海外市场的关注度将会提高,海外市场也提供了国内主机制造企业足够的业绩提升空间,那些拥有技术优势的主机厂商将能够更顺利的拓展海外市场,提升自己的业绩。

2.关键零部件厂商:能够走出去的企业将来优势更大

风机由多个零部件组装而成,一般可以分为风轮、机舱和塔架三大部分。机舱包含了风电机组的关键设备,包括传动机构、发电机等;风轮在机舱前端, 由轮毂和叶片组成,它的作用是将风能传递给机舱内的传动机构;塔架则起到支撑风机机舱和风轮的作用,通常塔架越高,风速越大。

大型风电机组成本构成

目前,零部件厂商的集中度低于整机厂商,由于运输范围的原因,部分大型零部件厂商的地域性较强,企业的工厂布局对于公司订单的获得影响较大。由于上游零部件企业数量较多,且关键技术主要由主机厂掌握,在国内相对注重价格的情况下,对于主机厂的议价能力较弱。相反,海外主机厂商主要依靠其认证体系确定长期合作的零部件供应商,所以,对于零部件厂商,海外业务利润率较高。

近几年国内风电行业对质量的重视程度在提升,有稳定的质量体系保证,优良业绩及品牌知名度的公司,长期来看,会获得更好的发展。但由于国内新增风机装机容量增速下降,且部分大型零部件的供应商的地域性较强,短期来看,零部件供应商仅靠国内业务,业绩难有突出变化,所以更看好海外业务占比高的零部件供应企业。